Рынок децентрализованного финансирования (DeFi) был одним из самых интересных и нестабильных секторов криптовалюты за пределами Биткойна (BTC). В 2020 году в секторе DeFi произошел бычий рынок, на котором общая заблокированная стоимость (TVL) в протоколах децентрализованного финансирования выросла с 1 миллиарда долларов до более чем 100 миллиардов долларов. Однако рынок DeFi также подвержен значительным коррекциям. В 2021 году на рынке DeFi произошла коррекция, в результате которой TVL упал со 100 миллиардов долларов до 40 миллиардов долларов.

Несмотря на волатильность рынка DeFi, у трейдеров есть способы уловить ситуацию, когда нишевый криптосектор начинает демонстрировать устойчивый бычий импульс. Тремя наиболее важными показателями, на которые следует обратить внимание, являются TVL, комиссионный доход платформы и количество ненулевых кошельков, содержащих токены.

Давайте углубимся в изучение того, как эти показатели можно использовать для оценки состояния сектора DeFi.

Увеличение общей заблокированной стоимости

TVL — один из наиболее широко используемых показателей для измерения общего состояния экосистемы DeFi. TVL представляет собой общую сумму криптовалютных активов, заблокированных в протоколах DeFi. Когда TVL растет, это предполагает увеличение спроса и использования услуг DeFi, что может означать бычий рынок.

Хотя текущий TVL немного ниже пика 2023 года, установленного 15 апреля, в 52,9 миллиарда долларов, с начала года он вырос. С 1 января объем TVL на рынке криптовалют вырос на 7 миллиардов долларов, превысив 45 миллиардов долларов.

Увеличение комиссионного дохода приводит к увеличению использования и интереса.

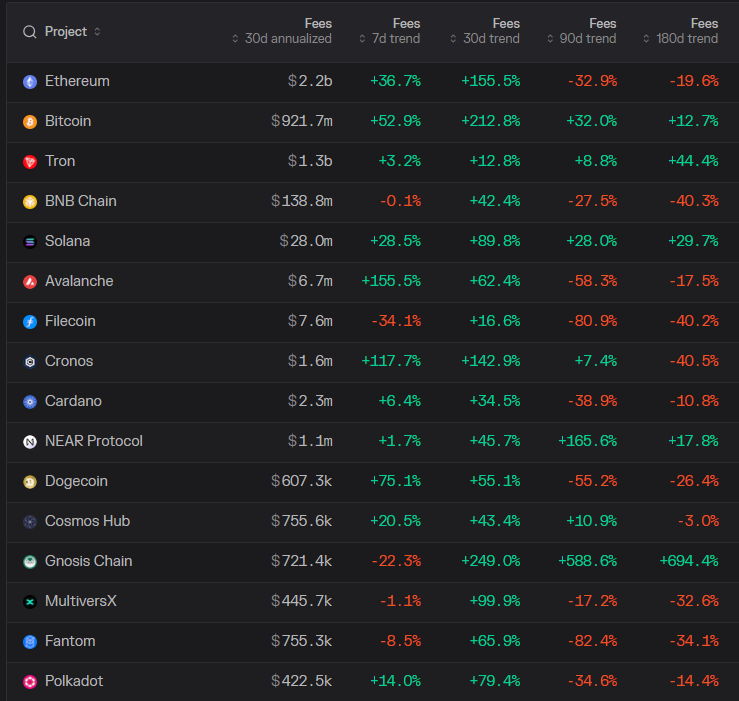

Протокольные комиссии измеряют сумму комиссионного дохода, получаемого блокчейнами за завершение транзакций. Блокчейны уровня 1 являются ключевой частью экосистемы DeFi, поскольку они позволяют создавать децентрализованные приложения (DApps), с которыми пользователи могут взаимодействовать без централизованного посредника.

Когда комиссии первого уровня растут, это говорит о растущем интересе к DeFi и о том, что трейдеры используют DApps для взаимодействия с блокчейнами. За последние 30 дней все 16 крупнейших блокчейнов первого уровня по рыночной капитализации продемонстрировали положительное увеличение комиссий. Общая сумма 30-дневных комиссий, собранных Ether (ETH), составляет более 2,2 миллиарда долларов США в годовом исчислении.

Ненулевые адреса кошельков DeFi растут

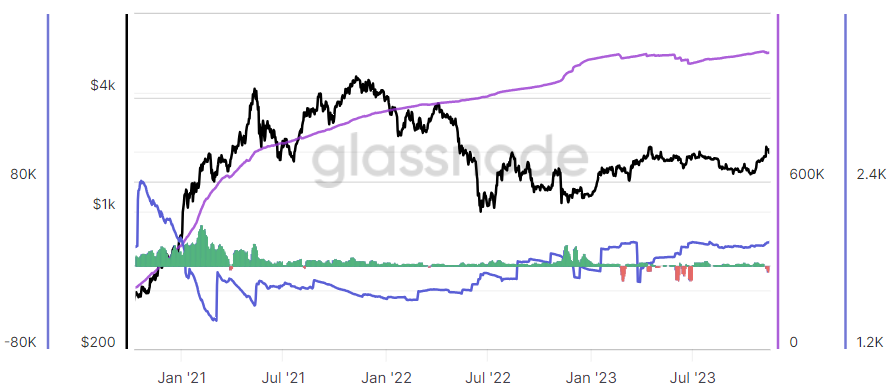

Количество ненулевых адресов является хорошим показателем количества людей, активно участвующих в криптовалюте. Когда количество ненулевых адресов увеличивается, это говорит о росте спроса, что может быть признаком бычьего рынка.

Ненулевые адреса обычно являются надежным индикатором спроса, поскольку пользователи, скорее всего, будут хранить криптотокены только в том случае, если они считают, что его ценность вырастет в цене, или активно будут использовать протокол. Изолируя статистику всего крипторынка и сосредоточив внимание на токенах DeFi, количество ненулевых адресов достигло рекордного максимума 8 ноября — 1,1 миллиона адресов. По состоянию на 8 ноября 2020 года было всего 267 180 ненулевых адресов кошельков.

Рынок DeFi восстановился и развился после краха Терра Луны, но он также волатилен, поэтому важно тщательно учитывать внутрисетевые показатели и другие макрофакторы, которые могут помочь определить бычьи рынки.

Наблюдая за этими показателями, трейдеры смогут лучше понять общее состояние рынка DeFi и, возможно, получить ранние сигналы о возникновении нового бычьего рынка.

Источник