В интервью CNBC 14 июня легендарный инвестор Пол Тюдор Джонс забил тревогу по поводу растущей инфляции. После того, как отчет по индексу потребительских цен (CPI) за последние недели показал, что инфляция в США достигла 13-летнего максимума, основатель Tudor Investment выступил за распределение портфеля биткойнов (BTC) в размере 5%.

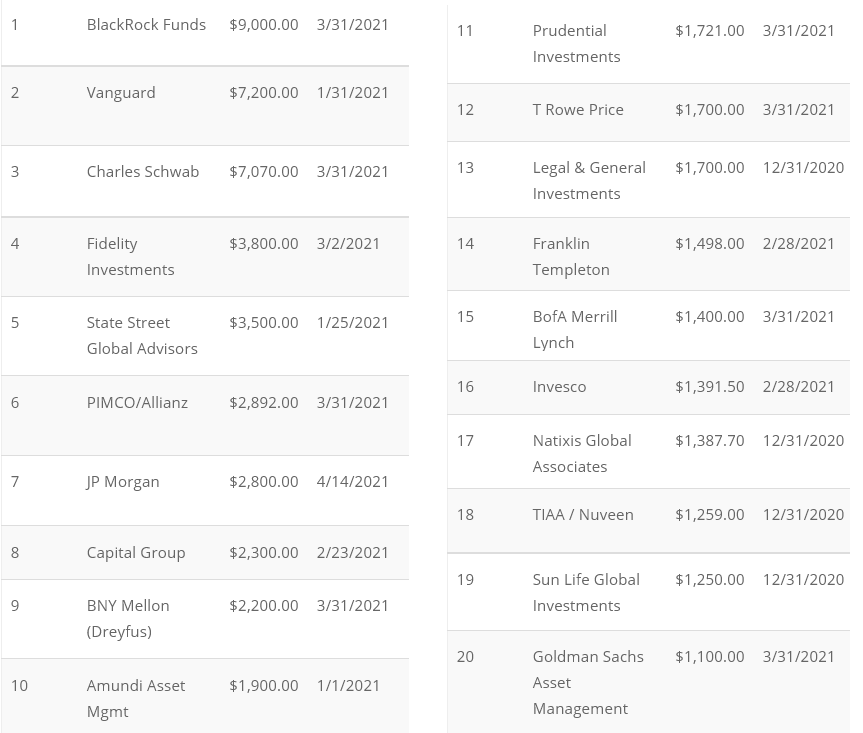

В совокупности 50 крупнейших управляющих активами мира управляют фондами в размере 78,9 триллиона долларов. Всего лишь 1% инвестиций в криптовалюту составит 789 миллиардов долларов, что превышает рыночную капитализацию биткойнов в 723 миллиарда долларов.

Однако существует фундаментальное непонимание того, как работает эта отрасль, и именно это препятствует распределению 1%, не говоря уже о 5%.

Давайте рассмотрим несколько основных препятствий, которые придется преодолеть традиционному финансовому сектору, прежде чем он действительно станет биткоин-приматом.

Препятствие 1: предполагаемый риск

Инвестирование в биткойн остается серьезным препятствием для крупных управляющих взаимными фондами, особенно с учетом их предполагаемого риска. 11 июня Комиссия по ценным бумагам и биржам США (SEC) предупредила инвесторов о рисках торговли фьючерсами на биткойны, сославшись на волатильность рынка, отсутствие регулирования и мошенничество.

Несмотря на то, что некоторые акции и сырьевые товары имеют схожую или даже более высокую 90-дневную волатильность, почему-то в центре внимания агентства остается биткойн.

DoorDash (DASH), зарегистрированная в США компания с оборотом 49 миллиардов долларов, имеет 96% -ную волатильность по сравнению с биткойнами 90%. Между тем, у Palantir Technologies (PLTR), технологической компании США с оборотом $ 44 млрд, волатильность составляет 87%.

Препятствие 2: косвенное воздействие практически невозможно для компаний, расположенных в США

Большая часть индустрии паевых инвестиционных фондов, в основном управляющие многомиллиардными активами, не могут покупать физические биткойны. В этом классе активов нет ничего конкретного, но большинство пенсионных фондов и 401 тыс. Автомобилей не допускают прямых инвестиций в физическое золото, искусство или сельхозугодья.

Однако эти ограничения можно обойти, используя биржевые фонды (ETF), биржевые ноты (ETN) и торгуемые инвестиционные фонды. Cointelegraph ранее объяснял различия и риски, связанные с ETF и трастами, но это только царапает поверхность, поскольку каждый фонд имеет свои собственные правила и ограничения.

Препятствие 3: регулирование фонда и администраторы могут препятствовать покупке BTC

Несмотря на то, что управляющий фондом имеет полный контроль над инвестиционными решениями, он должен соблюдать правила каждого конкретного транспортного средства и соблюдать меры контроля рисков, установленные администратором средств. Например, для добавления новых инструментов, таких как фьючерсы на биткойны CME, может потребоваться одобрение SEC. Фонды Renaissance Capitals Medallion столкнулись с этой проблемой в апреле 2020 года.

Те, кто выбирает фьючерсы на биткойны CME, такие как Tudor Investment, должны постоянно обновлять позицию до истечения месячного срока. Эта проблема связана как с риском ликвидности, так и с отслеживанием ошибок по базовому инструменту. Фьючерсы не были предназначены для долгосрочного переноса, и их цены сильно отличаются от обычных спотовых бирж.

Препятствие 4: традиционная банковская отрасль по-прежнему вызывает конфликт интересов

Банки являются важным игроком в этой области, поскольку JPMorgan, Merrill Lynch, BNP Paribas, UBS, Goldman Sachs и Citi входят в число крупнейших в мире менеджеров паевых инвестиционных фондов.

Отношения с остальными управляющими активами тесные, потому что банки являются соответствующими инвесторами и дистрибьюторами этих независимых паевых инвестиционных фондов. Эта путаница идет еще дальше, потому что одни и те же финансовые конгломераты доминируют над акциями и долговыми предложениями, что означает, что они в конечном итоге принимают решение о распределении паевых инвестиционных фондов в таких сделках.

Хотя Биткойн еще не представляет прямой угрозы для этих гигантов отрасли, отсутствие понимания и неприятие риска, в том числе неопределенность регулирования, заставляют большинство профессиональных управляющих фондами стоимостью 100 триллионов долларов США избегать стресса, связанного с освоением нового класса активов.

Источник