Биткойн (BTC) остается ниже 40 000 долларов третий день подряд, и наиболее вероятным источником волатильности является ухудшение состояния традиционных рынков. Например, S&P 500 упал на 5% с 20 апреля. Цена на нефть WTI упала на 9,5% за семь дней, сведя на нет все достижения, накопленные с 1 марта.

Между тем, Китай изо всех сил пытается сдержать самую сильную вспышку COVID-19, несмотря на строгие ограничения в Шанхае. рынок должен быть обеспокоен ситуацией с Covid, потому что это явно влияет на экономическую активность».

Инвесторов отогнали от рискованных активов

По мере ухудшения глобального макроэкономического сценария инвесторы зафиксировали прибыль на более рискованных активах, в результате чего индекс доллара США (Dxy) достиг самого высокого уровня за 25 месяцев на уровне 101,8.

Бизнес по добыче криптовалюты также столкнулся с регулятивной неопределенностью после того, как 21 апреля член Палаты представителей США Джаред Хаффман и 22 других законодателя обратились к Агентству по охране окружающей среды с просьбой оценить, не нарушают ли компании по добыче криптовалюты экологические законы.

Несмотря на 4-дневную коррекцию цены биткойнов на 10% до 38 200 долларов США 25 апреля, большинство держателей предпочитают оставаться в стороне, что подтверждается данными сети от Glassnode. Доля предложения, неактивного в течение как минимум 12 месяцев, сейчас находится на рекордно высоком уровне в 64%. Таким образом, стоит выяснить, повлияло ли недавнее отклонение цены на настроение трейдеров деривативами.

Рынки деривативов демонстрируют медвежьи настроения биткойн-трейдеров

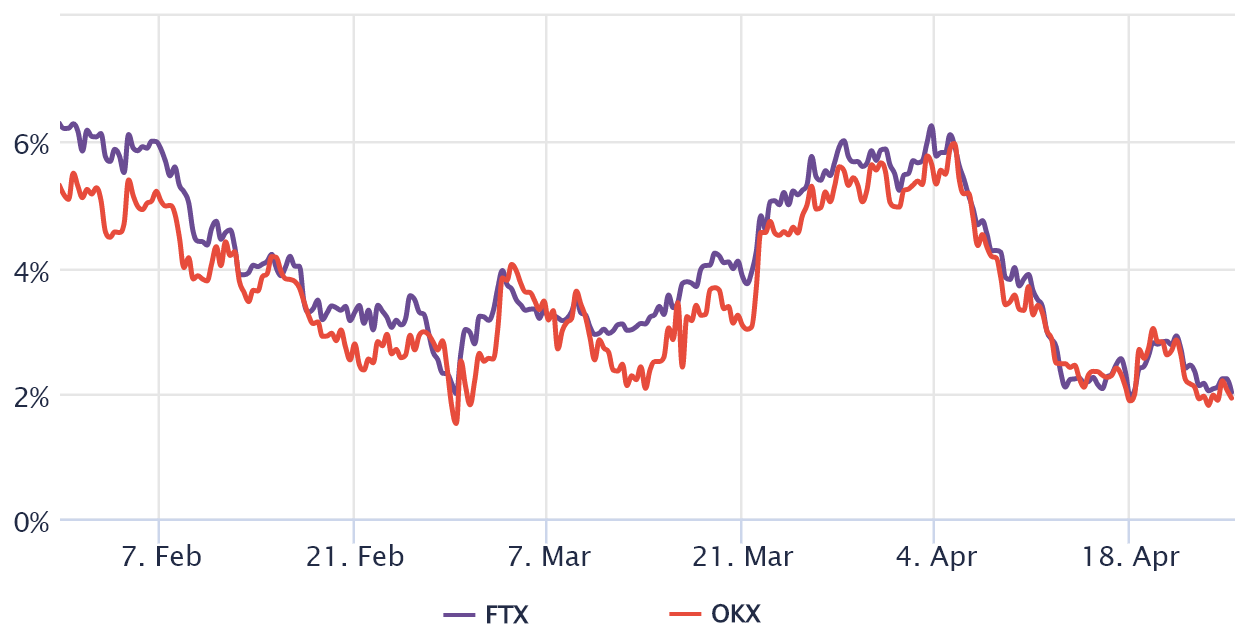

Чтобы понять, стал ли рынок медвежьим, трейдеры должны посмотреть на премию (базис) фьючерсов на биткойны. В отличие от бессрочного контракта, эти фьючерсы с фиксированным календарем не имеют ставки финансирования, поэтому их цена будет сильно отличаться от цены на обычных спотовых биржах.

Трейдер может оценить уровень оптимизма рынка, измерив разрыв в расходах между фьючерсным и обычным спотовым рынком.

Фьючерсы должны торговаться с годовой премией от 5% до 12% на здоровых рынках. Тем не менее, как показано выше, 6 апреля базис биткойнов опустился ниже этого порога и в настоящее время составляет 2%. Это означает, что фьючерсные рынки в последние пару недель демонстрируют медвежью динамику.

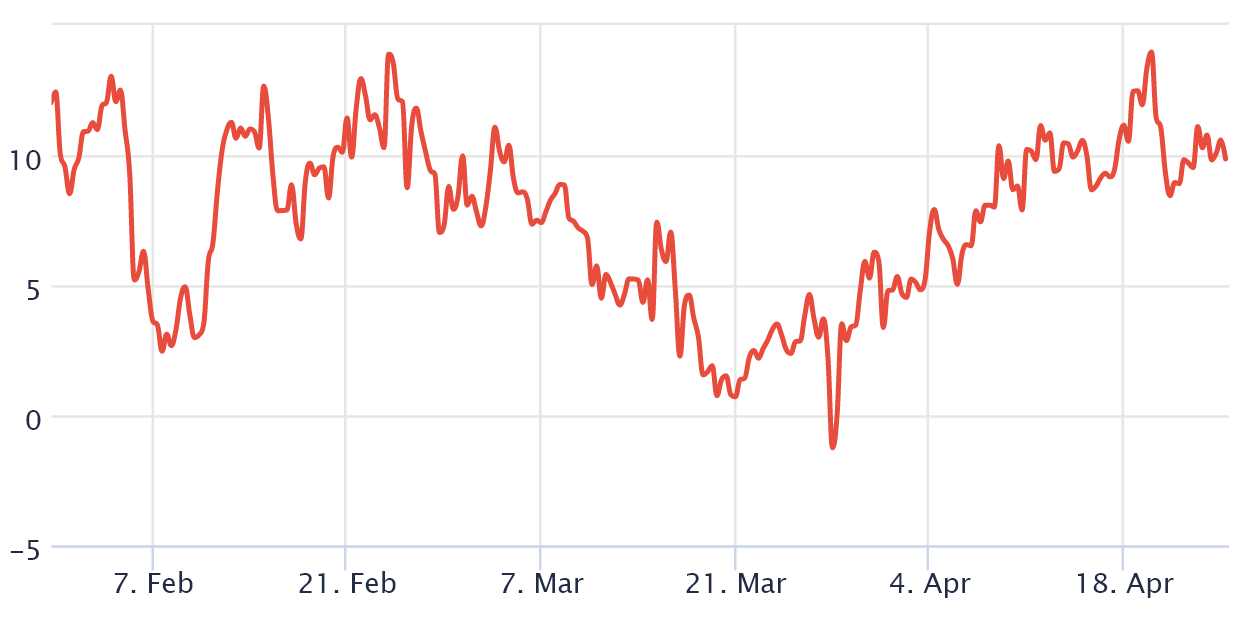

Чтобы исключить внешние эффекты, характерные для фьючерсного инструмента, трейдеры также должны анализировать рынки опционов. Например, перекос дельты 25% сравнивает аналогичные опционы колл (покупка) и пут (продажа).

Этот показатель станет положительным, когда преобладает страх, потому что премия защитного опциона пут выше, чем опционы колл с аналогичным риском. Между тем, когда появляется жадность, происходит обратное, в результате чего индикатор перекоса дельты 25% смещается в отрицательную область.

Если бы опционные инвесторы боялись обвала цен, индикатор перекоса поднялся бы выше 8%. С другой стороны, генерализованное возбуждение отражает отрицательную 8%-ную асимметрию. 7 апреля показатель изменился на медвежий и с тех пор остается выше порогового уровня.

Трейдеры будут сопротивляться возможным скачкам цен

Согласно индикаторам деривативов, можно с уверенностью сказать, что профессиональные трейдеры Биткойн почувствовали себя более некомфортно, когда Биткойн протестировал поддержку в 39 000 долларов.

Конечно, никакие данные не могут предсказать, продолжит ли Биткойн нисходящий тренд, но, учитывая текущие данные, трейдеры завышают цену для защиты от падения. Следовательно, любое неожиданное восстановление цен будет поставлено под сомнение.

Взгляды и мнения, выраженные здесь, принадлежат исключительно автору и не обязательно отражают точку зрения Cointelegraph. Каждое инвестиционное и торговое движение сопряжено с риском. Вы должны провести собственное исследование при принятии решения.

Источник