По словам сетевого аналитика Вилли Ву, биткойн (BTC) может подвергнуться последней капитуляции на медвежьем рынке, если «киты» — адреса, на которых хранятся биткойны на сумму более 1 миллиона долларов, — увеличат давление продаж.

Место для очередного падения биткойнов?

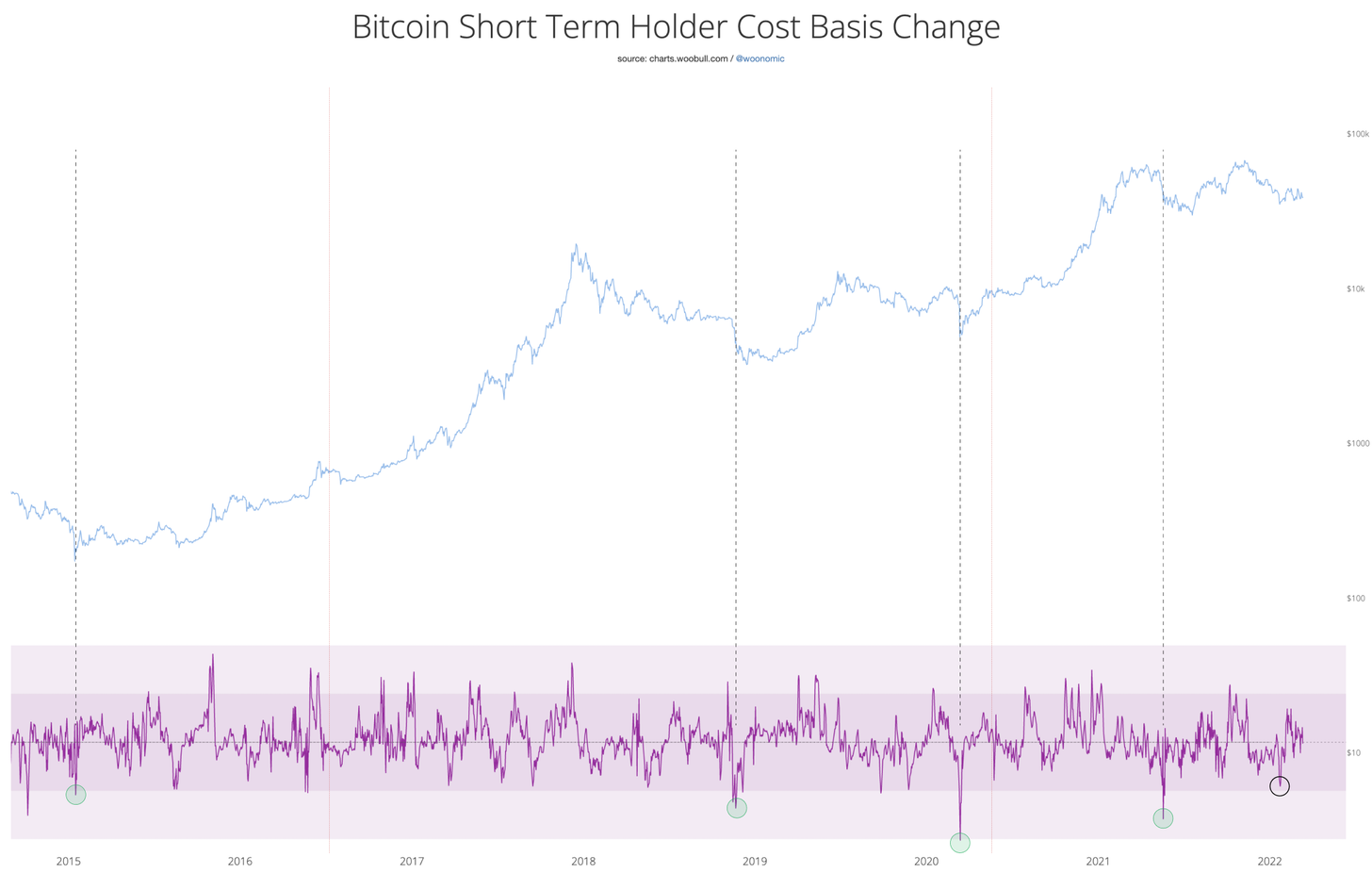

Ву оценил среднюю цену, по которой краткосрочные инвесторы выходили на рынок биткойнов за всю историю, и наметил ежедневное изменение стоимости. Это привело к стоимостной основе, метрике, которая сигнализирует, когда «неопытные» трейдеры продают BTC «опытным» трейдерам во время свободного падения BTC, которое обычно совпадает с дном рынка.

База затрат претерпела значительные падения во время предыдущих медвежьих рынков, а также до того, как произошло сильное накопление, как показано на графике ниже. Интересно, что продолжающаяся коррекция биткойнов — с 69 000 долларов в ноябре 2021 года до примерно 39 000 долларов в марте 2022 года — не привела к значительному снижению его базовой стоимости.

«Неясно, капитулировали ли мы еще», — сказал Ву, добавив, что «есть место для еще одного падения», исходя из сигнала на основе затрат.

Киты продают свои BTC

Прогноз Woos появился в соответствии с растущими спекуляциями о следующем большом падении биткойнов. Например, Кристофер Йейтс, редактор AcheronInsights, сказал, что цена BTC может упасть до 30 000 долларов из-за «ухудшения макроэкономической среды».

«Что заставляет меня все больше опасаться, что минимум еще не наступил в 2022 году, так это тот факт, что нам еще предстоит увидеть всплеск объема в стиле капитуляции, который произошел на всех недавних минимумах в конце 2019 года, начале 2020 года и середине 2021 года. Йейтс написал в своем последнем анализе BTC, добавив:

«Хотя это и не является обязательным условием для достижения дна рынка, такой всплеск объема, похожий на капитуляцию, помогает нам быть уверенными в том, когда такое дно может быть близко».

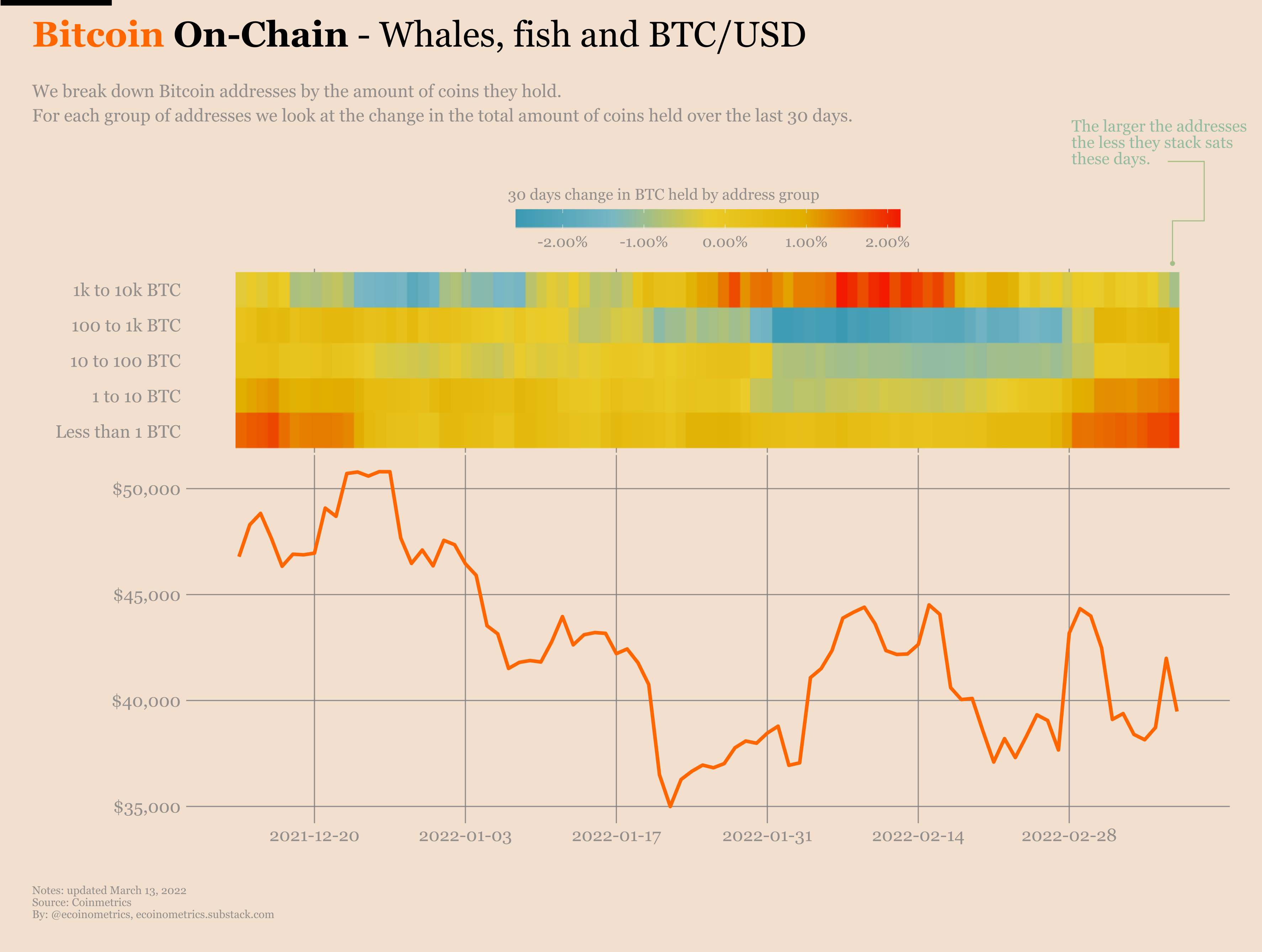

Ресурс данных Ecoinometrics представил доказательства разрыва спроса между мелкими и богатыми биткойн-инвесторами в своем последнем еженедельном отчете. Например, было отмечено, что адреса, на которых хранится до 10 BTC, накапливали монеты за последние 30 дней.

И наоборот, те, кто держит более 10 BTC, распределяют их.

Ву также отметил, что биткойн-киты продают свои запасы, тем самым поддерживая понижательное давление на цену. Это означает, что мелкие инвесторы поглощают давление со стороны продавцов и до сих пор предотвращают падение цены биткойна ниже 30 000 долларов.

Кроме того, аналитик Ecoinometrics Ник отметил, что текущая тенденция накопления «настолько вялая, насколько это возможно», добавив, что она может ослабнуть после того, как Федеральная резервная система ожидала повышения процентной ставки в марте для сдерживания растущей инфляции. Выдержки:

«Подводя итог, можно сказать, что у ФРС все под контролем. Если они нарушат свой цикл ужесточения, все рисковые активы рухнут. Биткойн в настоящее время торгуется как рискованный актив, поэтому он вряд ли станет исключением».

Эконометрия и анализ Вилли Вуса также показывают, что неопытные инвесторы не сбрасывают свои монеты, становясь при этом долгосрочными держателями (LTH).

Биткойн стал «самым дефляционным» в истории

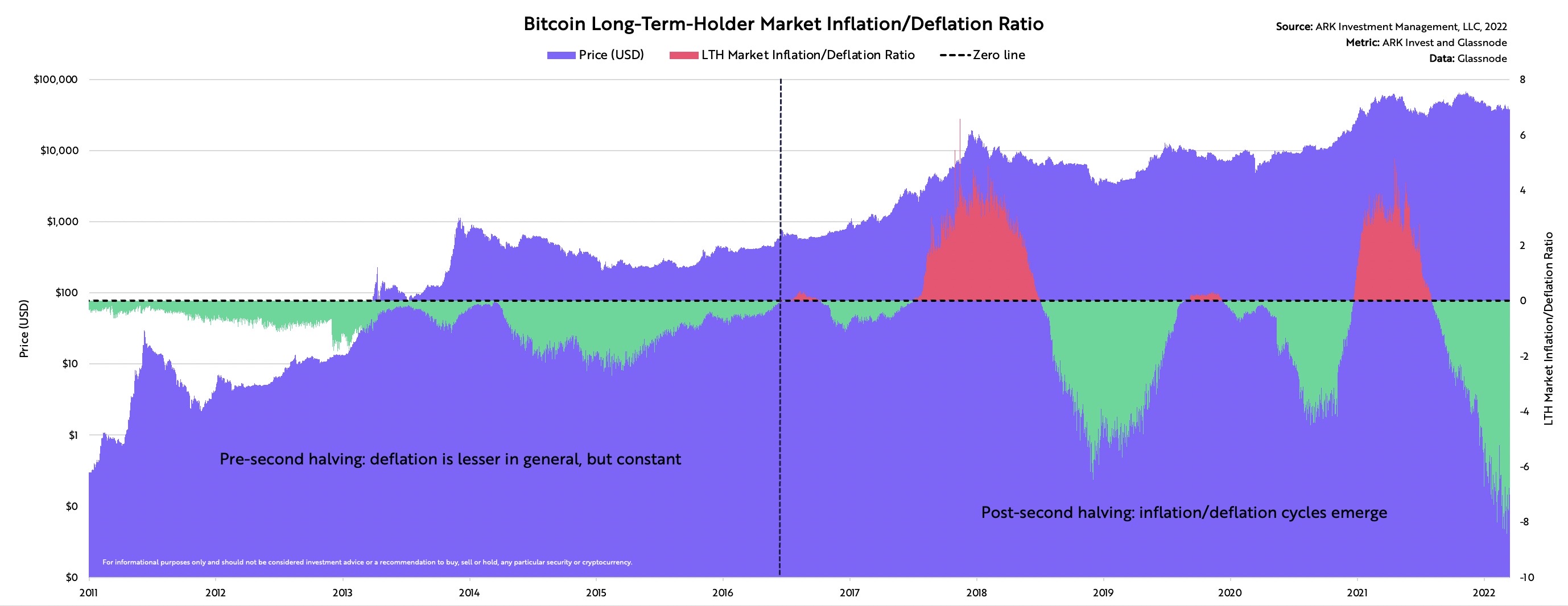

Между тем, по словам сетевого аналитика ARK Invest Дэвида Пуэлла, другой показатель, получивший название «коэффициент инфляции/дефляции LTH», также подтверждает вышеупомянутую теорию.

В частности, инфляция биткойнов указывает на то, что LTH выпускает свои BTC в обращение быстрее, чем естественные продажи майнеров. И наоборот, дефляция предполагает, что LTH каждый день поглощают пропорциональную часть продавцов майнеров наряду с непогашенным общим предложением.

На приложенной диаграмме ниже показано соотношение инфляции/дефляции LTH, на котором период инфляционных результатов выделен красным цветом, а дефляционные показатели — зеленым.

«Наш анализ показывает, что Биткойн, пропорциональный объему предложения, которым владеют долгосрочные держатели (LTH), находится в самом дефляционном состоянии в истории», — отметил Дэвид Пуэлл, исследователь сети в ARK Invest.

Источник