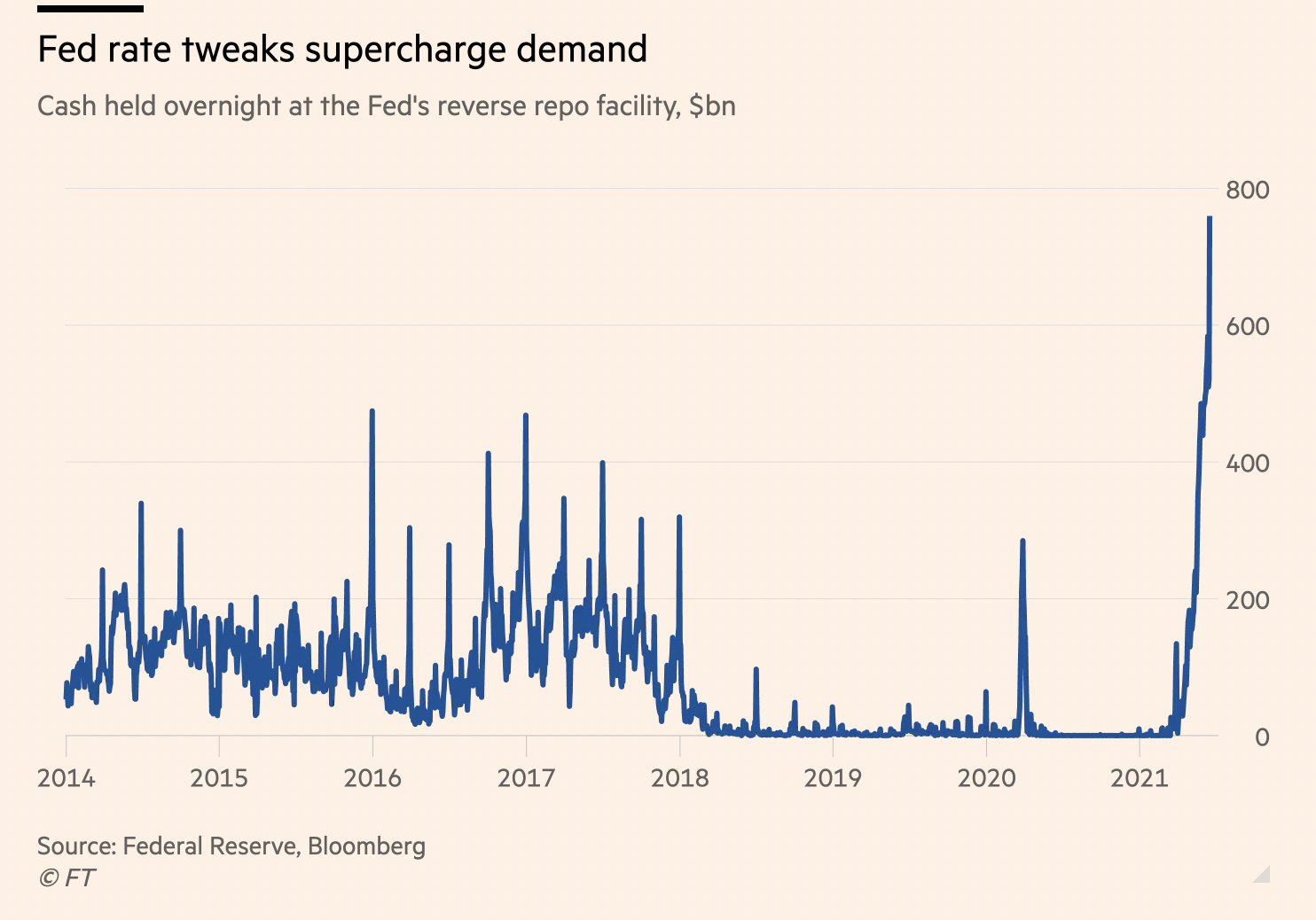

Биткойн (BTC) пострадал, поскольку инвесторы перевели рекордную сумму наличных в Федеральные резервы на ночь после того, как центральный банк начал выплачивать проценты на эти деньги.

Центральный банк США получил 756 миллиардов долларов в рамках своей программы обратного выкупа от почти 70 участников рынка в четверг. Сумма депозита примерно на 172 миллиарда долларов больше, чем на прошлой неделе, и примерно на 235 миллиарда долларов больше, чем в среду, когда только 53 инвестора воспользовались этой возможностью.

В рамках операции обратного репо денежные средства в основном поступают из фондов денежного рынка и банков, спонсируемых государством. До среды сервис предлагал правомочным пользователям нулевой процент возврата.

Но после того, как Федеральная резервная система сообщила о более быстром и более раннем повышении процентной ставки - в 2023 году вместо ранее ожидавшегося 2024 года кредитная линия повысила свою процентную ставку репо до 0,05% и процентные ставки по ставкам избыточных резервов, которые банки депонируют с 0,15% с 0,10%.

Вкладывать лишние деньги в проценты

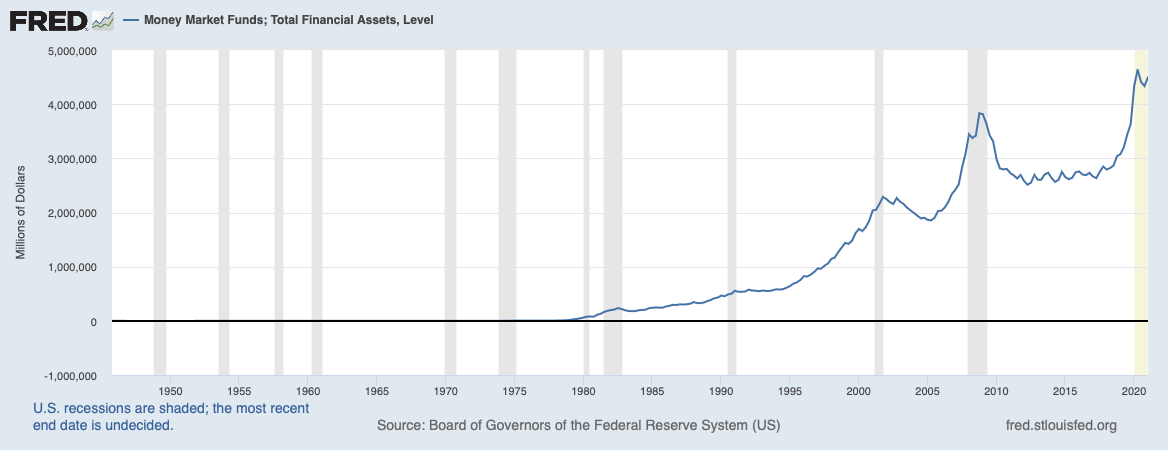

В первую очередь из-за количественного смягчения для экономики США избыточная долларовая ликвидность вливалась в фонды денежного рынка, которые позже инвестировали ее в краткосрочные государственные ценные бумаги. Повышенный спрос на эти ценные бумаги часто приводил к снижению их доходности.

Ценные бумаги с отрицательной доходностью в ответ на количественное смягчение ФРС оказались одним из основных бычьих катализаторов для биткойнов и других цифровых активов с марта 2020 года. В отличие от традиционных долгов, сектор криптовалют обещал лучшую доходность и, в некоторых случаях, стабильную доходность от развивающаяся децентрализованная финансовая индустрия.

Но из-за того, что ФРС своим ястребиным тоном бросает мяч на рынки, основные инвесторы обращаются к объектам, которые кажутся менее рискованными, чем биткойн или золото, и обещают приличную доходность. В результате рынок репо ФРС фиксирует самый огромный входящий денежный поток.

«Похоже, мы наблюдаем растущую обратно пропорциональную корреляцию между ценой биткойнов и рынком обратного репо от ФРС», - сказал Петр Козяков, соучредитель и генеральный директор сервиса криптовалютных кошельков Mercuryo. Добавил он:

«Многие инвесторы выбирают более волатильный биткойн, поскольку он обещает более высокую доходность. Однако с учетом текущих рыночных тенденций некоторые инвесторы BTC, возможно, избавляются от своих позиций, поскольку на данный момент жизненно важны перспективы доллара.

Доллар США, который также считается убежищем от неопределенности на рынке, в эту пятницу вырос до 92,70 против корзины ведущих иностранных валют. Это отметило самый высокий уровень доллара с середины апреля. Биткойн негативно отреагировал на более сильный доллар.

![Индексы биткойнов и доллара США - это реакция на сигнал о повышении ставок ФРС [пока]. Источник: TradingView.com](https://img.cryptospy.ru/posts/2221/bitkoin_upal_nize_38_tysyac_dollarov_poskolku_investory_spryatali_rekordnye_756_milliardov_dollarov_v_frs_3.png)

Биткойн победит?

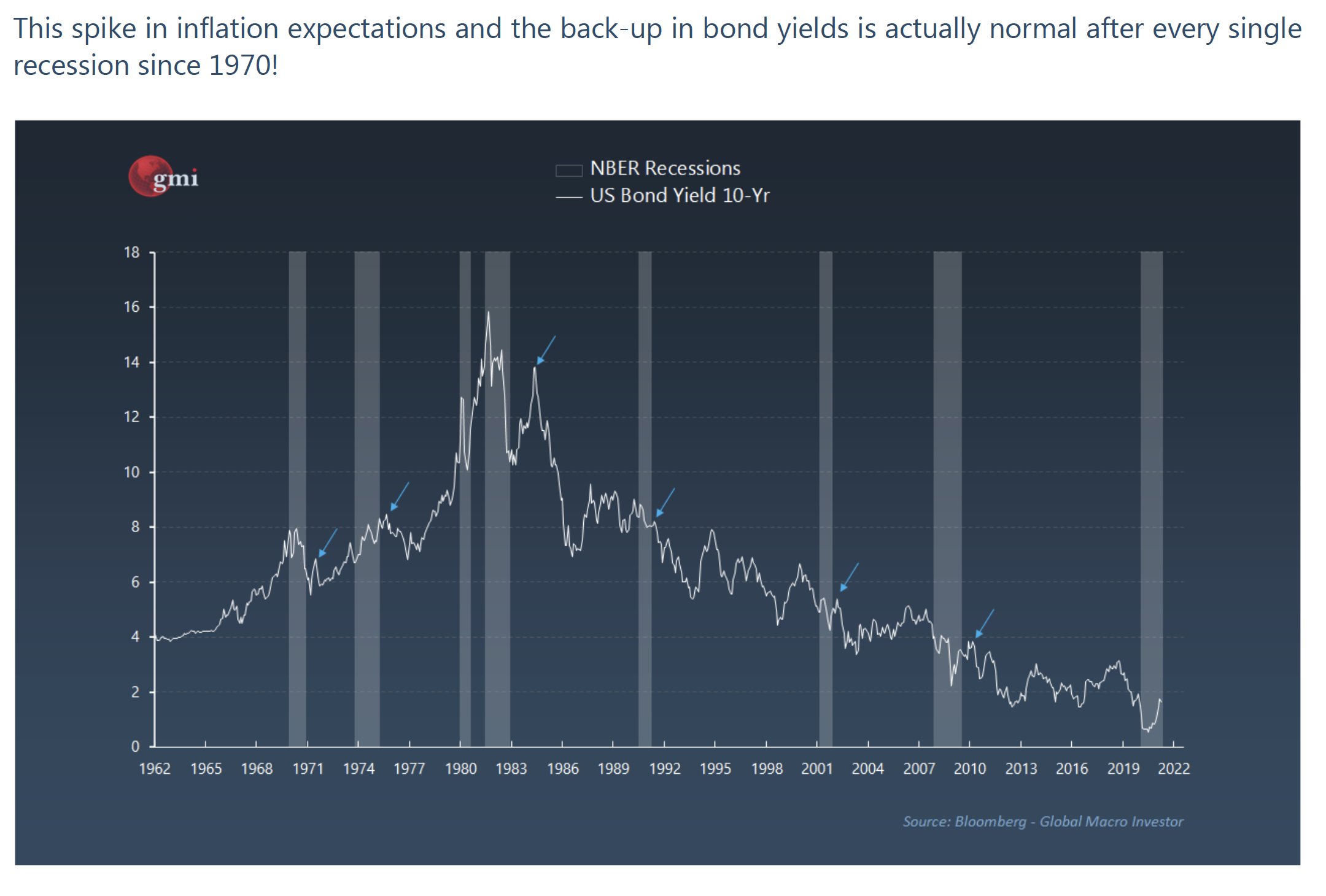

Рауль Пал, основатель / генеральный директор Global Macro Investor, сказал, что рост доллара убил повествование об инфляции. Тем не менее, макроэкономический аналитик подчеркнул, что проблемы сокращения выбросов под руководством ФРС не повредят альтернативным активам хеджирования, таким как биткойн и золото, в долгосрочной перспективе.

Он отметил, что правительство США имеет тенденцию проталкивать больше пакетов стимулов, которые расширяют балансы ФРС. Это означает, что центральный банк продолжает покупать суверенный долг, тем самым снижая доходность облигаций. Пал сказал:

«Я по-прежнему считаю, что вторая половина дня слабее, чем ожидалось, и опасения по поводу инфляции на данный момент уменьшаются, а рост выглядит неоднородным. Это приводит к усилению стимулов (а не к ужесточению) в 4 квартале.

Аналитик добавил, что тенденция восстановления доллара стабилизируется во второй половине 2021 года. В конечном итоге капитал начнет возвращаться на рынки золота и криптовалют.

Источник