При внезапном и резком падении цены биткойна (BTC) возникает множество теорий. Среди них - государственное регулирование, возможность манипулирования ценами со стороны бирж, манипулирование ценами со стороны биткойн-китов, чрезмерно закредитованные трейдеры, а также некий заговор с участием Tether (USDT).

Комиссия по ценным бумагам и биржам США (SEC) спускает на тормозах банку с биткоин-ETF

В период с 15 по 18 августа цена биткоина значительно снизилась на 12%. Это произошло по уже известной схеме, и аналитики и эксперты выдвигали различные причины.

К сожалению, из-за децентрализованной природы криптовалют и недостаточной прозрачности бирж проверка того, повлиял ли конкретный субъект на движение цены, остается сложной задачей.

11 августа Ceni, соучредитель компании Ceni Capital, сделал прогноз, который оказался частично точным. Цени предсказал цену биткойна ниже $29 000, ожидая, что Комиссия по ценным бумагам и биржам США (SEC) отложит решение о создании биткойн-фонда Ark Bitcoin ETF.

SEC откладывает принятие решения по заявке Ark Invest`s Spot Bitcoin ETF, призывая общественность к участию в обсуждении 8-недельная отсрочка для манипулирования рынком со стороны Blackrock. 29k должны скоро пробить дешевую статистику для держателей и институциональных инвесторов. pic.Twitter.com/pcBhOho0Ax

- CENI⬛️(,) (@ceni0718) 11 августа 2023 г.

Однако важно отметить, что в прогнозе не было указано ни время наступления этого события, ни точный уровень поддержки. В результате статистическое обоснование этой гипотезы становится менее определенным.

Тем не менее, Цени указал на компанию BlackRock как на потенциального инициатора краха биткойнов, и это утверждение заслуживает тщательного расследования.

Спотовый Bitcoin ETF не является краткосрочной сделкой для BlackRock

Идея о том, что BlackRock может выиграть от снижения цены биткойна перед запуском спотового ETF на биткойн, не так проста, как может показаться. Хотя концепция, согласно которой снижение цены биткойна ведет к повышению доходности при запуске ETF, может быть интуитивно понятной, существует несколько причин, по которым это может не соответствовать более широким интересам BlackRocks.

Прежде всего, компания BlackRock завоевала репутацию уважаемого финансового института, основанного на приверженности стабильности рынка и доверии инвесторов. Внезапное и значительное падение стоимости биткоинов может подорвать доверие к криптовалютному рынку в целом, чего BlackRock стремится избежать. Приоритет сохранения легитимности рынка может перевесить любые сиюминутные выгоды от низкой цены биткоина.

Во-вторых, получение разрешения регулирующих органов играет важнейшую роль при запуске любого финансового продукта, особенно в криптовалютной сфере. SEC скрупулезно оценивает возможность манипулирования рынком и обеспечивает защиту инвесторов. Участие в действиях, которые могут быть расценены как манипулирование ценами, может поставить под угрозу шансы BlackRocks получить необходимые разрешения регулирующих органов на размещение ETF.

Наконец, при внедрении любого инвестиционного продукта, особенно такого нового, как Bitcoin ETF, огромное значение имеет формирование доверия инвесторов. Резкое падение цены биткойна может подорвать доверие инвесторов не только к самому классу активов, но и к ETF.

Поэтому интерес BlackRocks, скорее всего, заключается в том, чтобы запустить ETF в период позитивных настроений, когда инвесторы чувствуют уверенность в потенциале будущих прибылей.

Если не BlackRock, то кто виноват в падении цены BTC?

Следующий вариант, который часто рассматривается при попытке объяснить падение цены биткоина, - это идея о том, что государство будет регулировать криптовалютный сектор. Это может быть вызвано такими причинами, как снижение спроса, чтобы укрепить доллар США.

Обычно в таких теориях предполагается, что будут предприняты шаги по контролю за стабильными монетами и биржами, расположенными за пределами США. Аналитик рынка Джо Керр говорил об этом в эфире телеканала X:

Время шапок из фольги:

- Joe Kerr⚡ (@Boomstick44) 18 августа 2023 г.

Продать правительственный биткоин на Coinbase для подавления цены.

Заставить Binance защищать BNB, продавая свой биткойн.

Слить дешевый биткоин с Binance и продать его на coinbase.

Binance разорилась, а Coinbase получила большую часть обмена Bitcoin (SSA req achieved).

Утвердить...

Эта теория интересна, но есть проблемы и факторы, которые делают ее менее вероятной. Во-первых, можно в некоторой степени отследить государственные кошельки, но следует помнить, что правительствам обычно принадлежит лишь небольшая часть всех биткойнов, поэтому их влияние на весь рынок ограничено.

Ставки против цены БНБ и прочая ерунда

Далее, идея ставки против цены BNB может оказаться не такой простой, как кажется. Чтобы сделать ставку против BNB, необходимо взять его в долг, но это невозможно сделать на платформах, которые следуют правилам.

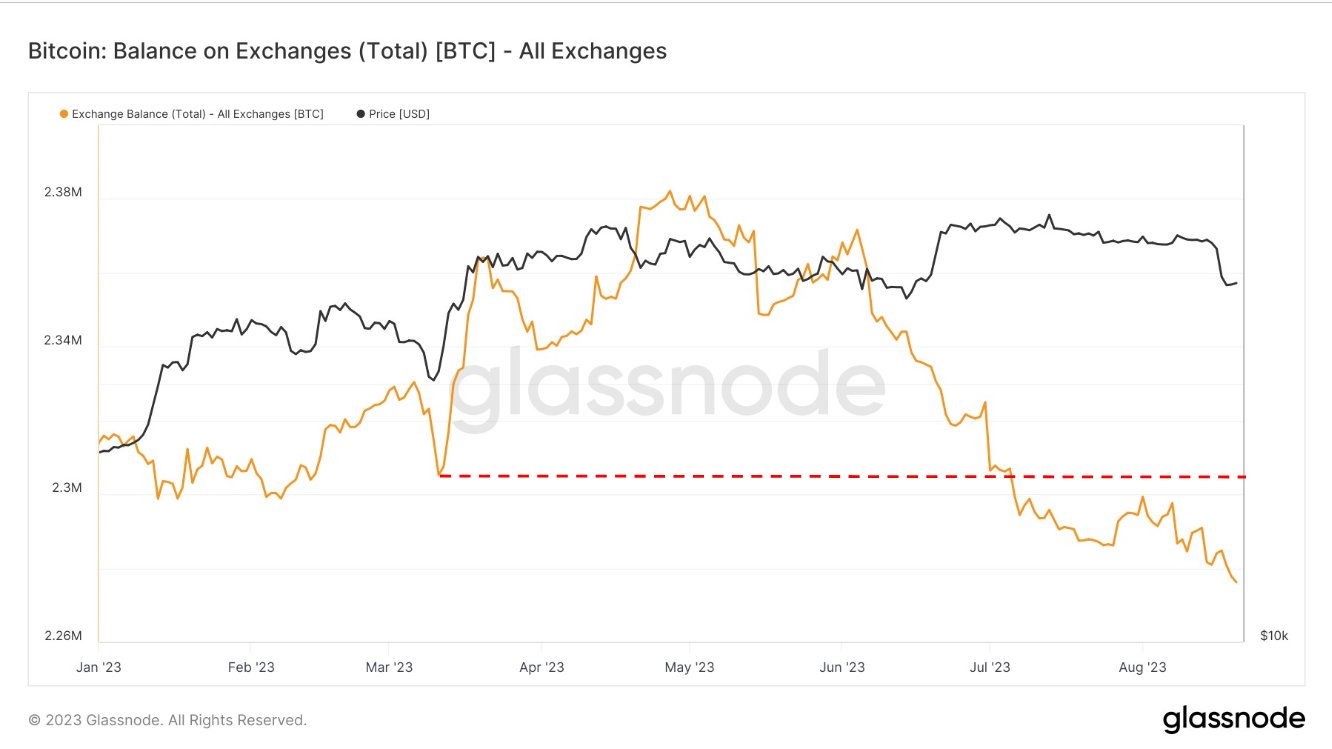

Более того, заглянув на страницу прозрачности Binances, можно в режиме реального времени увидеть, уменьшаются ли их биткоин-кошельки по сравнению с другими биржами.

Это может свидетельствовать о таких необычных вещах, как нецелевое использование денег клиентов или финансовые проблемы. Фактические данные этих наблюдений важнее, чем просто предположения, поскольку они дают нам представление о том, насколько хорошо работает биржа.

В конечном счете, большинство этих теорий делают предположения и упрощают ситуацию, игнорируя сложность криптовалютных рынков, бирж и регулирования.

Реальные результаты могут сильно отличаться от предполагаемых, поэтому, хотя мы никогда не узнаем правду наверняка, мы можем, по крайней мере, отбросить такие теории, как "BlackRock обрушивает биткойн до одобрения спот-биткойн ETF".

Источник