Прошедшая неделя была не из легких. После краха третьей по величине стабильной монеты (UST) и того, что раньше было второй по величине цепочкой блоков после Ethereum (Terra), заражение от привязки, похоже, распространяется все шире.

В то время как UST полностью отменил привязку к доллару, торгуясь ниже 0,1 доллара на момент написания, другие стабильные монеты также пережили короткий период, когда они также потеряли свою привязку к доллару из-за паники на рынке.

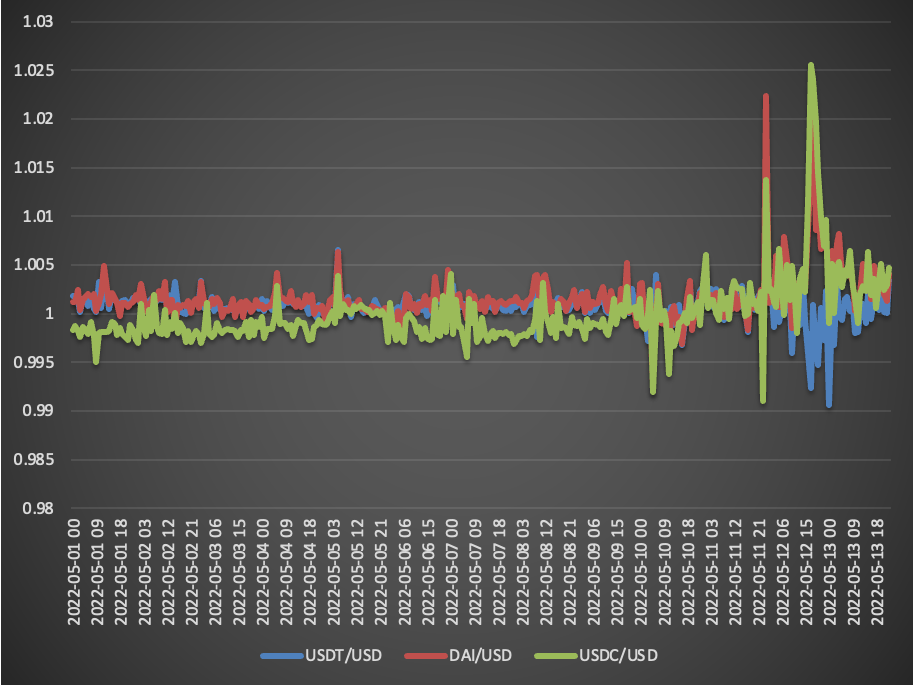

Стейблкоин Tether USDT претерпел кратковременную девальвацию с 1 доллара до 0,95 доллара в самой низкой точке мая. 12.

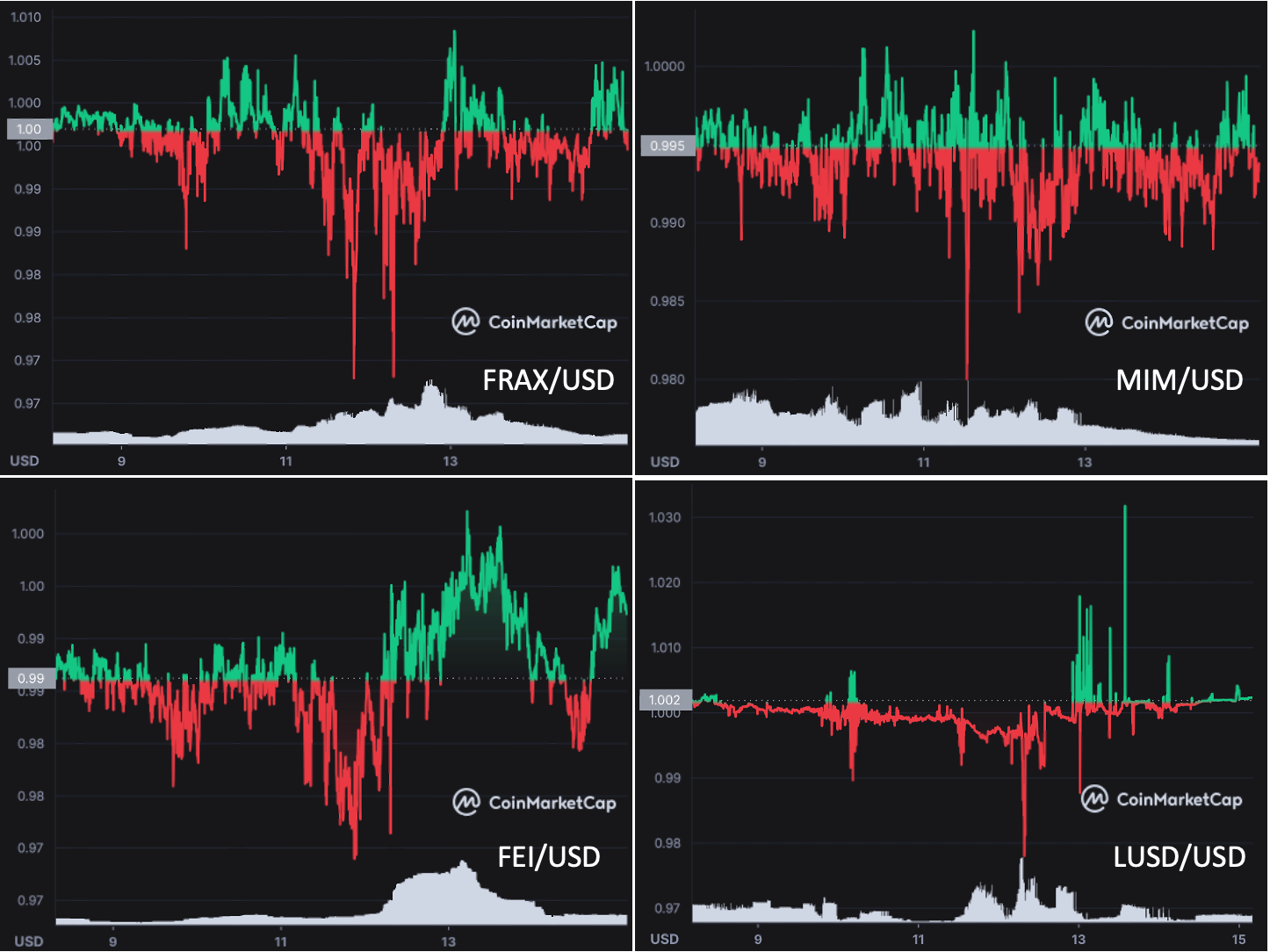

У FRAX и FEI в мае было аналогичное падение до 0,97 доллара. 12; в то время как MIM Abracadabra Money и LUSD Liquity упали до 0,98 доллара.

Хотя стабильные монеты обычно колеблются в очень узком диапазоне вокруг привязки к 1 доллару, эти недавние торговые уровни наблюдаются только в чрезвычайно напряженных рыночных условиях. Вопрос, который сейчас возникает в голове у инвесторов, заключается в том, распространится ли страх еще шире и будет ли депривязана еще одна стабильная монета?

Давайте посмотрим на механизм некоторых основных стабильных монет и на то, как они в настоящее время торгуются в пуле ликвидности Curve Finance.

Основная цель стейблкоинов — сохранить стабильную стоимость и предоставить инвесторам возможность оставить свои деньги, когда волатильность других криптоактивов намного выше.

В стейблкоинах есть два разных механизма — обеспеченный активами и основанный на алгоритмах. Стейблкоины, обеспеченные активами, являются наиболее распространенной версией, и эмитенты стремятся обеспечить стейблкоины фиатной валютой или другими криптовалютами. Стейблкоины, основанные на алгоритмах, напротив, стремятся использовать алгоритмы для увеличения или уменьшения предложения стейблкоинов в зависимости от рыночного спроса.

Стейблкоины, обеспеченные активами, были в фаворе во время спада, за исключением USDT.

USDC, DAI и USDT являются наиболее продаваемыми стейблкоинами, обеспеченными активами. Хотя все они чрезмерно обеспечены фиатными резервами и криптовалютами, USDC и USDT централизованы, а DAI децентрализована.

Залоговые резервы USDC принадлежат финансовым учреждениям, регулируемым США, тогда как резервы USDT принадлежат Tether Limited, которая контролируется Bitfinex. DAI, напротив, не использует централизованную структуру, а использует ставку заимствования на первичном рынке для поддержания своей привязки к доллару, что называется механизмом обратной связи по целевой ставке (TRFM).

DAI чеканится, когда пользователи берут взаймы под свой заблокированный залог, и уничтожается при погашении кредита. Если цена DAI ниже 1 доллара, TRFM увеличивает ставку займа, чтобы уменьшить предложение DAI, поскольку меньше людей захочет брать взаймы, стремясь увеличить цену DAI обратно до 1 доллара (наоборот, когда DAI выше 1 доллара).

Хотя механизм привязки DAI кажется алгоритмическим, избыточное обеспечение не менее 150% делает его надежной стабильной монетой, обеспеченной активами, в условиях нестабильности рынка. Это можно увидеть, сравнив движение цен USDC, USDT и DAI на прошлой неделе, где DAI вместе с USDC ясно продемонстрировали всплеск 12 мая, когда инвесторы потеряли доверие к USDT и поспешили обменять его.

USDT Tether уже давно вызывает споры, несмотря на его большую долю на рынке стейблкоинов. Ранее правительство США оштрафовало его за неверное указание типа имеющихся у него денежных резервов. Tether утверждает, что имеет денежные средства или активы, эквивалентные денежным средствам, для поддержки USDT. Однако большая часть резервов оказывается коммерческими бумагами — формой краткосрочного необеспеченного долга, который является более рискованным и не является «денежным эквивалентом», как того требует правительство США.

Недавний разгром Terra и отсутствие прозрачности их резервов вызвали новые опасения по поводу USDT. Цена бурно отреагировала кратковременной девальвацией с 1 до 0,95 доллара. Хотя цена USDT восстановилась и вновь приблизилась к 1 доллару, опасения по-прежнему сохраняются.

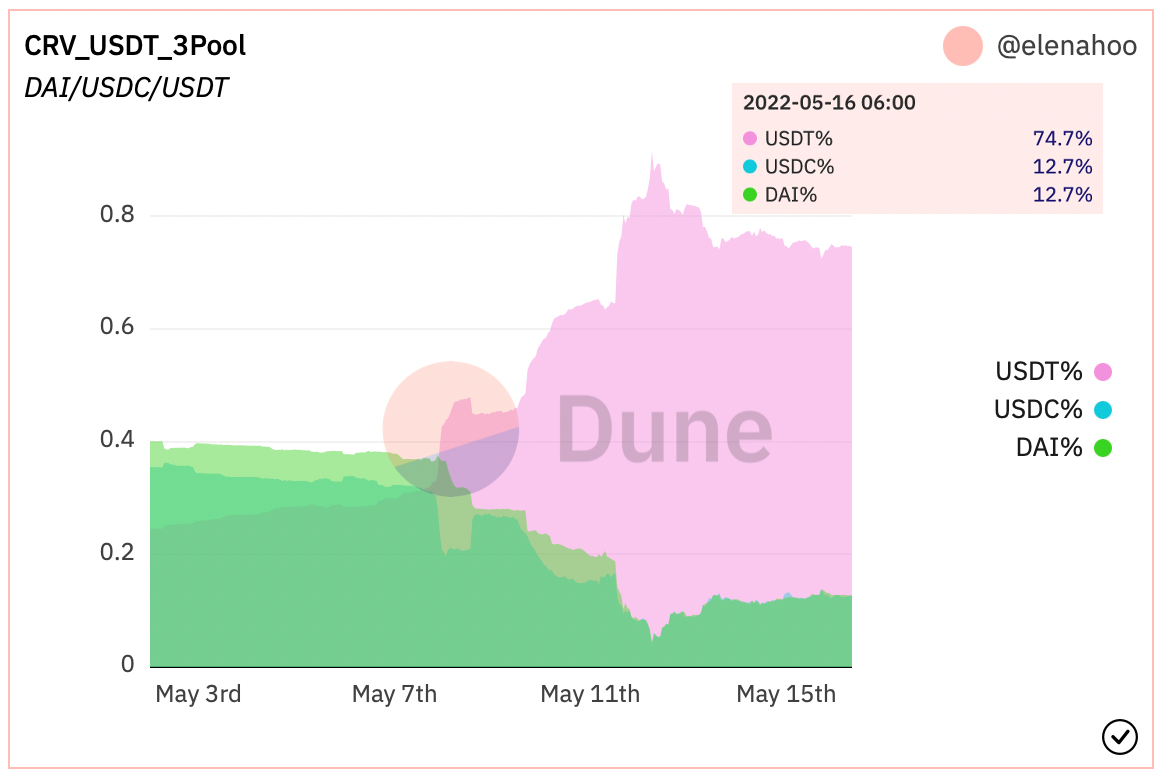

Это ясно показано в крупнейшем пуле ликвидности на Curve Finance. 3-пул DAI/USDC/USDT в кривой показывает соотношение 13%-13%-74% для каждого из них соответственно.

При нормальных обстоятельствах все активы в пуле ликвидности стейблкоинов должны иметь одинаковый (или очень близкий к равному) вес, потому что предполагается, что все три стейблкоина оцениваются примерно в 1 доллар. Но то, что пулы показали на прошлой неделе, — это несбалансированная пропорция, при этом USDT удерживает гораздо больший процент. Это указывает на то, что спрос на USDT намного меньше, чем на два других. Это также может означать, что для того, чтобы USDT имел ту же стоимость в долларах, что и два других, в пуле необходимо больше единиц USDT, что указывает на более низкую стоимость USDT по сравнению с DAI и USDC.

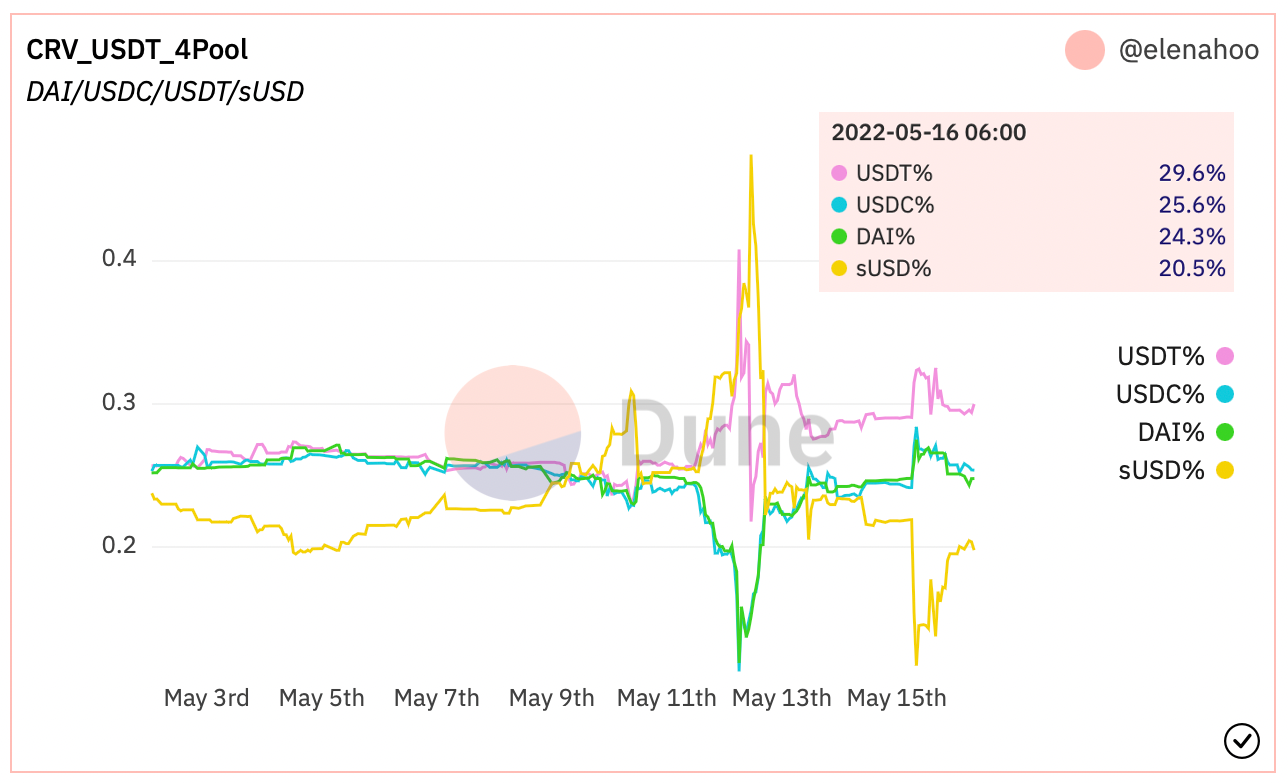

Аналогичный дисбаланс наблюдается в пуле DAI/USDC/USDT/sUSD 4pool. Интересно видеть, что sUSD и USDT выросли пропорционально примерно в мае. 12 во время пика страха перед стейблкоином. Но sUSD быстро вернулся к равной доле в 25% и с тех пор даже упал в процентном отношении, в то время как USDT остается самой высокой долей в пуле.

Ежедневный объем торгов Curve 3pool составляет 395 миллионов долларов, а общая заблокированная стоимость — 1,4 миллиарда долларов (TVL). Объем торгов 4pool составляет 17 миллионов долларов, а TVL — 65 миллионов долларов. Оба пула показывают, что USDT все еще менее благоприятен.

Закончены ли алгоритмические стейблкоины?

Алгоритмический стейблкоин — это механизм, отличный от стейблкоина, основанного на активах. У него нет резервов, поэтому он необеспечен. Привязка поддерживается за счет алгоритмической чеканки и сжигания стабильной монеты и ее партнерской монеты на основе циркулирующего спроса и предложения на рынке.

Из-за своего необеспеченного или менее чем на 100% обеспеченного характера алгоритмический стейблкоин гораздо более рискован, чем стейблкоин, обеспеченный активами. Фиаско с депривязкой Terra UST, несомненно, подорвало доверие инвесторов к алгоритмическим стейблкоинам. Это довольно четко проявилось в пуле ликвидности Curve.

FRAX — алгоритмический стейблкоин от Frax Protocol, частично обеспеченный залогом и частично основанный на алгоритме спроса и предложения. Хотя монета частично обеспечена, соотношение обеспеченного и алгоритмического по-прежнему зависит от рыночной цены FRAX.

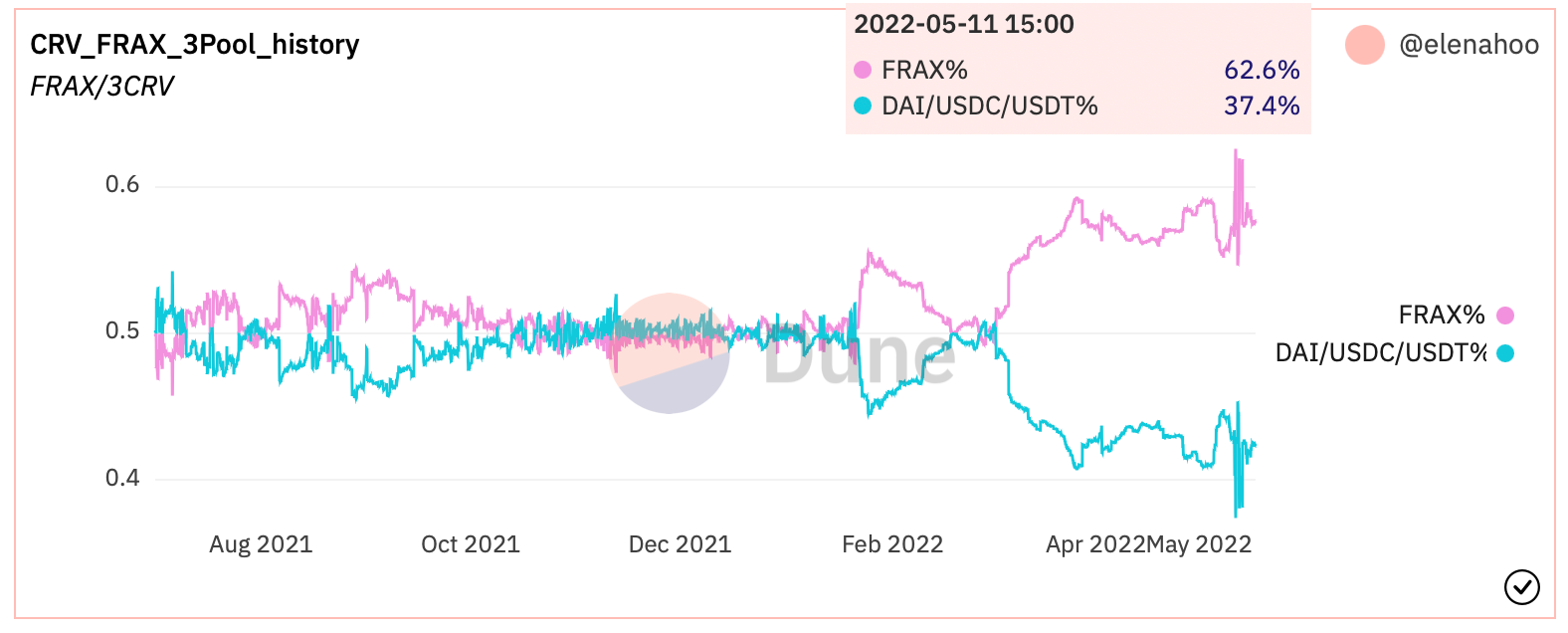

Во время недавнего идеального шторма паники вокруг стейблкоинов соотношение FRAX к трем другим стейблкоинам выросло до 63% к 37%. Хотя диспропорцию можно наблюдать уже с начала марта 2022 года, крах UST определенно усугубил страх перед депривязкой FRAX.

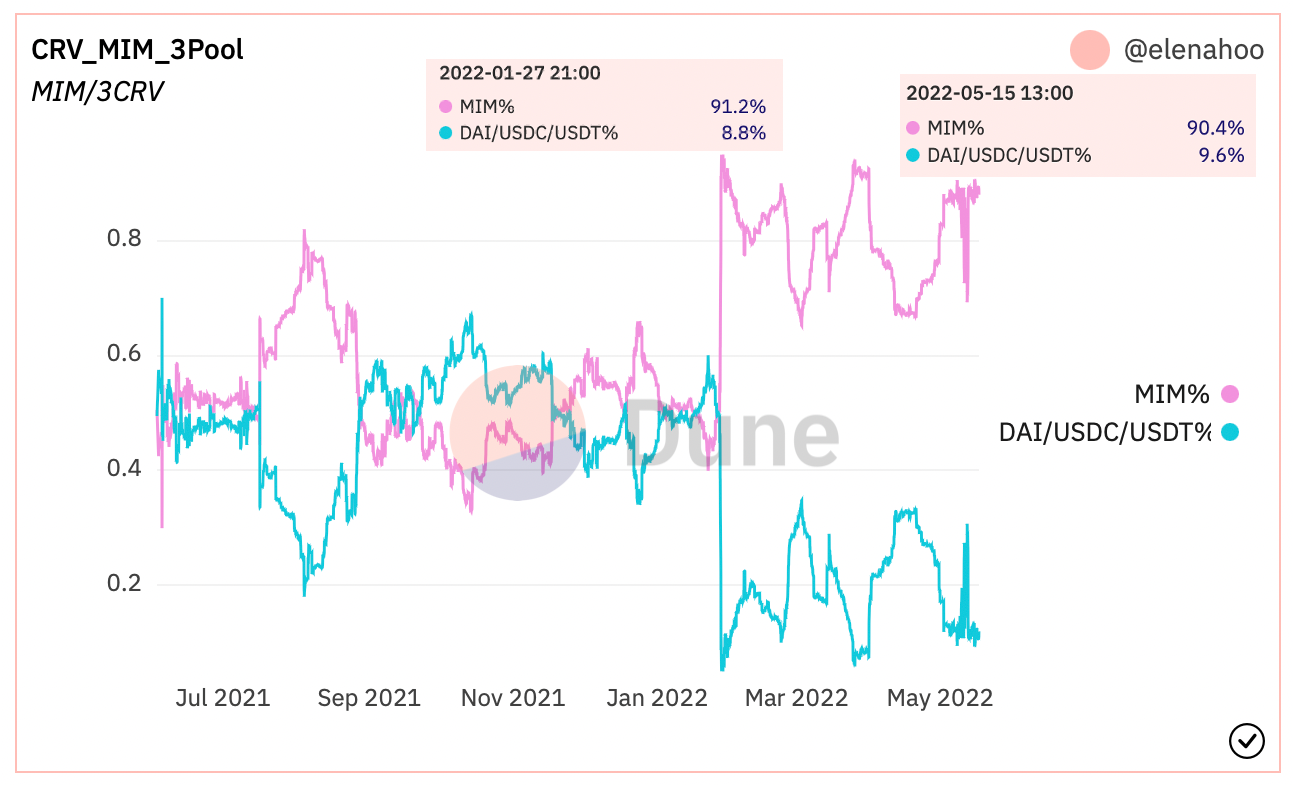

Аналогичный всплеск страха, вызванный депривязкой Terra UST, также присутствует в MIM — алгоритмической стабильной монете Abracadabra Money. Пул Curve MIM/3CRV показывает, что доля MIM подскочила до 90% — аналогичный уровень был достигнут в январе, когда разразился скандал со страной чудес.

Несмотря на схожесть алгоритма с DAI, MIM не использует ETH напрямую в качестве залога, а вместо этого использует процентные токены (ibTKN) от Yearn Finance — ywWETH. Дополнительный уровень сложности делает его более чувствительным к катастрофическим событиям, таким как событие отмены привязки UST.

Целью всех стейблкоинов является поддержание стабильной стоимости. Но все они испытывают волатильность, и многие из них отклонились от привязки к 1 доллару гораздо больше, чем ожидалось. Это, вероятно, причина, по которой некоторые регуляторы язвительно замечают, что стейблкоины не являются ни стейблкоинами, ни монетами.

Тем не менее, волатильность стабильной монеты намного ниже, чем у любой другой криптовалюты, и по-прежнему обеспечивает безопасную гавань для криптоинвесторов. Поэтому важно понимать риски, связанные с различными механизмами привязки стейблкоинов.

В прошлом многие стейблкоины потерпели неудачу, UST не первый и уж точно не последний. Наблюдение не только за долларовой стоимостью этих стейблкоинов, но и за их положением в пуле ликвидности поможет инвесторам заранее определить потенциальные риски на медвежьем и волатильном рынке.

Источник