Биткойн (BTC) изо всех сил пытается преодолеть сопротивление в 47 000 долларов, и даже с сегодняшним падением ниже 44 000 долларов все еще появляется все больше свидетельств того, что структура рынка здорова.

3 декабря 2021 года Биткойн инициировал коррекцию на 25,6%, которая длилась 18 часов и завершилась минимумом в 42 360 долларов. Четыре месяца спустя цена оставалась на 18% ниже уровня закрытия в $56 650 2 декабря 2021 года.

Многое изменилось за этот период, и веские доказательства получены из других секторов сектора. В период с 15 февраля по 2 апреля 2022 года компания MicroStrategy, занимающаяся разработкой корпоративного программного обеспечения, объявила о приобретении 4197 биткойнов.

Согласно данным Glassnode, приток средств в канадские биржевые фонды биткойнов (ETF) также достиг рекордного уровня. Эти инвестиционные инструменты в Канаде увеличили свои активы на 6 594 BTC с января до исторического максимума в 69 052 BTC под управлением. В настоящее время спотовый инструмент Purpose Bitcoin ETF имеет активы на сумму 1,68 миллиарда долларов.

Среди недавних покупателей — Terra`s LUNA Foundation Guard (LFG), целью которой является приобретение BTC на сумму 3 миллиарда долларов в качестве резерва для стабильной монеты TerraUSD (UST).

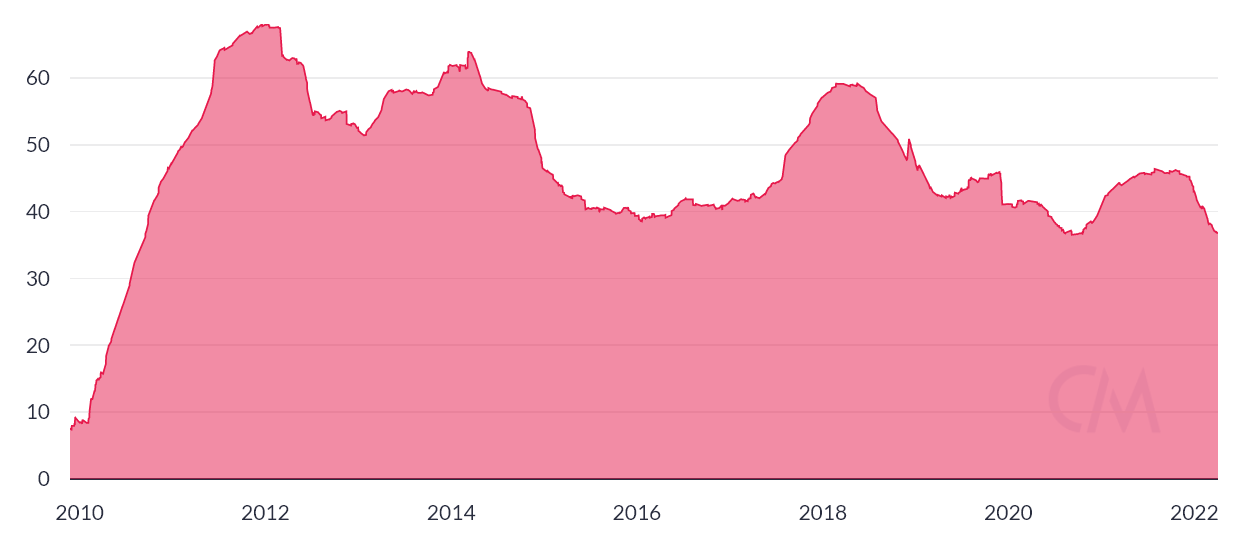

Данные CoinMetrics показывают, что активное годовое предложение биткойнов 5 апреля достигло 36,8%, самого низкого уровня с сентября 2010 года.

График показывает, как держатели «бриллиантовой руки» не перемещали свои монеты за последние 12 месяцев.

Рынки фьючерсов показывают, что трейдерам неудобно около 47 000 долларов

Чтобы понять, как позиционируются профессиональные трейдеры, в том числе киты и маркет-мейкеры, давайте посмотрим на данные рынка фьючерсов и опционов на биткойны. Базисный индикатор измеряет разницу между долгосрочными фьючерсными контрактами и текущими уровнями спотового рынка.

Годовая премия по фьючерсам на биткойн должна составлять от 5% до 12%, чтобы компенсировать трейдерам «запирание» денег на два-три месяца до истечения срока действия контракта. Уровни ниже 5% крайне медвежьи, а цифры выше 12% указывают на бычий настрой.

На приведенном выше графике показано, что 11 февраля этот показатель опустился ниже 5%, отражая отсутствие у трейдеров спроса на длинные (бычьи) позиции с кредитным плечом. Настроения изменились 26 марта после того, как базовая ставка вернулась к «нейтральному» порогу в 5%. Несмотря на то, что это произошло, профессиональные трейдеры не проявляют уверенности в отношении фьючерсной премии.

Трейдеры опционов беспокоятся о риске падения

В настоящее время биткойну, похоже, не хватает силы, необходимой для преодоления сопротивления в 47 000 долларов, но трейдерам следует использовать деривативы, чтобы оценить настроения профессиональных инвесторов. Перекос дельты в 25% является красноречивым признаком всякий раз, когда арбитражные бюро и маркет-мейкеры завышают цену за защиту от повышения или понижения.

Если эти трейдеры опасаются обвала цен на биткойны, индикатор перекоса поднимется выше 10%. С другой стороны, генерализованное возбуждение отражает отрицательную 10-процентную асимметрию.

Данные показывают, что с 9 марта индикатор перекоса колеблется в пределах от 0% до 8%. Хотя это и не сигнализирует о страхе, эти трейдеры опционов завышают цену для защиты от падения. С точки зрения рынков опционов на BTC существует несколько более высокий риск неожиданного падения цен.

Нейтрально-медвежьи данные по производным биткойнам предлагают интересную возможность для быков. Если каким-то образом сопротивление в 47 000 долларов будет сломлено, это станет неожиданностью для большинства инвесторов. Это событие повлечет за собой два положительных эффекта: короткое сжатие с рынков деривативов и возможность для покупателей использовать фьючерсы в качестве рычага.

Если бы премия фьючерсов на биткойн превышала 10%, трейдеры столкнулись бы с гораздо более высокими затратами на добавление длинных (бычьих) позиций. Быки кажутся лучше подготовленными к преодолению ценового сопротивления в 47 000 долларов, учитывая устойчивую структуру рынка, которая характеризуется отсутствием преувеличенного левериджа покупателей, что обеспечивает лучшие шансы на успех.

Взгляды и мнения, выраженные здесь, принадлежат исключительно автору и не обязательно отражают точку зрения Cointelegraph. Каждое инвестиционное и торговое движение сопряжено с риском. Вы должны провести собственное исследование при принятии решения.

Источник