Цена эфира (ETH) отскочила на 13% от минимума 9 января на уровне 2950 долларов, но кажется преждевременным называть это движение дном цикла. Вместо этого преобладало более крупное медвежье движение, и, хотя оно выглядит в первую очередь коррелирующим с ценой биткойнов (BTC), в этом движении также обвиняют регуляторные проблемы и более жесткую политику Федеральной резервной системы США.

BTC и Ether оказались под давлением, поскольку регуляторы сосредоточили свое внимание на стейблкоинах. 1 ноября Министерство финансов США призвало Конгресс обеспечить, чтобы эмитенты стейблкоинов регулировались так же, как банки США.

В настоящее время формирование нисходящего канала, начатое в середине ноября, демонстрирует сопротивление на уровне сопротивления 3850 долларов. Средняя комиссия за сетевые транзакции снова превысила 50 долларов, и чем дольше будет происходить обновление Ethereum 2.0, тем лучше будет ситуация для конкурирующих цепочек.

Независимо от причин падения цены эфира на 28% за последние шесть недель, быки упустили возможность получить прибыль в размере 300 миллионов долларов по истечении недельных опционов 14 января. К сожалению для них, этот сценарий на сумму 4500 долларов и выше кажется на данный момент неосуществимым.

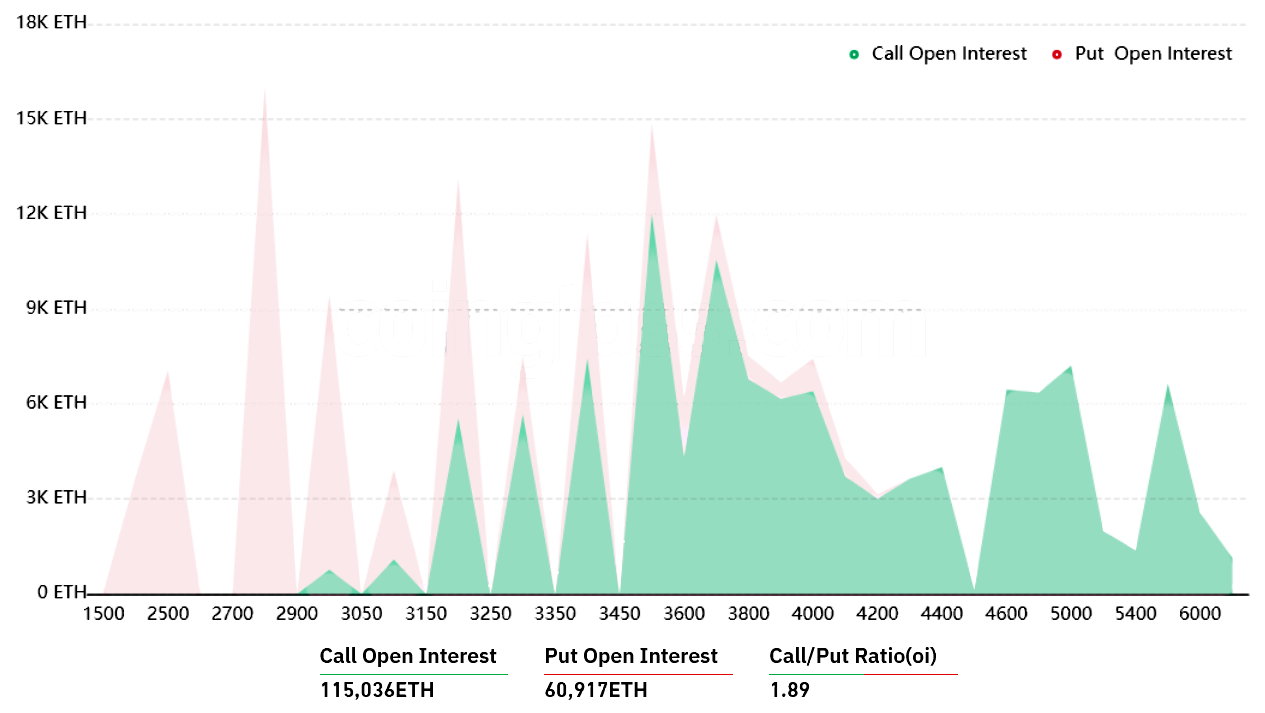

Соотношение call-to-put показывает преимущество быков на 89%, потому что инструменты колл (покупка) на 380 миллионов долларов имеют больший открытый интерес по сравнению с опционами пут (продажа) на 200 миллионов долларов. Текущий показатель 1,89 обманчив, потому что недавнее падение цены эфира привело к тому, что большинство бычьих ставок обесценились.

Например, если цена эфира останется ниже 3300 долларов США в 8:00 утра по Гринвичу 14 января, эти опционы колл (покупка) будут доступны только на сумму 24 миллиона долларов, но нет никакой ценности в том, чтобы иметь право купить эфир по цене 3300 долларов США, если он торгуется ниже этой цены.

Медведям нужна цена ETH ниже 3300 долларов, чтобы получить прибыль в 65 миллионов долларов.

Ниже приведены три наиболее вероятных сценария, основанных на текущем движении цены. Количество опционных контрактов, доступных 14 января для бычьих (колл) и медвежьих (пут) инструментов, зависит от цены ETH с истечением срока действия. Дисбаланс в пользу каждой стороны составляет теоретическую прибыль:

- От 3100 до 3300 долларов: 7400 коллов против 27800 путов. Чистый результат в пользу медведей составляет 65 миллионов долларов.

- От 3300 до 3500 долларов: 22 200 коллов против 19 300 путов. Чистый результат балансируется между быками и медведями.

- Выше 3500 долларов: 32 500 коллов против 15 600 путов. Чистый результат составляет 60 миллионов долларов в пользу инструментов колл (бычий).

Эта грубая оценка учитывает опционы колл, используемые в бычьих ставках, и опционы пут исключительно в нейтрально-медвежьих сделках. Тем не менее, это чрезмерное упрощение игнорирует более сложные инвестиционные стратегии.

Например, трейдер мог продать опцион пут, фактически получив положительную долю эфира выше определенной цены. Но, к сожалению, нет простого способа оценить этот эффект.

У быков нет шансов

Быки по эфиру имели бы приличное преимущество в 300 миллионов долларов, если бы цена держалась выше 4500 долларов. Однако текущий сценарий требует 6% положительного движения с 3300 до 3500 долларов, чтобы получить преимущество в 60 миллионов долларов.

Учитывая, что до истечения срока действия пятничных опционов осталось менее 12 часов, быки, скорее всего, сосредоточат свои усилия на удержании цены выше 3300 долларов, чтобы сбалансировать чашу весов.

Взгляды и мнения, выраженные здесь, принадлежат исключительно автору и не обязательно отражают точку зрения Cointelegraph. Каждое инвестиционное и торговое движение сопряжено с риском. Вы должны провести собственное исследование при принятии решения.

Источник