Похоже, что экономика Соединенных Штатов отказывается идти под откос. В сентябре, вопреки ожиданиям, в стране появилось 336 000 рабочих мест. Это достижение становится еще более заметным на фоне стремительного роста доходности по долгосрочным казначейским облигациям и повышения ставок по ипотечным кредитам.

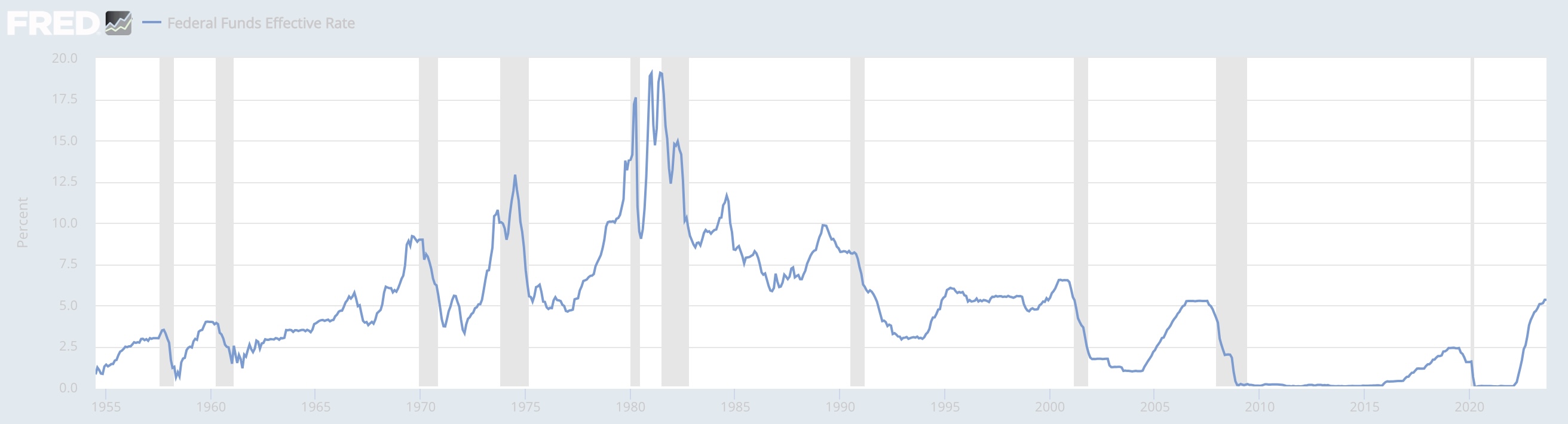

Посыл, заложенный в данных по занятости, предельно ясен: крупнейшая экономика мира продолжает двигаться вперед, даже в условиях агрессивного ужесточения кредитно-денежной политики. Это свидетельствует об устойчивости экономики и говорит о том, что повышение процентных ставок сохранится еще долгое время.

Несмотря на то, что эта новость может вызвать дрожь по спине, особенно у тех, кто инвестирует в акции, важно понимать общую картину. Акции могут показаться менее привлекательными, если вы можете обеспечить себе доходность в 6% с помощью сберегательного счета, однако в случае с облигациями мы, возможно, достигли точки перелома.

Должно стать хуже, прежде чем станет лучше

Рынок облигаций переживает исторический спад, который в Bank of America Global Research назвали "величайшим медвежьим рынком всех времен". Однако в анализе не все так мрачно - есть намеки на то, что неумолимая распродажа казначейских облигаций США может закончиться. И если мы действительно увидим восстановление, то это может означать начало нового "бычьего" рынка рисковых активов.

Обращаясь к криптовалютам, необходимо отметить, что краткосрочная динамика цен на биткоин (BTC) остается в определенной степени связанной с решениями регуляторов, в частности, с решениями, касающимися создания спотового ETF на биткоин. Пока все позитивные новости, связанные со спотовыми ETF, не смогли вывести биткоин из состояния ожидания. Зеленый свет на этом фронте может вызвать значительный приток средств в BTC, что послужит долгожданным толчком к возрождению. Нельзя не упомянуть и о продолжающейся судебной тяжбе с FTX, которая подрывает репутацию криптовалюты.

Но вот что интересно: то, что может быть плохой новостью для финансовых рынков, может быть хорошей для экономики в целом. Федеральная резервная система играет ключевую роль в формировании курса рисковых активов, а до конца года ей предстоит провести еще всего два заседания. Если ФРС примет решение приостановить дальнейшее повышение ставок, это может послужить катализатором, вызвав на рынке ожидание скорого снижения ставок. Это ожидание, в свою очередь, может послужить основой для масштабного ралли с повышением риска по различным классам активов, включая криптовалюты.

Праздничное веселье может задать тон 2024 году

В последние три месяца года часто наблюдается усиленное ралли "Санта-Клауса". После уходящего года это может смягчить удар и подготовить почву для более приятного 2024 года. История показывает, что в этот праздничный сезон рынок, как правило, набирает обороты, наблюдается всплеск покупательской активности и позитивных настроений среди инвесторов. Среди этих факторов следует отметить решения регулятора в отношении спотовых ETF, а также возможную паузу в повышении ставок или даже изменение позиции ФРС в отношении будущих повышений. Таким образом, несмотря на то, что данные по занятости за сентябрь, как правило, стимулируют немедленные движения на рынке, они не обязательно определяют долгосрочные взгляды ФРС.

Заглядывая в 2024 год, мы сталкиваемся с перспективой "полураспада" BTC в апреле, что исторически является позитивным событием для криптовалют. Однако более широкие макроэкономические условия свидетельствуют о некоторых признаках нестабильности. Дополнительную сложность в это уравнение вносит сохраняющаяся корреляция биткоина с фондовыми рынками. Все зависит от того, какой сигнал даст ФРС и какие решения примет Комиссия по ценным бумагам и биржам (SEC) в отношении спотовых ETF. Если макроэкономический фон останется неопределенным, ФРС может пойти на снижение ставок, что может изменить траекторию развития рынков как традиционных, так и цифровых активов.

На фоне намеков на восстановление рынка облигаций и перспектив прояснения ситуации с регулированием в криптовалютном пространстве мы можем увидеть более светлые дни впереди. В преддверии праздничного сезона возможность ралли Санта-Клауса возрождает надежду и импульс, которые зажигают криптовалютный рынок. Несмотря на то что некоторые проблемы могут сохраняться, история учит нас, что иногда бывает так, что хуже становится раньше, чем лучше.