Собственный токен Ethereum Ether (ETH) резко упал через несколько часов после того, как Федеральная резервная система США опубликовала протокол своего декабрьского заседания, показав, что они рассматривают более быстрый график повышения процентных ставок в 2022 году.

Протокол показал, что Федеральный комитет по открытым рынкам (FOMC) выступает за повышение краткосрочных ставок «раньше или быстрее, чем предполагали участники». По данным CME Group, торговля на рынке процентных фьючерсов показала вероятность первого повышения в марте на две трети.

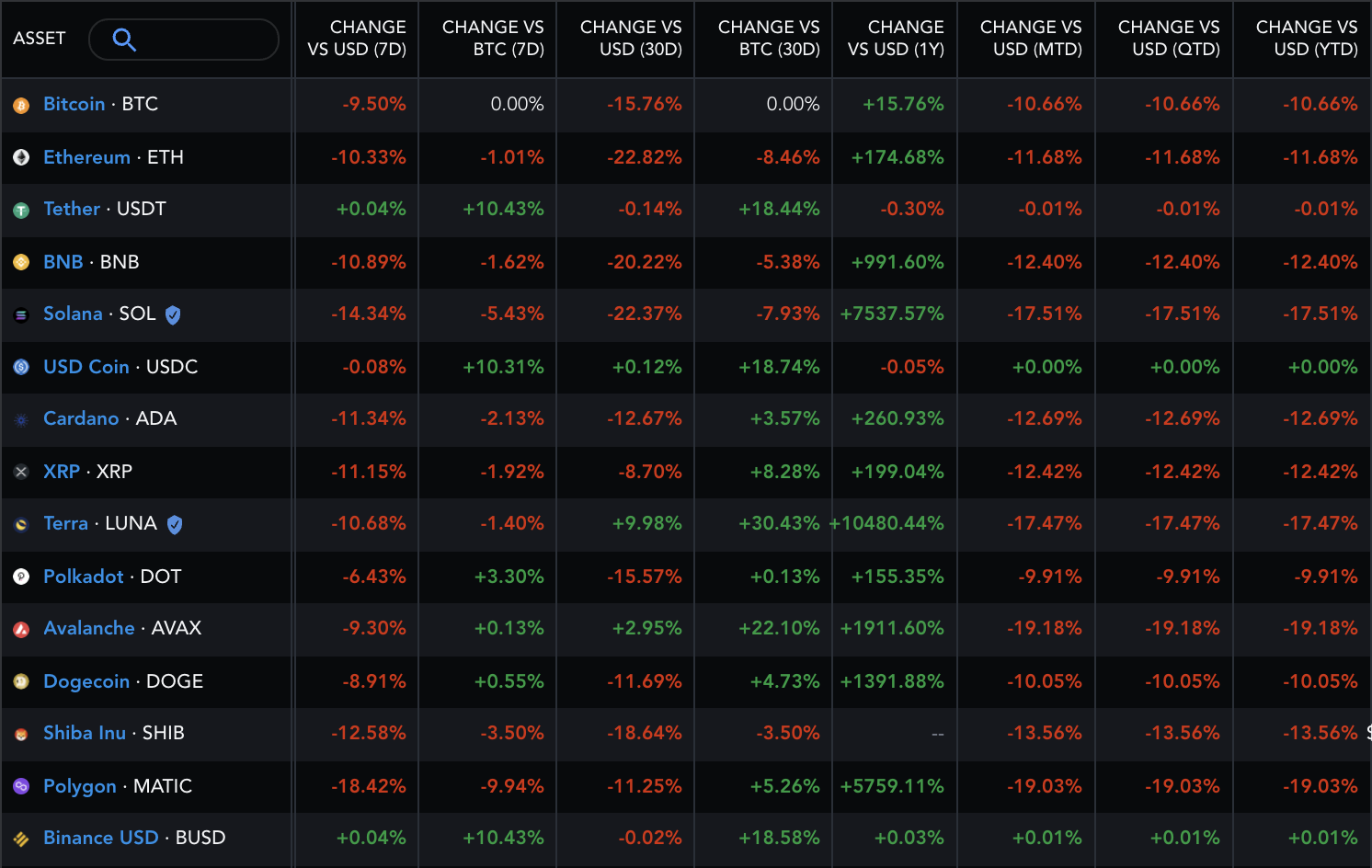

Эфир упал после публикации протоколов, упав более чем на 13,50% до 3300 долларов. Его падение отразило аналогичные движения вниз на криптовалютном рынке: биткойн (BTC) упал чуть более чем на 9% до почти 42 100 долларов.

Несомненно, ETH / USD принесла своим инвесторам больше убытков, чем BTC / USD, после того, как ФРС напугала.

Похоже, трейдеры решили раскрутить токены, обеспечивающие лучшую долгосрочную прибыль, чем биткойн. Например, доходность эфиров за последние 12 месяцев - даже после падения из-за ФРС - составила около 175%. С другой стороны, прибыль от биткойнов за тот же период составила около 15,75%.

Точно так же главный конкурент Ethereum Solana (SOL) также зарегистрировал больше потерь, чем биткойн, упав более чем на 13,75% после новостей ФРС. Тем не менее, его 12-месячная прибыль составила более 7500%, что сигнализирует о дальнейших экстремальных коррекциях, если смещение криптовалютных рынков останется смещенным в сторону медведей.

ETH / BTC достигает ключевого уровня отскока

Эфир также упал против Биткойна, судя по показателям широко торгуемого инструмента ETH / BTC за последние 24 часа.

Пара упала чуть более чем на 5% до 0,077 BTC. При этом он также достиг критического уровня поддержки около 0,078 BTC, который недавно сыграл важную роль в поддержании бычьего настроя Эфира по отношению к Биткойну, ограничив тенденцию к снижению.

Между тем, поддержка 0,078 BTC также оказалась нижней линией тренда нисходящего треугольника эфиров. Нисходящие треугольники - это модели продолжения, которые обычно направляют цену в направлении ее предыдущего тренда после периода консолидации.

Это увеличивает потенциал эфира оставаться сильнее, чем биткойн в долгосрочной перспективе, до тех пор, пока он преодолевает верхнюю линию тренда треугольника с убедительно более высокими объемами.

Слишком рано бояться ФРС

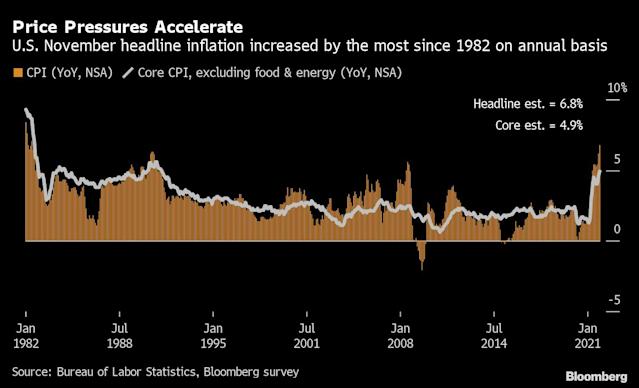

В течение нескольких месяцев должностные лица ФРС придерживались мнения, что более высокая инфляция в США была вызвана узкими местами в цепочке поставок, а председатель Джером Пауэлл утверждал, что это разрешится само по себе. Но на последней встрече он проявил меньшую убежденность в так называемом нарративе "инфляция преходяще".

Это в первую очередь связано с тем, что индекс потребительских цен (ИПЦ) в США достиг почти 40-летнего максимума в ноябре 2021 года, достигнув 6,8% в годовом исчислении. Между тем, основные потребительские цены, которые не включают категории энергоносителей и продуктов питания, выросли до 4,7% по сравнению с годом ранее; он оказался выше предпочтительного целевого показателя инфляции ФРС в 2%.

«Я считаю, что сейчас существует реальный риск того, что инфляция может быть более устойчивой и… риск закрепления более высокой инфляции увеличился», - сказал Пауэлл 15 декабря прошлого года после завершения заседания FOMC.

Мэдисон Фаллер, глобальный стратег в JPMorgan Private Bank, сказала Bloomberg, что инвесторам не следует опасаться ФРС, отметив, что их три запланированных снижения ставок в 2022 году мало что сделают для сдерживания потребительских цен. Выдержки из ее заявления:

«Рост и инфляция будут замедляться в течение 2022 года, но, тем не менее, останутся выше уровней исторической тенденции. Мы думаем, что это потребует гораздо меньшего риска существенной коррекции рынка, вызванной ФРС».

Как упоминал Cointelegraph, опасения по поводу постоянно более высокой инфляции, которая, в свою очередь, имеет тенденцию обесценивать наличные деньги, побудили основных инвесторов размещать свои деньги в криптосекторе.

Например, Томас Петерффи, миллиардер, основатель брокерской фирмы Interactive Brokers Group Inc., признал, что он держит 2-3% своих чистых активов в криптовалюте на тот случай, если бумажные деньги «пойдут к черту». Точно так же основатель Bridgewater Associates Рэй Далио в прошлом году сообщил, что его инвестиционный портфель содержит биткойны.

Прогноз по инфляции обещал дать эфиру некоторую передышку, который, как правило, отслеживает движения цен на биткойны.

Между тем, Шон Фаррелл и Уилл МакЭвой, стратеги Fundstrat Global, отметили, что инвесторам следует увеличить свои инвестиции в сектор смарт-контрактов, чтобы получить максимальную отдачу от следующего восстановления рынка.

«Учитывая текущую макроэкономическую ситуацию, кредитное плечо на рынке биткойнов и недавнюю устойчивость, наблюдаемую на рынке альткойнов, мы считаем целесообразным увеличить объем Ethereum и других платформ смарт-контрактов», - заявили они в примечании, добавив:

«Мы, вероятно, не стали бы делать ставку на биткойн в краткосрочной перспективе, но думаем, что есть возможность уйти от длинной волатильности с помощью стратегий деривативов».Источник