Месячный график биткойнов (BTC) очень медвежий, а уровень ниже 18 000 долларов, наблюдавшийся в выходные, был самой низкой ценой с декабря 2020 года. другая история, потому что профессиональные трейдеры по-прежнему настроены крайне скептически.

Важно помнить, что индекс S&P 500 упал на 11% в июне, и даже многомиллиардные компании, такие как Netflix, PayPal и Caesars Entertainment, скорректировались с потерями 71%, 61% и 57% соответственно.

Центральный банк США повысил базовую процентную ставку на 75 базисных пунктов 15 июня, а председатель Федеральной резервной системы Джером Пауэлл намекнул, что в будущем может произойти более агрессивное ужесточение, поскольку монетарные власти продолжают бороться с инфляцией. Однако инвесторы и аналитики опасаются, что этот шаг увеличивает риск рецессии. Согласно примечанию Bank of America для клиентов, выпущенному 17 июня:

«Наши худшие опасения в отношении ФРС подтвердились: они сильно отстали от кривой и теперь играют в опасную игру в догонялки».

Кроме того, по мнению аналитиков глобального инвестиционного банка JPMorgan Chase, рекордно высокая общая доля рынка стейблкоинов в криптовалютах «указывает на условия перепроданности и значительный потенциал роста для криптовалютных рынков отсюда». По мнению аналитиков, более низкий процент стейблкоинов в общей капитализации крипторынка связан с ограниченным криптопотенциалом.

В настоящее время криптоинвесторы сталкиваются со смешанными настроениями из-за опасений рецессии и оптимизма по поводу усиления поддержки в размере 20 000 долларов, поскольку стабильные монеты могут в конечном итоге перетечь в биткойн и другие криптовалюты. По этой причине анализ данных о деривативах полезен для понимания того, оценивают ли инвесторы более высокие шансы на спад.

Премия фьючерсов на биткойн впервые за год стала отрицательной

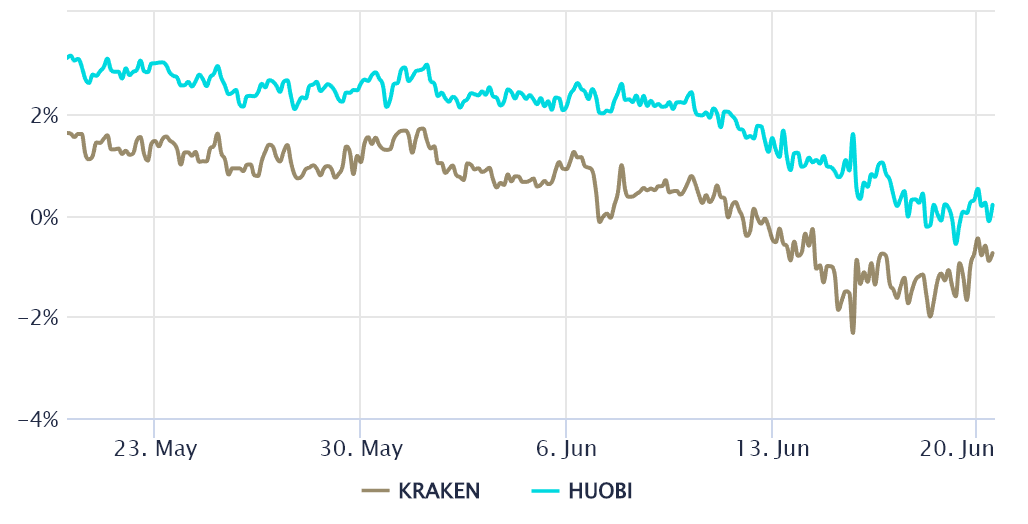

Розничные трейдеры обычно избегают квартальных фьючерсов из-за разницы в их цене со спотовыми рынками, но они являются предпочтительным инструментом для профессиональных трейдеров, потому что они избегают бессрочных контрактов, колеблющихся по ставке финансирования.

Эти контракты с фиксированным месяцем обычно торгуются с небольшой премией к спотовым рынкам, потому что инвесторы требуют больше денег, чтобы удержать расчет. Эта ситуация характерна не только для крипторынков. Следовательно, фьючерсы должны торговаться с годовой премией от 5% до 12% на здоровых рынках.

Премия фьючерсов на биткойны не смогла преодолеть нейтральный порог в 5%, в то время как цена биткойна прочно удерживала поддержку в 29 000 долларов до 11 июня. Всякий раз, когда этот индикатор исчезает или становится отрицательным, это тревожный красный медвежий флаг, и ситуация известна как бэквордация.

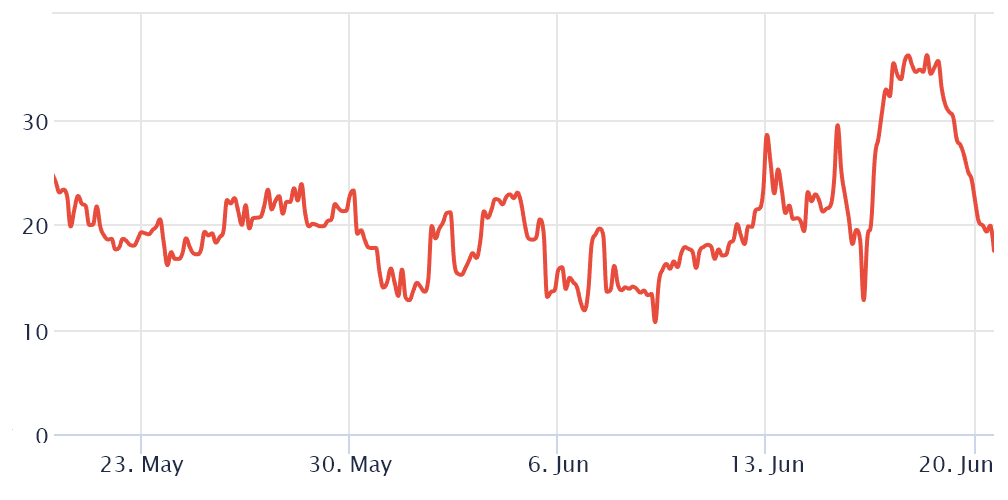

Чтобы исключить внешние факторы, характерные для фьючерсного инструмента, трейдеры также должны анализировать рынки опционов на биткойн. Например, перекос дельты в 25% показывает, когда маркет-мейкеры биткойнов и арбитражные бюро завышают цену для защиты от роста или падения.

На бычьем рынке инвесторы в опционы дают более высокие шансы на скачок цены, в результате чего индикатор перекоса падает ниже -12%. С другой стороны, общая паника на рынке вызывает положительную асимметрию на 12% или выше.

30-дневный перекос дельты достиг пика в 36% 18 июня, что является самым высоким показателем за всю историю и типичным для крайне медвежьих рынков. По-видимому, 18-процентного роста цены биткойна с момента дна в 17 580 долларов было достаточно, чтобы восстановить доверие к трейдерам деривативов. Хотя индикатор перекоса в 25% остается неблагоприятным для оценки рисков снижения, по крайней мере, он больше не находится на уровнях, отражающих крайнее неприятие.

Аналитики ожидают «максимального ущерба» впереди

Некоторые показатели предполагают, что Биткойн, возможно, достиг дна 18 июня, особенно после того, как поддержка в размере 20 000 долларов набрала силу. С другой стороны, такие аналитики, как Майк Альфред, ясно дали понять, что, по их мнению, «Биткойн еще не закончил ликвидацию крупных игроков» и «они опустят его до уровня, который нанесет максимальный ущерб наиболее уязвимым игрокам, таким как Цельсий». ."

До тех пор, пока трейдеры не получат более четкое представление о риске заражения от взрыва экосистемы Terra, возможной неплатежеспособности Celsius и проблемах с ликвидностью, с которыми сталкивается Three Arrows Capital, шансы на новый обвал цен на биткойны высоки.

Взгляды и мнения, выраженные здесь, принадлежат исключительно автору и не обязательно отражают точку зрения Cointelegraph. Каждое инвестиционное и торговое движение сопряжено с риском. Вы должны провести собственное исследование при принятии решения.

Источник