В свете недавних экономических атак рынка кредитования DeFi, мониторинг и управление рисками стали ключевым фактором успеха в экосистеме. Соответствующие процедуры должны быть приняты во внимание, чтобы обеспечить будущий рост этого пространства. Цель данной статьи - изучить недавнюю экономическую атаку Mango Markets, способы ее организации и возможные стратегии снижения рисков.

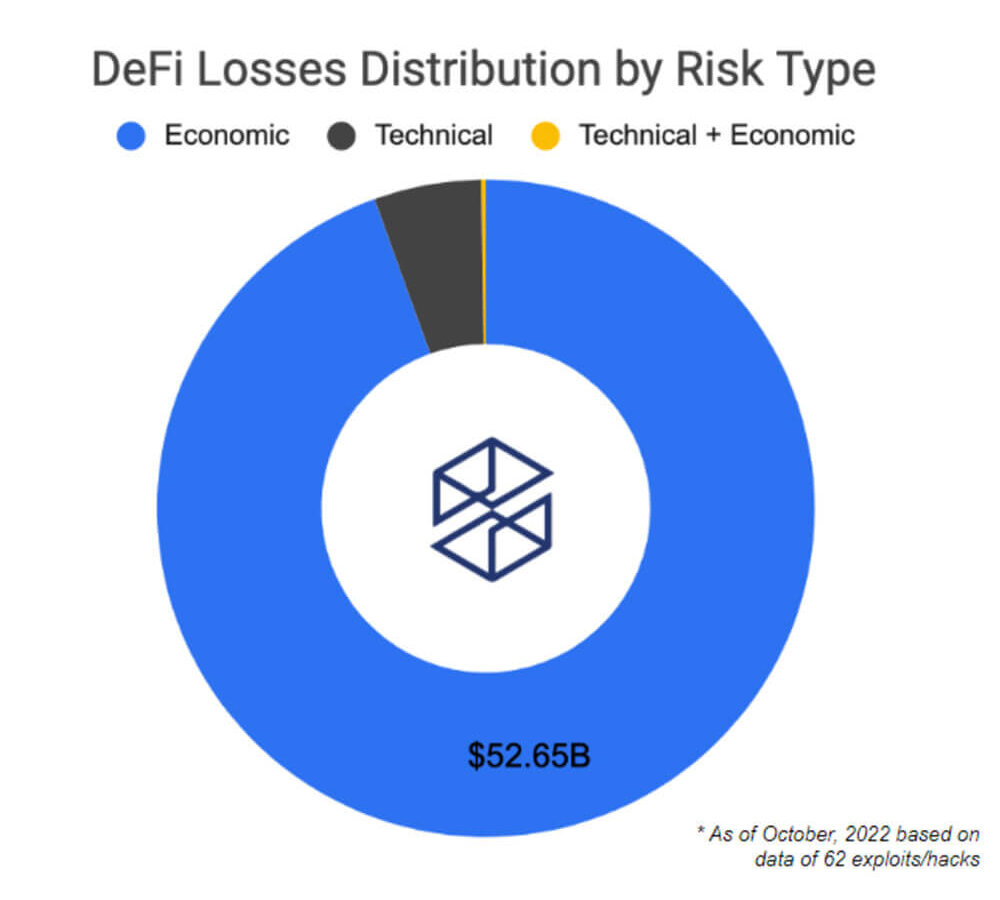

Чтобы понять, насколько протоколы DeFi восприимчивы к каждому конкретному виду риска, мы изучили 62 крупнейших инцидента, произошедших на сегодняшний день. Сюда входят взломы мостов на сотни миллионов, экономические крахи алгоритмических стейблкоинов и откровенное ограбление средств пользователей.

Вот распределение основных факторов риска, стоящих за 62 крупнейшими DeFi атаками. Более $50B потерь приходится на экономические риски. В эту оценку входит крах печально известной экосистемы Terra. Несмотря на технические факторы, стоящие за наибольшим количеством атак в DeFi, более значительные потери в долларовом эквиваленте были вызваны экономическими рисками.

Более того, недавняя серия экономических атак на несколько кредитных протоколов, таких как Mango и Moola, пролила свет на опасность, которую это представляет для экосистемы. Кроме того, многие из этих кредитных протоколов были атакованы с использованием одного и того же вектора. Атака состояла из очень сложной стратегии, в которой злоумышленник определял поддерживаемый залоговый актив с самой низкой ликвидностью и рыночной стоимостью. Активы с низкой ликвидностью наиболее уязвимы для флэш-кредитов или атак с манипулированием ценовым оракулом.

Индикатор представлен только в учебных целях; живые данные не показаны, так как это просто для справки. Индикатор DEX Pools Liquidity является частью набора макетов, созданных для предложения на форуме Euler.

Отслеживая ликвидность актива на децентрализованных биржах, мы можем определить, насколько он может быть подвержен манипуляциям. Здоровый уровень доступной ликвидности для поддерживаемых залоговых активов является важным фактором безопасности. В случае, если в качестве залога будут указаны токены с низкой ликвидностью, могут возникнуть проблемы со стабильностью протокола. Более того, это может облегчить путь для манипулирования ценами, когда злоумышленники используют преимущества протокола.

Основной целью злоумышленника, организующего этот тип атаки, будет увеличение суммы денег, которую он может занять. Это может быть сделано путем выкачивания замеченного низколиквидного актива, чтобы иметь возможность занять большое количество других поддерживаемых, более стабильных активов.

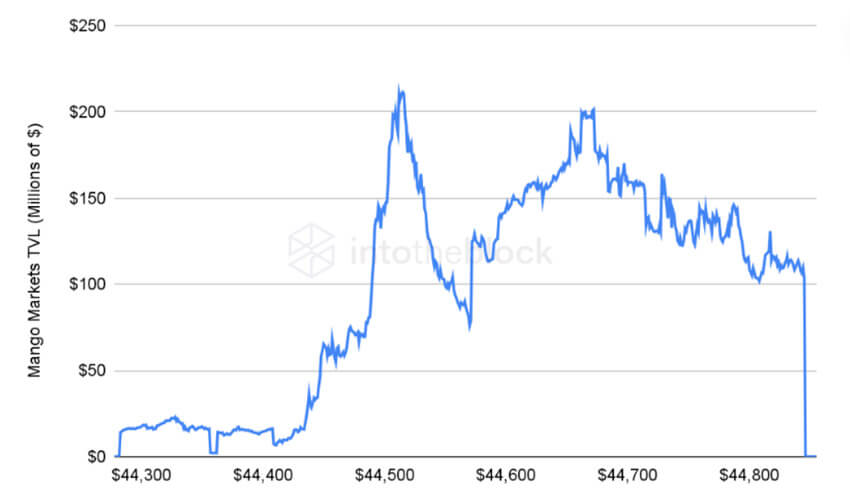

На графике выше представлена цена токена MNG на бирже FTX. В данном случае злоумышленник объединил кредитные функции протокола с его бессрочными контрактами. Злоумышленник манипулировал спотовой ценой на Raydium, что вызвало обновление оракула. Это позволило ему взять заем против другой открытой позиции, которую он ранее разместил на протоколах Mango Markets. В конечном итоге, когда цена MNGO восстановилась, протокол остался с долговым дефолтом.

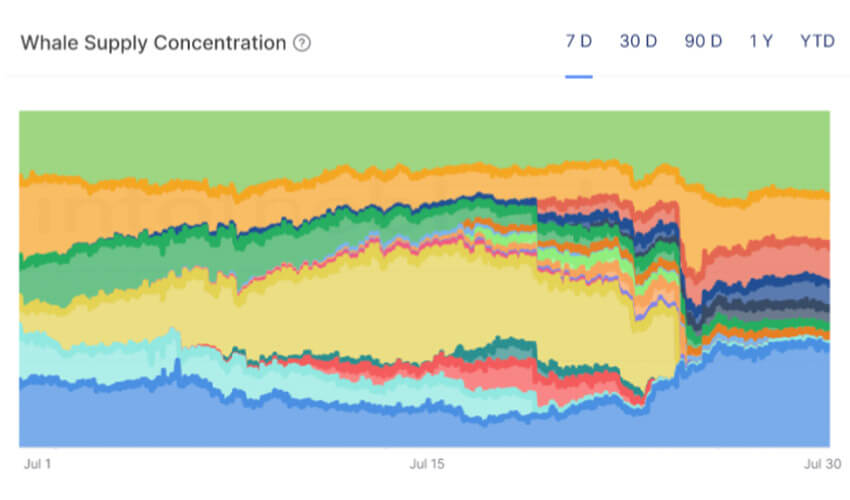

В связи с показанными выше индикаторами, в которых пытаются найти слабые звенья в протоколе, существуют также способы попытаться выяснить возможные угрозы со стороны атакующего. Обычно экономические эксплойты выполняются быстро; поэтому индикаторы, показанные ниже, служат образовательным целям в попытке оценить потенциальные угрозы со стороны концентрации китов поставок.

Индикатор концентрации поставок китов также является частью предложения на форуме Euler. Этот индикатор полезен для выявления потенциальных угроз для вкладчиков протокола. Например, если один из крупнейших вкладчиков протокола находится в наименее ликвидном активе, который протокол поддерживает в качестве залогового актива, возможно, стоит дополнительно изучить конкретный адрес.

Этот индикатор может быть ценным для использования вместе с индикатором ликвидности пулов DEX, показанным выше, и его особенно стоит отслеживать, если токены концентрационного кита являются одними из самых слабых токенов, поддерживаемых протоколом. Это может помочь пролить свет на возможные разрушительные события.

Протокол TVL компании Mango Markets можно увидеть на индикаторе выше. Явное падение можно увидеть после того, как злоумышленник занял деньги, используя свою позицию по токену MNGO в качестве залога. В конечном итоге протокол остался с плохим долгом из-за событий, связанных с манипулированием ценами.

Соответствующие инструменты, как показано выше, призваны продвинуть экосистему DeFi еще на один шаг в правильном направлении. Это лишь некоторые из начальных показателей, которые, во-первых, описывают недавние события, а во-вторых, пытаются защитить пользователей от подобных инцидентов в будущем. Цель состоит в том, чтобы пользователи и протоколы получили преимущество от доступной информации о цепочке.

Главные новости

Статистика криптовалютного рынка

События в сфере криптовалют и НФТ

Последнее видео

Как блокчейн может произвести революцию в социальных сетях? Phaver стремится стать социальным хабом для web3 #SlateCast 25

Социальная медиаплатформа Web3 Phaver позволяет пользователям владеть своим контентом и получать вознаграждение в зависимости от его популярности.

Зейнеп Гейлан - 2 дня назад - 28 мин. просмотра