Поскольку до снижения курса биткоина (BTC) вдвое осталось менее года, несколько финансовых гигантов подали заявки на создание спотового биржевого фонда биткоина (ETF) - сценарий, который в последний раз наблюдался перед началом бычьего роста в 2020-2021 годах.

Институциональный интерес к сектору иссяк после того, как крупные криптогиганты, такие как FTX, потерпели крах на фоне затянувшейся криптозимы в 2022 году. Биткоин и многие другие криптовалюты торговались в основном в боковом тренде, поскольку несколько криптовалютных бирж попали под пристальное внимание регуляторов.

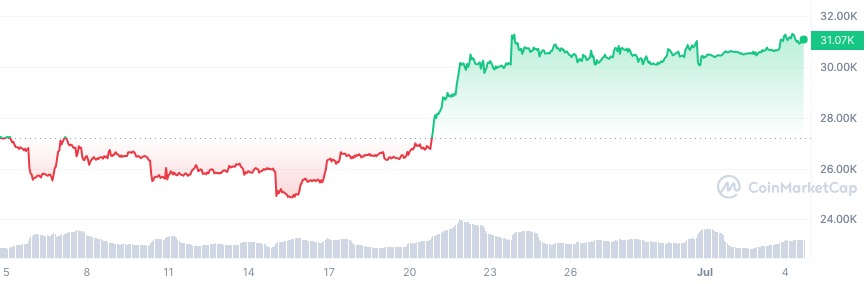

Однако на новостях о том, что крупные финансовые институты, такие как Blackrock, Fidelity, Valkyrie и другие, подали заявки на включение в список спотовых биткоин ETF, цена BTC восстановилась до уровня более $30 000, что вновь подстегнуло инвестиции в криптовалютный рынок.

Хотя в прошлом несколько институциональных гигантов подали в Комиссию по ценным бумагам и биржам США (SEC) заявки на точечные биткоин ETF, все они либо отозвали свои заявки, либо столкнулись с прямыми отказами со стороны регулятора.

SEC одобрила первый фьючерсный ETF на биткоин в октябре 2021 года - ProShares Bitcoin Strategy ETF - который дебютировал на Нью-Йоркской фондовой бирже 19 октября 2021 года.

Однако подача заявки на спот-биткоин ETF гигантом по управлению активами BlackRock увеличила шансы на то, что SEC одобрит первый спот-биткоин ETF. По мнению старшего аналитика по ETF агентства Bloomberg Эрика Балчунаса, шансы BlackRock на одобрение спотового Bitcoin ETF составляют 50%.

Последний всплеск подачи заявок на ETF начался с подачи заявки BlackRock в SEC 16 июня. WisdomTree, Invesco и Valkyrie также подали заявки в последующие дни и недели.

Недавно: Chibi Finance $1M предполагаемый ковер: Как это произошло

28 июня компания ARK Invest, которая ранее подала заявку на спотовый биткоин ETF в июне 2021 года, изменила свою заявку, чтобы сделать ее похожей на заявку BlackRock. На следующий день управляющая активами Fidelity Investments также подала заявку на спотовый биткоин ETF. В целом, на сегодняшний день семь институциональных гигантов подали заявки на создание спот-биткоин ETF.

Некоторые отраслевые наблюдатели считают, что 2023-2024 годы станут решающими для утверждения точечного ETF на биткоин. Роберт Куартли-Джанейро, главный стратег криптовалютной биржи Bitrue, сказал Cointelegraph, что время для этого подходящее, поскольку "инфляция бушует, а денежная масса представляет собой неоднозначную картину, процентные ставки высоки, а предприятия получают приличные доходы, что означает, что криптовалюта должна будет показать себя в экономической среде, где ставки и инфляция являются ключевыми факторами".

Институциональное доверие к биткойну

Биткойн прекрасно перенес последствия 2022 года и восстановил более половины своего ценового падения во время медвежьего рынка, во многом благодаря постоянному интересу институциональных инвесторов к этому активу.

Действительно, сейчас на криптовалютном рынке значительно больше институциональных инвесторов, чем всего год назад. До 2022 года институциональные инвесторы держались на безопасном расстоянии от рынка, и даже MicroStrategy прекратила свои обычные закупки BTC.

Многие крупные фонды и компании заинтересовались криптовалютами и изучают их потенциал для инвестирования в них.

Несмотря на волатильность рынка, мировые институты проявляют устойчивый интерес к криптовалютам. Главный технический директор Bitfinex Паоло Ардойно сказал Cointelegraph, что биткоин представляет собой огромную ценность с точки зрения его полезности и уникальной природы как совершенно дефицитного актива, который никогда не может быть обесценен. Он сказал: "Самые традиционные финансовые институты признают это", добавив: "Неудивительно, что в период рекордной инфляции как в крупных промышленно развитых странах, так и на развивающихся рынках, ценность биткойна становится все более понятной для рынков".

"Недавние новые заявки на ETF спотового рынка биткоина от некоторых из наиболее важных управляющих активами в мире демонстрируют, что спрос на биткоин со стороны инвесторов, а также эмитентов только усиливается. Помимо демонстрации роста институционального спроса на биткойн, это также привлечет новых розничных инвесторов и будет способствовать более широкому участию", - сказал Ардойно.

Хотя за последний год многие учреждения дистанцировались от криптовалют, во многом это было связано с пиар-катастрофой, вызванной FTX, а банкротство банков еще больше усугубило ситуацию. Ричард Гарднер, генеральный директор Modulus, рассказал Cointelegraph, что учреждения предвидели, что криптоиндустрия будет разгораться, и решили затаиться и обойти стороной политическую и общественную реакцию после FTX, думая, что они смогут пересмотреть свое решение до того, как криптовалюта начнет расти.

"Мы находимся на том этапе, когда они начинают взвешивать соотношение риска и вознаграждения за возвращение в борьбу". Большинство учреждений, вероятно, будут гораздо более осторожны, учитывая катастрофу с FTX. Их действия будут в основном основываться на нормативно-правовой базе. Пока правительства собирают воедино полный режим регулирования, а бюрократы решают, как они планируют интерпретировать закон, учреждения будут оценивать свою реакцию и двигаться вперед соответствующим образом", - сказал Гарднер.

MicroStrategy - ведущий инвестор в биткоин и одна из движущих сил институционального принятия BTC в 2020 году - продолжила свою серию покупок биткоина в 2023 году. Когда компания столкнулась с крупными потерями, когда цена BTC упала ниже $16 500, генеральный директор Майкл Сейлор заявил, что компания не намерена продавать и будет продолжать пополнять свою казну BTC. В настоящее время MicroStrategy владеет 152 333 BTC, приобретенными примерно за $4,52 млрд. по средней цене $29 668 за биткойн.

Институциональный приток возрождает оптимизм быков

Если бычий рост 2017 года был вызван интересом розничных покупателей, то бычий рост 2020-2021 годов был вызван притоком институциональных инвесторов: такие компании, как MicroStrategy и Tesla, а также множество других публично зарегистрированных компаний добавили биткоин на свой баланс.

Грейси Чен, управляющий директор криптобиржи Bitget, сказал Cointelegraph, что учреждения будут действовать быстро, как только они увидят "стабильный и предсказуемый розничный интерес". Чен сказал: "Совокупное влияние институтов превосходит влияние индивидуальных инвесторов, поэтому они будут оставаться движущей силой роста капитализации криптовалютного рынка".

Она также подчеркнула, что растущий интерес со стороны учреждений может способствовать дальнейшему распространению криптовалют, что поможет спровоцировать следующий виток роста:

"Аналитики ожидают, что в случае одобрения одной только заявки BlackRock`s ETF может произойти двукратный рост цены биткоина. Учитывая потенциальную базу институциональных инвесторов и влияние BlackRock, одобрение их спотового BTC ETF окажет большее влияние на рост криптовалютного рынка. Заявка на создание спотового ETF BTC, скорее всего, вызовет конкуренцию среди соответствующих финансовых компаний. Это позволит направить больше средств с традиционных рынков на Web3".

Помимо институционального толчка, произошли значительные изменения на розничном рынке: Гонконг открыл двери для криптобирж, которые могут предлагать услуги розничным клиентам. Бен Казелин, вице-президент криптобиржи MaskEX, рассказал Cointelegraph, что во время предыдущего подъема "быков" "американские институты были основными двигателями подъема, но они, вероятно, не были готовы к глубокому участию и вели себя не иначе, чем розничные клиенты, по сути, гоняясь за прибылью и действуя на ажиотаже".

Журнал: Как умные люди инвестируют в тупые мемкоины: План из 3 пунктов для успеха

"Я ожидаю, что этот бычий рынок снова будет управляться Азией, возможно, с Гонконгом во главе региона, но, исходя из моих личных наблюдений на местах, я также ожидаю значительного толчка со стороны Ближнего Востока, особенно со стороны Объединенных Арабских Эмиратов, Саудовской Аравии и других богатых нефтью юрисдикций", - добавил он.

Поскольку следующее снижение курса биткоина вдвое запланировано на апрель 2024 года, растущий интерес институциональных инвесторов рассматривается как "бычий" знак для цены биткоина и более широкого криптовалютного рынка. Бычьи бега исторически начинаются в преддверии события "халвинг биткоина", когда количество BTC, получаемых за один блок, уменьшается наполовину каждые четыре года. Фактор дефицита приводит к резкому росту цен, поскольку розничные трейдеры и институциональные гиганты спешат пополнить свои портфели биткоинов.

Источник