Цена биткоина уже некоторое время держится на низком уровне $20 000, не показывая практически никаких признаков серьезного восходящего движения в ближайшем будущем. Рынок спорадически демонстрирует признаки капитуляции и отсутствие оптимизма в отношении бычьего разворота в ближайшие недели.

На первый взгляд, многочисленные внутрицеховые и макроэкономические признаки указывают на полную потерю доверия к рынку. Однако более глубокое изучение этих фундаментальных показателей показывает, что не все так мрачно.

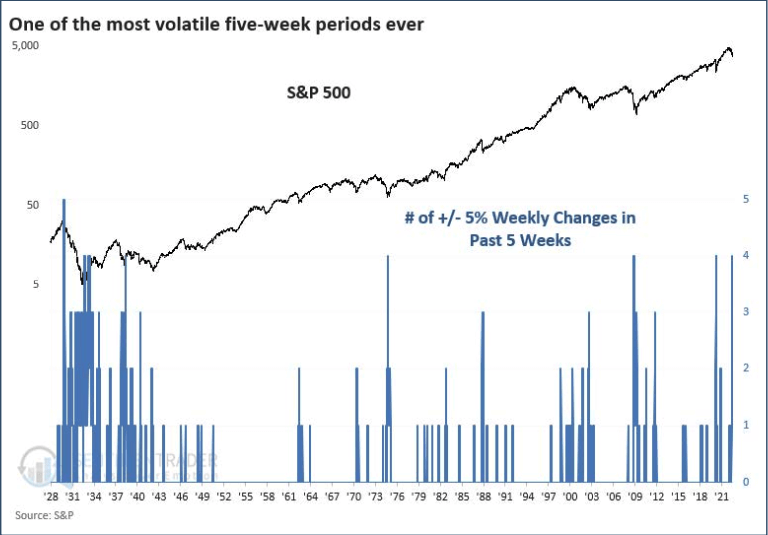

За последние пять недель S&P 500 пережил один из самых волатильных периодов, превзойденный только фондовым кризисом конца 1920-х и середины 1970-х годов. С начала года индекс потерял 13%.

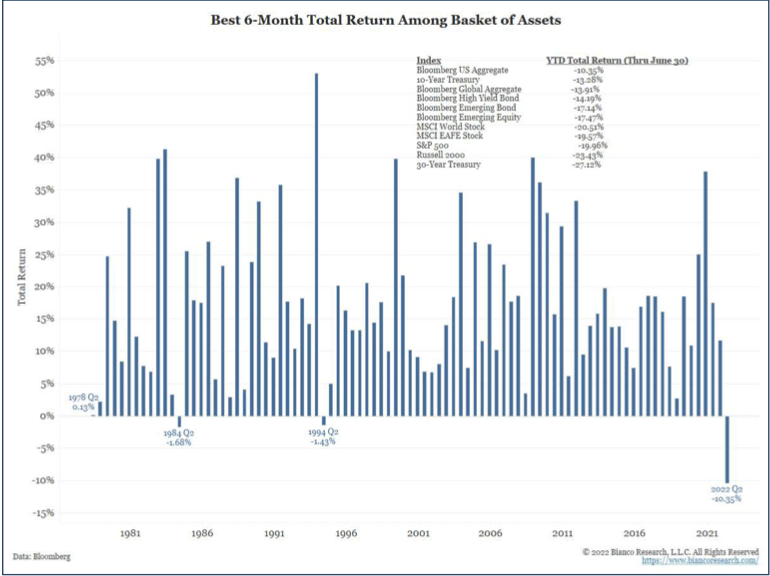

Другие индексы показали столь же плохие результаты. До сих пор 2022 год был одним из худших для доходности индексов: Dow Industrial Average, Nasdaq 100 и NYSE Composite потеряли 10%, 19% и 11% соответственно.

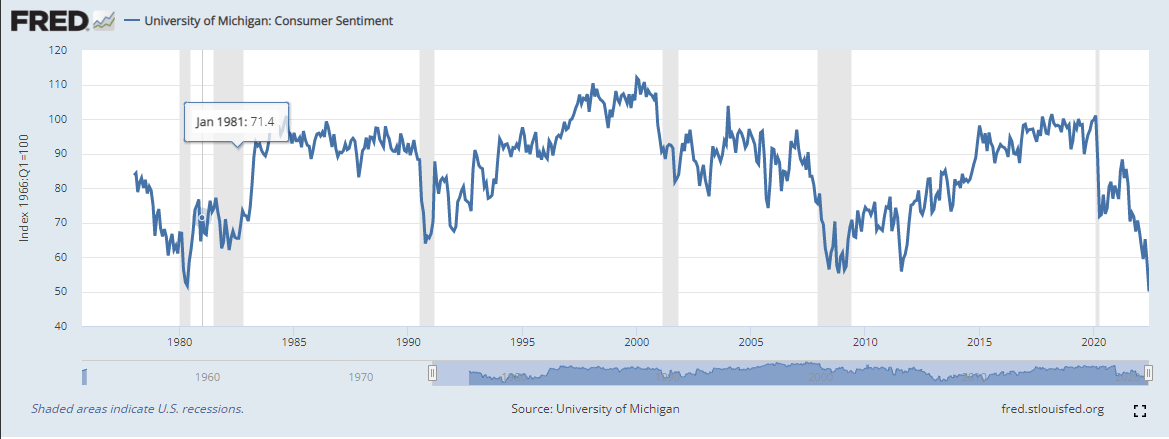

Повышенная волатильность традиционного рынка в сочетании с ухудшением глобальных социально-экономических перспектив также подтолкнула потребительские настроения к рекордно низкому уровню. Единственный раз за последние 40 лет, когда потребительские настроения упали так низко, был в начале рецессии 1980 года в США.

Несмотря на то, что Биткойн соответствует традиционному рынку в отношении производительности, несколько внутрицепочечных индикаторов показывают, что он может приблизиться к концу периода капитуляции.

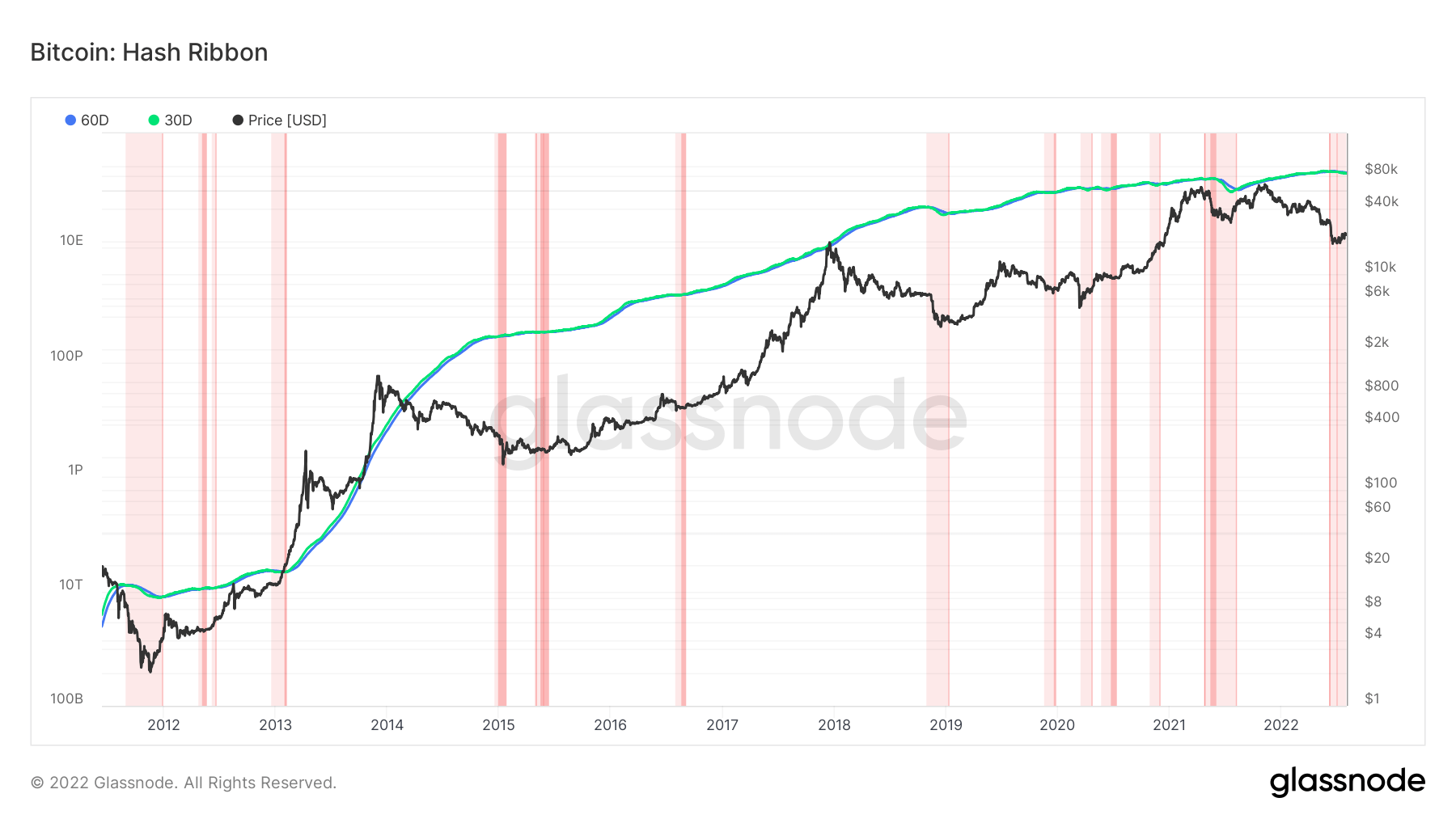

Одним из лучших показателей силы биткоина всегда было доверие майнеров. Считаясь наиболее устойчивыми игроками в криптоэкосистеме, капитуляция майнеров почти всегда сигнализировала о дне биткоина. Это также часто было надежным сигналом к покупке, поскольку за каждым периодом капитуляции майнеров следовал разворот тренда и начало бычьего роста.

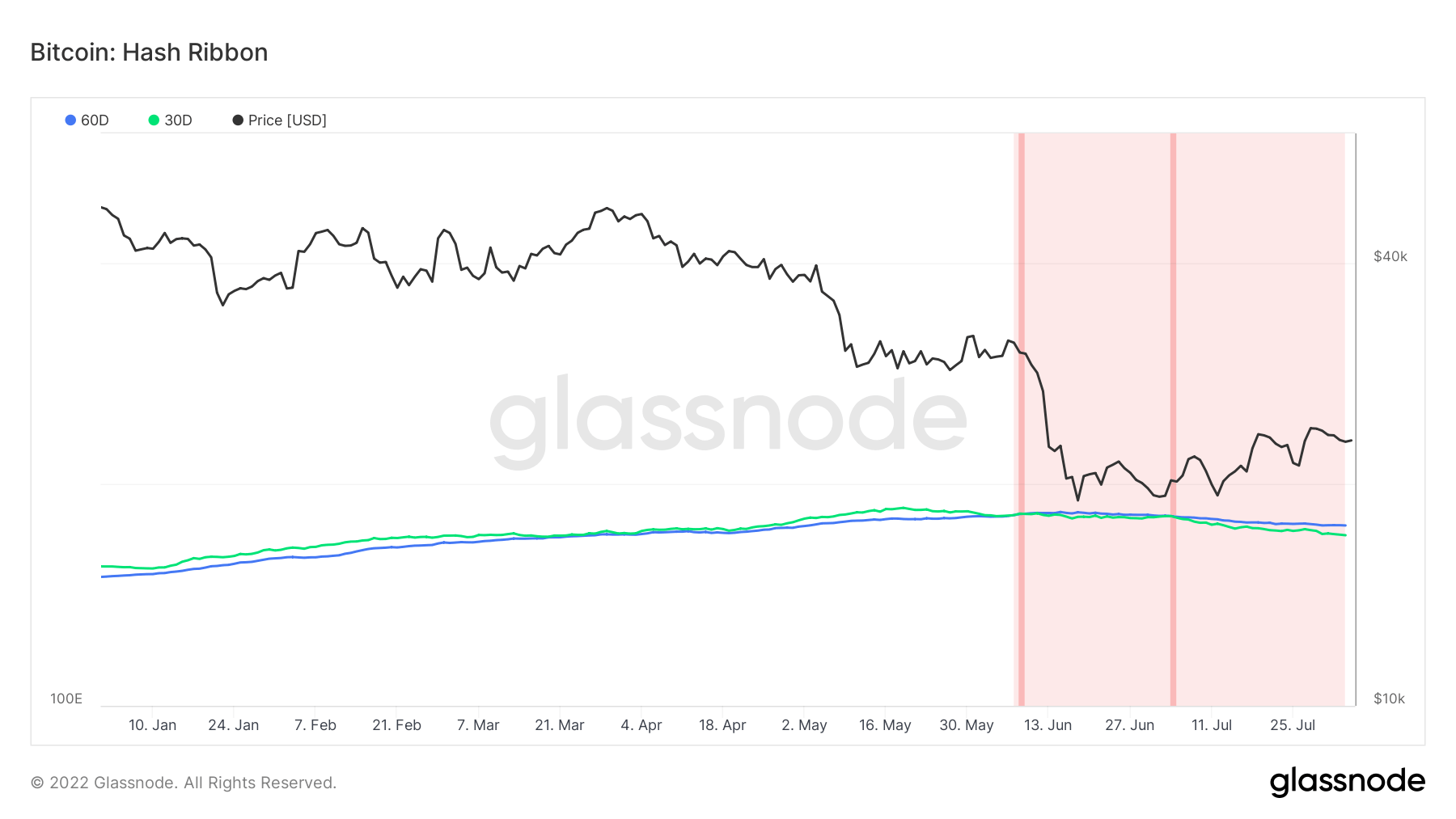

Чтобы определить, капитулировали ли майнеры, нужно смотреть дальше, чем текущий хэшрейт. Ленты хэшрейта - это индикатор, содержащий две скользящие средние хэшрейта биткоина - 30-дневную и 60-дневную простые скользящие средние (SMA). На бычьих рынках 30-дневная SMA растет быстрее, чем 60-дневная, в то время как на медвежьих рынках 30-дневная SMA опускается ниже 60-дневной SMA.

Падение 30-дневной SMA ниже долгосрочной SMA знаменует начало периода капитуляции шахтера, который заканчивается, как только тренд разворачивается.

Согласно данным Glassnode, текущий период капитуляции скоро перевалит за два месяца и в настоящее время составляет 61 день. Это четвертый по продолжительности период капитуляции в истории биткоина, его превзошли периоды в 2012, 2019 и 2021 годах.

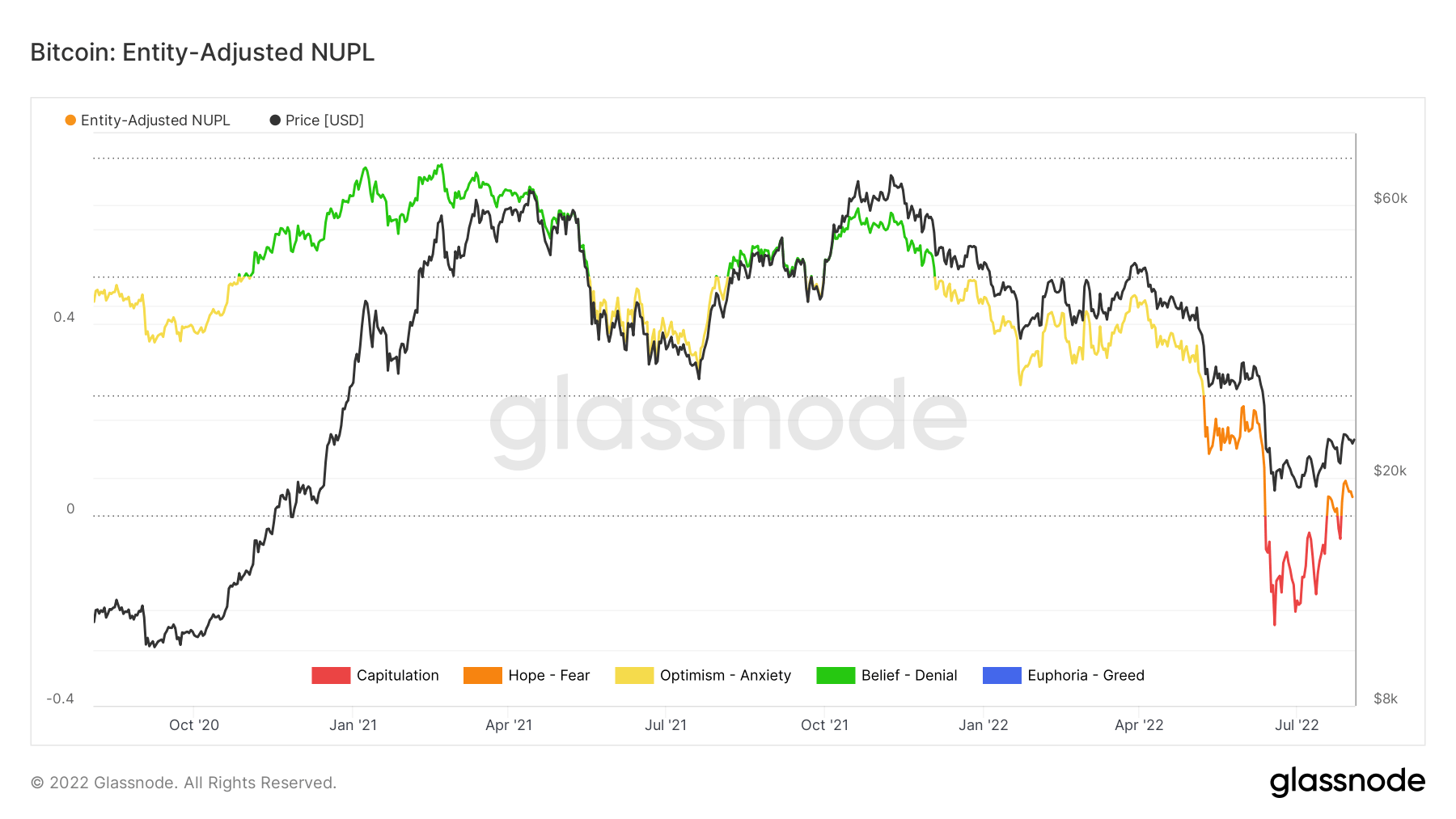

Длительный период капитуляции майнеров не поколебал восстанавливающееся доверие рынка к биткоину. Согласно данным о чистой нереализованной прибыли/убытках Биткойна, сеть вышла из капитуляции и вступает в более обнадеживающий период.

О состоянии сети можно судить по чистой нереализованной прибыли/убытку (NUPL), которая определяет, находится ли сеть в целом в состоянии прибыли или убытка. Высокое значение NUPL указывает на общее состояние чистой прибыли и обычно является хорошим моментом для выхода из рынка и фиксации прибыли. Значение NUPL, находящееся глубоко в красной зоне, обычно показывает хорошее время для входа на рынок.

Данные показали, что биткоин только что вышел из периода капитуляции, так как его NUPL с поправкой на сущность поднялся выше нуля.

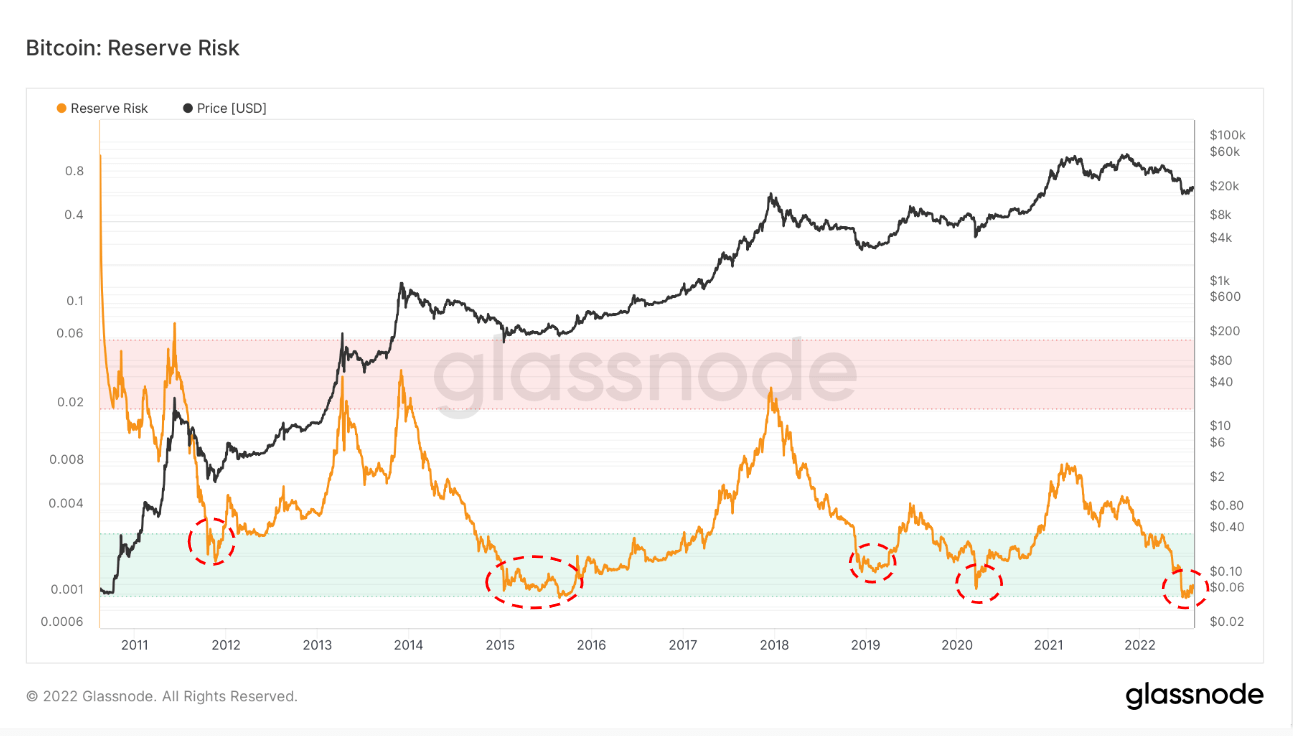

Анализ резервного риска биткоина показывает аналогичную устойчивость.

Используемый для отслеживания соотношения риска и вознаграждения в зависимости от уверенности долгосрочных держателей, запас риска биткоина также используется для демонстрации стимулов к продаже или удержанию. Когда запас риска низок, уверенность долгосрочных держателей высока, что свидетельствует об относительной недооценке. Днища резерва риска часто наблюдаются на заключительных фазах медвежьих рынков и иногда могут сохраняться на ранних стадиях бычьих рынков.

Резервный риск биткоина (Источник: Glassnode)