Децентрализованные биржи (DEX) в зародыше устраняют несколько проблем, связанных с их централизованными аналогами, таких как концентрация ликвидности в руках нескольких игроков, компрометация средств в случае нарушения безопасности, закрытая структура контроля и многое другое. Одна проблема, однако, которая не хочет утихать, является опережающей. Недобросовестные игроки все еще находят способы обмануть ничего не подозревающих трейдеров.

Если вы получили меньше, чем ожидали, при размещении сделки на DEX, есть довольно большая вероятность того, что вы попадете в лидеры. Эти злоумышленники используют модель автоматизированного маркет-мейкера (AMM), чтобы получать прибыль за счет ничего не подозревающих трейдеров.

Эта статья объяснит вектор атаки и поможет вам понять основную концепцию опережения в криптоторговле, возможные последствия и способы предотвращения опережения криптовалюты.

Что такое опережение в криптографии?

Термин «упреждение» относится к процессу, когда кто-то использует технологию или рыночное преимущество, чтобы получить предварительную информацию о предстоящих транзакциях. Это позволяет злоумышленникам воспользоваться предстоящим движением цен и получить экономическую выгоду за счет тех, кто ввел эти транзакции. Опережение происходит посредством манипуляций с ценами на газ или метками времени, также известными как медленное сопоставление.

На централизованных, а также децентрализованных биржах частым явлением является опережение. Цель лидера — купить часть токенов по низкой цене, а затем продать их по более высокой цене, одновременно закрывая позицию. При точном исполнении он приносит трейдерам безрисковую прибыль.

Торговля акциями и активами на основе инсайдерской информации с целью получения выгоды от движения цен была хорошо известной тактикой. Хотя это незаконно и неэтично, брокеры этим занимаются. Эта тактика очень напоминает инсайдерскую торговлю с той лишь незначительной разницей, что палач работает на брокерскую компанию клиента, а не на бизнес клиента.

Что такое опережающий бот?

Опережение выполняется с использованием опережающих крипто-ботов, работающих в миллисекундном масштабе. Прежде чем человек моргнет, он может прочитать строку транзакций, рассчитать оптимальный размер транзакции и цену газа, настроить транзакции и запустить их.

Ядро передового бота функционирует, прослушивая ожидающую транзакцию в блокчейне. Взаимодействуя с блокчейном с помощью интерактивного скрипта, бот покупает раньше покупателя и продает сразу после него. Бот анализирует тенденции криптовалюты и выполняет транзакции для получения прибыли.

Тактика опережения на децентрализованных биржах

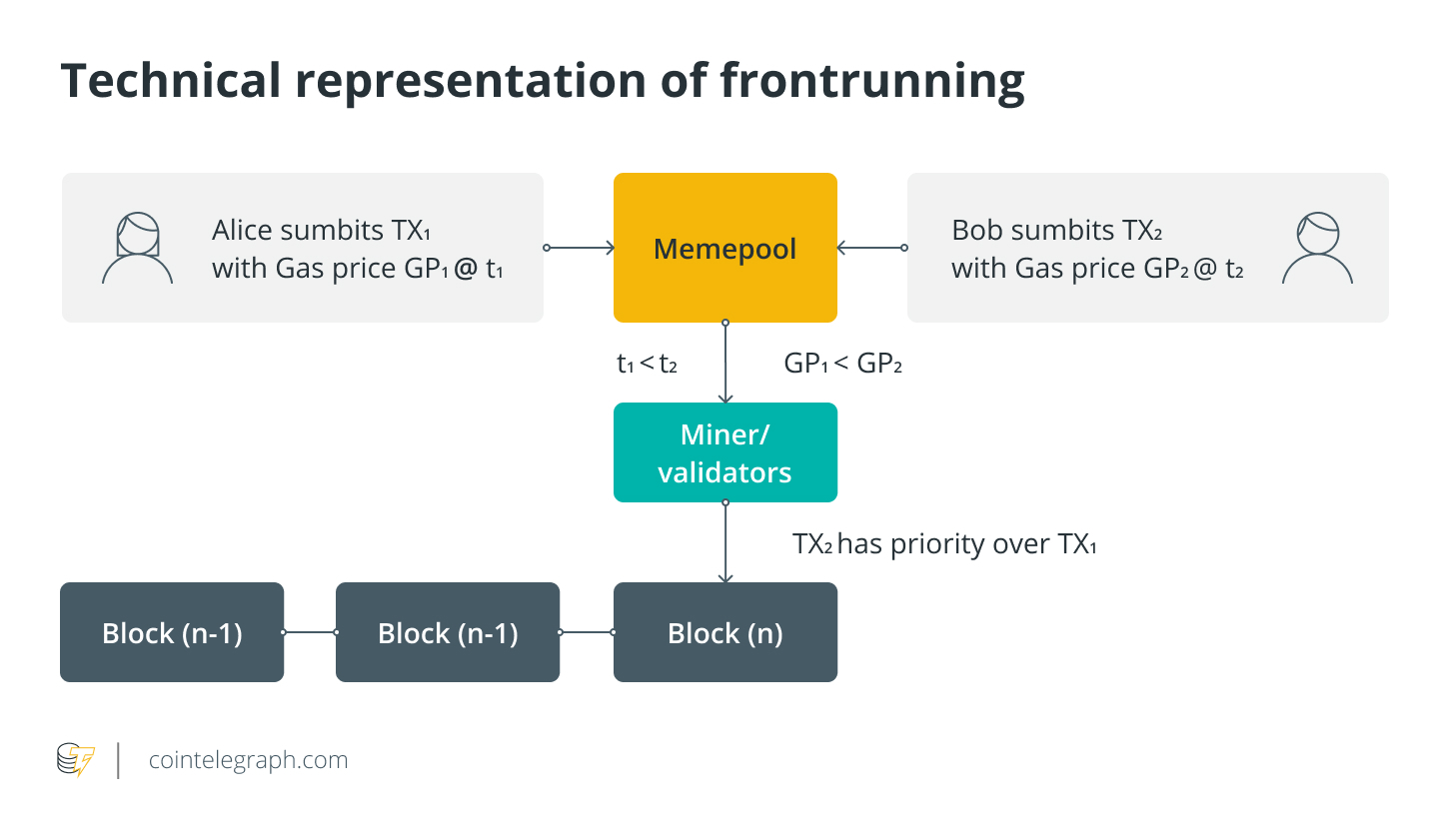

Когда происходит сделка, система передает ее в блокчейн, требуя от майнеров подтверждения транзакции. Однако в любом значимом блокчейне поток входящих транзакций превышает пропускную способность последующего блока. Незаминированные транзакции остаются в пуле ожидающих транзакций, называемом мемпулом.

Мемпулы блокчейна прозрачны, и эту функцию используют лидеры. Получая представление о настроении трейдеров, они могут предсказывать предстоящие движения цен и соответственно размещать свои собственные ордера. Они устанавливают более высокую цену на газ для своих транзакций, чтобы поощрять выбор своих транзакций перед ожидающими, тем самым опережая ничего не подозревающих трейдеров.

Способы предотвращения опережения со стороны трейдера

Не существует единого решения для решения проблем, связанных с опережением на всех платформах. Скорее, в разных проектах необходимо использовать различные подходы против опережения, в зависимости от сценариев.

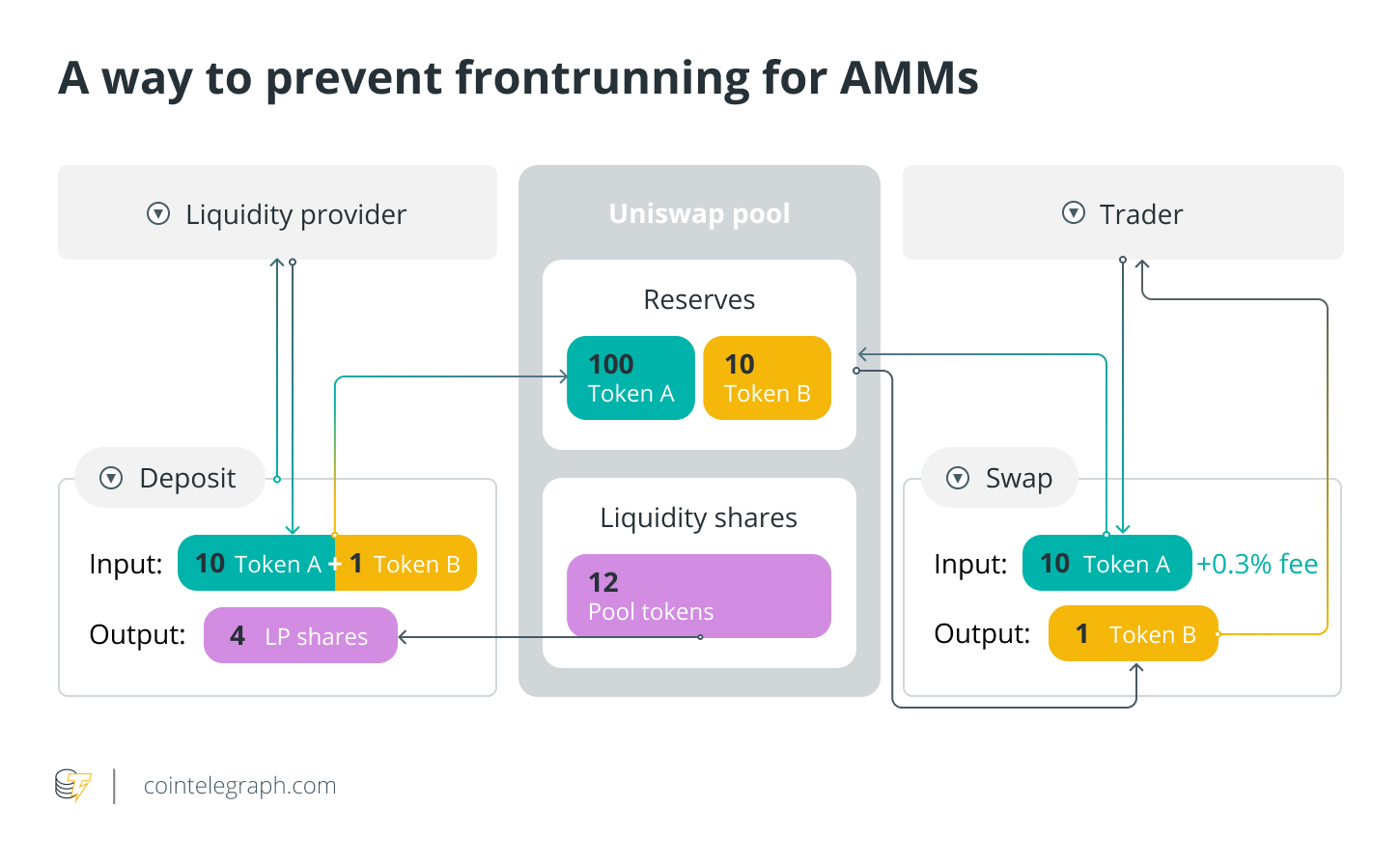

Используйте большие пулы ликвидности

Лидеры предпочитают пулы с низкой ликвидностью, так как там меньше шансов на конкуренцию, а также на срыв их сделки из-за крупного ордера, который неожиданно изменяет вес пула. Выполнение ваших сделок в больших пулах ликвидности снижает вероятность того, что вы попадете в авангарде.

Держите максимальное проскальзывание на низком уровне

Вас постоянно мучает вопрос «Как избежать проскальзывания»? Что вы можете сделать, так это установить максимально допустимое проскальзывание на большинстве децентрализованных бирж. Другими словами, вы можете зафиксировать максимальное отклонение от ожидаемой доходности. Пример поможет вам лучше понять сценарий.

Предположим, вы разместили ордер на DEX и ожидаете возврата 500 Tether (USDT). Если вы установите проскальзывание на 1% от вашего ордера, вы не получите меньше 495 USDT. Однако чем выше допуск на проскальзывание, тем больше будет отклонение.

Итак, формула проста: держите максимальное проскальзывание на низком уровне, около 0,5%-2%, чтобы отбиваться от лидеров. Если вы собираетесь разместить большой заказ, держите проскальзывание на нижнем киле. Лидеры хотят, чтобы вы сохраняли высокое проскальзывание, так что лучше поступить наоборот.

Переплата за газ

Лидеры рынка в восторге от медленных транзакций, потому что это дает им больше времени для разработки ордера, который поможет вам управлять вашей сделкой и получать прибыль. Недоплата за газ заставляет ваши транзакции стоять в очереди дольше, предоставляя лидерам больше времени, чтобы сформулировать свою стратегию и нанести ущерб вашим интересам.

Переплата за газ побуждает майнеров быстрее подтверждать вашу транзакцию, сводя к минимуму ваши шансы стать целью злоумышленника. Для этой цели вы можете установить цену на газ выше средней или просто использовать опцию быстрого газа в своем кошельке. Если вы размещаете заказ на большую сумму, становится еще более важным попытаться завершить транзакции с готовностью.

Разместите заказ на небольшую сумму

Чтобы получить прибыль, лидеры должны соответствовать некоторым минимальным пороговым значениям. Они должны платить комиссию за газ дважды, при входе и выходе с рынка, а также возмещать сумму, уплаченную в качестве торговой комиссии. Их прибыль начинается только после того, как они окупают свои расходы.

В настоящее время известные автоматизированные маркет-мейкеры на основе Ethereum, такие как Uniswap, Balancer и SushiSwap, платят комиссию за газ в размере 25 долларов за транзакцию. Поскольку для выполнения опережающей сделки им нужно две транзакции, они, скорее всего, потратят 50 долларов на завершение сделки. Это также означает, что если ваша сделка приносит прибыль менее 50 долларов, шансы на то, что вы станете целью лидеров, ничтожно малы.

Когда вы вступаете в сделку с низкой стоимостью, вы практически делаете ее невыгодной для лидеров. В большинстве случаев торговля суммами менее 1000 долларов безопасна.

Найдите покупателя

Общедоступная книга заказов — это первое, что привлекает лидеров. Если вам удастся найти тейкера, вы сможете выполнить данный ордер и сможете держаться подальше от публичных рынков и, следовательно, опережать. Когда вы находите покупателя и успешно договариваетесь о цене, выполняется ненадежный обмен внутри сети.

Способы предотвращения опережения на стороне DEX

DEX могут позаботиться о нескольких моментах проектирования, чтобы затруднить выполнение опережающего выполнения:

Быстрое сопоставление

Лидеры ищут медленную скорость сопоставления, чтобы размещать свои заказы до их исполнения. DEX может обеспечить быстрое сопоставление, оставляя лидерам мало места для запуска своего процесса. Сверхбыстрое время блокировки эффективно лишит лидирующих бегунов возможности реагировать. Для большинства лидеров, которые не настолько технически подкованы, этого должно быть достаточно.

Децентрализованный механизм матчей

В случае централизованного механизма сопоставления трудно установить, что сам обмен не участвует в опережении. С другой стороны, децентрализованные механизмы сопоставления позволяют любому пользователю, работающему с полным узлом, просматривать соответствие в режиме реального времени. Они могут вручную сопоставить транзакцию в последнем блоке с текущей книгой ордеров.

Периодическое сопоставление аукционов

Периодическое сопоставление аукционов добавляет дополнительный уровень безопасности с самого начала. Он добавляет недетерминированный слой, что делает маловероятным, что кто-либо узнает цену следующего исполнения, если он не знает логику сопоставления, поступающие ордера для следующего блока, цену сделки и текущую книгу ордеров из последнего совпадения.

Как избежать опережения в Ethereum 2.0

Некоторые трейдеры задаются вопросом о влиянии полного выпуска Ethereum 2.0 позже в 2023 году, слияния основной сети с Beacon Chain и введения механизма консенсуса Proof-of-Stake (POS). Валидаторы, которые должны обрабатывать транзакции в эпоху, будут заранее уведомлены об их позициях.

Эпоха — это определенный промежуток времени в сети блокчейн. Этот временной интервал используется для описания того, когда произойдут определенные события в сети блокчейна, например, когда будут распределены поощрения или когда будет выделена новая группа валидаторов для проверки транзакций.

В этом сценарии лидерам будет сложнее найти прибыльные сделки в блокчейне, изобилующем транзакциями, но не невозможно. Многие лидеры технически подкованы, так что нельзя исключать такую возможность. DEX могут охватывать такие аспекты дизайна, как быстрое сопоставление, децентрализованный механизм сопоставления и периодическое сопоставление аукционов, чтобы свести к минимуму шансы на опережение.

Источник