В течение последних 14 дней рынки криптовалюты торгуются в пределах необычайно ограниченного диапазона 7,1%. Другими словами, инвесторы не хотят делать новые ставки до тех пор, пока не появится дополнительная ясность регулирования, особенно в Соединенных Штатах.

Общая рыночная капитализация криптовалют сократилась на 1% до 1,2 триллиона долларов за семь дней, заканчивающихся 4 мая, в основном в результате снижения цен на 1,1%, убытков на 1,1%, эфиры (BTC) на 0,2% и BNB торгуются на 1,4%.

Обратите внимание, что в то же время от 1,16 триллиона до 1,22 трлн. Аппетит риска с обеих сторон.

Crypto Crackdown Sec может иметь неприятные последствия

Например, биржа Coinbase борется с Комиссией США по ценным бумагам и биржам (SEC) в отношении необходимости четких правил для торговли цифровыми активами. Ставки были подняты после того, как обмен был вручен уведомление о скважине, «юридическую угрозу» для «возможных нарушений законов о ценных бумагах» 22 марта.

Тем не менее, последнее решение было благоприятным для Coinbase, так как суд поручил SEC прояснить правила безопасности для цифровых активов в течение десяти дней.

С другой стороны, банковский кризис, похоже, не исчез после того, как кредитор Pacwest Bancorp, как сообщается, объявил, что рассматривает возможность выкупа. Региональное финансовое учреждение владело активами в размере 40 миллиардов долларов, хотя около 80% кредитной книги посвящено коммерческой недвижимости и ипотеке жилой ипотеки - сектора, который был страдает от роста процентных ставок.

Недавняя тенденция Crypto Bethays предполагает, что инвесторы не решаются делать новые ставки до тех пор, пока не появится больше ясности в отношении того, будет ли Казначейство США продолжать инъекцию ликвидности для содержания банковского кризиса, что способствует инфляции и позитивному импульсу для дефицитных активов.

BTC, производные ETH демонстрируют приглушенный спрос со стороны медведей

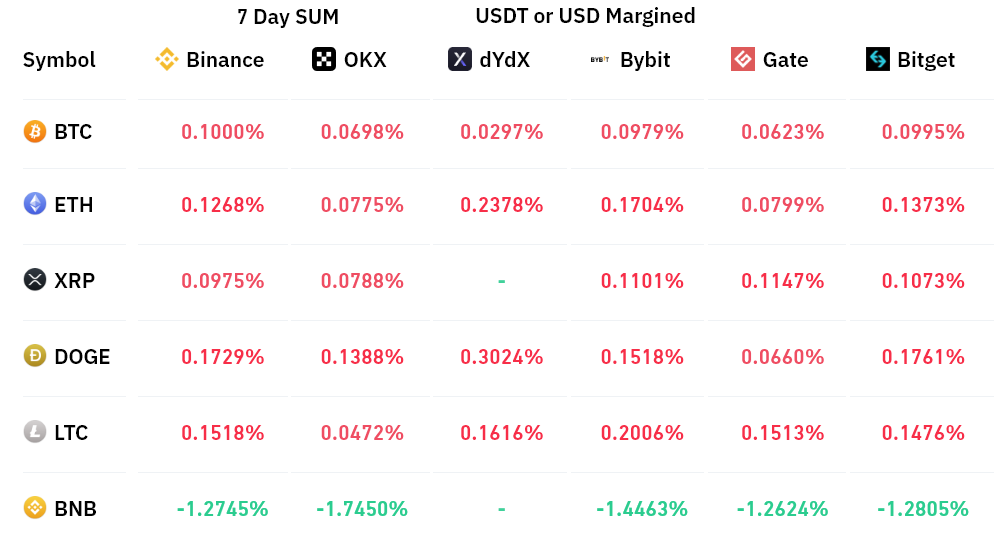

Вечные контракты, также известные как обратные свопы, имеют встроенную ставку, которая обычно взимается каждые восемь часов. Обмены используют эту плату, чтобы избежать дисбаланса риска обмена.

Положительный уровень финансирования указывает на то, что длинные (покупатели) требуют больше рычагов. Тем не менее, противоположная ситуация возникает, когда шорты (продавцы) требуют дополнительного левереджа, что приводит к тому, что уровень финансирования станет отрицательным.

Семидневная ставка финансирования для биткойнов и эфира была нейтральной, что указывает на сбалансированный спрос от Leversed Longs (покупателей) и шорт (продавцы) с использованием постоянных фьючерсных контрактов. BNB был единственным исключением, так как шорты платили 1,4% в неделю, чтобы держать свои позиции открытыми, указывая на медвежность.

Чтобы исключить внешние эффекты, которые могли бы повлиять на рынки фьючерсов, трейдеры могут оценить настроение рынков, измеряя, проходит ли больше действий через варианты Call (Buy) или положить (продавать) варианты. Вообще говоря, варианты вызовов используются для бычьи стратегии, тогда как для медвежьих вариантов используются варианты пута.

Срок действия вариантов может оказать существенное влияние на рынок, особенно если связано с большим количеством контрактов. Когда истекает контракты на опционы, владельцы этих контрактов могут выбрать свои права, что может привести к покупке или давлению продажи на базовый активе. Это может привести к увеличению волатильности цен на биткойн, что привело к преимуществу в 575 миллионов долларов для быков в последнее время истечения 28 апреля.

Коэффициент поставки 0,70 указывает на то, что опция открытого интереса отстает более оптимистические вызовы и, следовательно, является бычьим. Напротив, индикатор 1,40 предполагает варианты, которые можно считать медведенными.

С 26 апреля соотношение на выходе к объему опций биткойнов было ниже 0,90, что указывает на более высокое предпочтение для нейтральных вариантов вызовов. Что еще более важно, несмотря на то, что биткойн кратко исправил до 27 700 долл. США 1 мая, не было значительного роста спроса на варианты защитных пут.

Трейдеры оценивают низкие шансы на перерыв выше 1,2 долл. США

Рынок опционов показывает, что киты и производители рынка не хотят принимать защитные путы даже после того, как биткойн разбился на 7,8% 1 мая. Однако, учитывая сбалансированный спрос на фьючерсных рынках, трейдеры, похоже, не решаются делать дополнительные ставки, пока не появится ясность в отношении того, есть ли казначейство США. Будет продолжать спасение в проблемном региональном банковском секторе.

Неясно, сможет ли общая рыночная капитализация преодолеть барьер в размере 1,22 триллиона долларов. Но одно можно сказать наверняка: профессиональные трейдеры не делают ставки на крипто -цену, учитывая, что спрос на защитные путы был приглушен.

Источник