Один из наиболее распространенных способов получения дохода в DeFi — предоставление ликвидности на децентрализованных биржах. Хотя для новых инвесторов это может поначалу показаться простым процессом получения прибыли, успешное обеспечение ликвидности имеет больше сложностей, о которых следует знать. Существуют определенные индикаторы, которые могут помочь принять более взвешенное решение о том, какие пулы наиболее удобны для предоставления ликвидности.

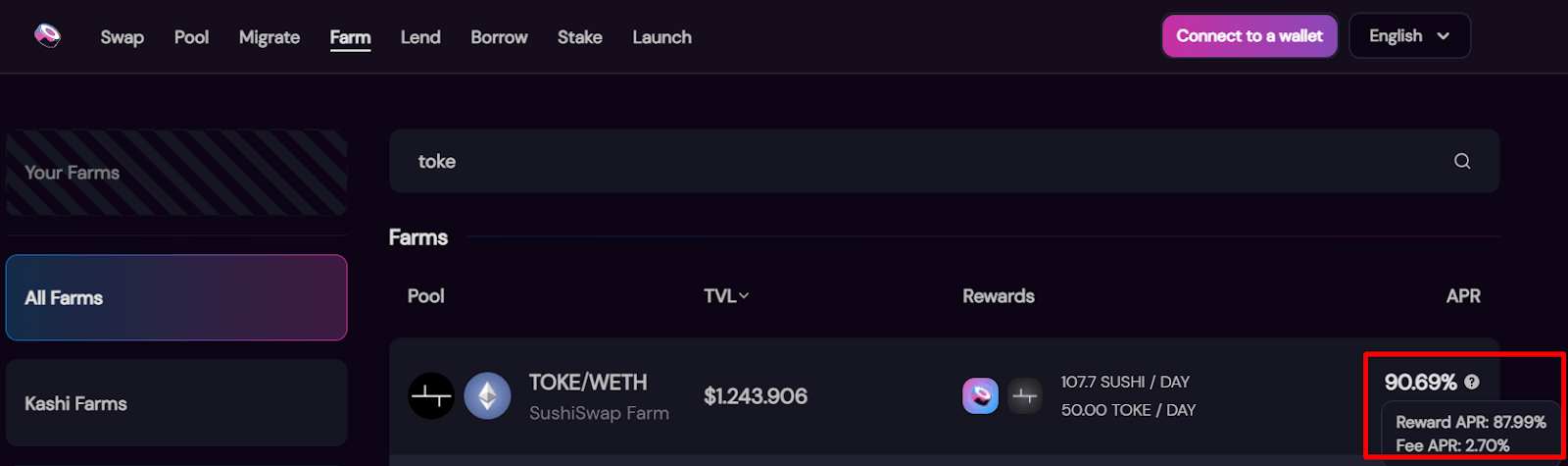

Во-первых, важно понять, откуда берутся доходы. Торговые сборы оплачиваются трейдерами, которые используют эти пулы ликвидности в качестве услуги для транзакций между двумя базовыми монетами. Большинство пулов получают доход исключительно за счет этих комиссий. Но источник дохода также может исходить от программ добычи ликвидности, когда определенные токены выпускаются в качестве вознаграждения тем, кто обеспечивает ликвидность в определенных пулах. Эти токены выпускаются протоколами, которые заинтересованы в том, чтобы пул поддерживал достаточный объем ликвидности для размещения сделок и снижения волатильности цены токена. Таким образом, они периодически платят поставщикам ликвидности фиксированное количество монет за предоставление ликвидности. Эти поощрительные пулы обычно обозначаются как «фермы».

На этом снимке экрана видно, что этот пул TOKE/WETH стимулируется протоколами SushiSwap и Tokemak путем периодического вознаграждения определенным количеством токенов. Общий годовой процентный доход (90,69%) состоит в основном из вознаграждений за добычу ликвидности (87,99%), поскольку комиссионные, генерируемые объемом торговли между этими двумя монетами, будут начисляться при доходности всего 2,70%.

Мониторинг предоставленной ликвидности

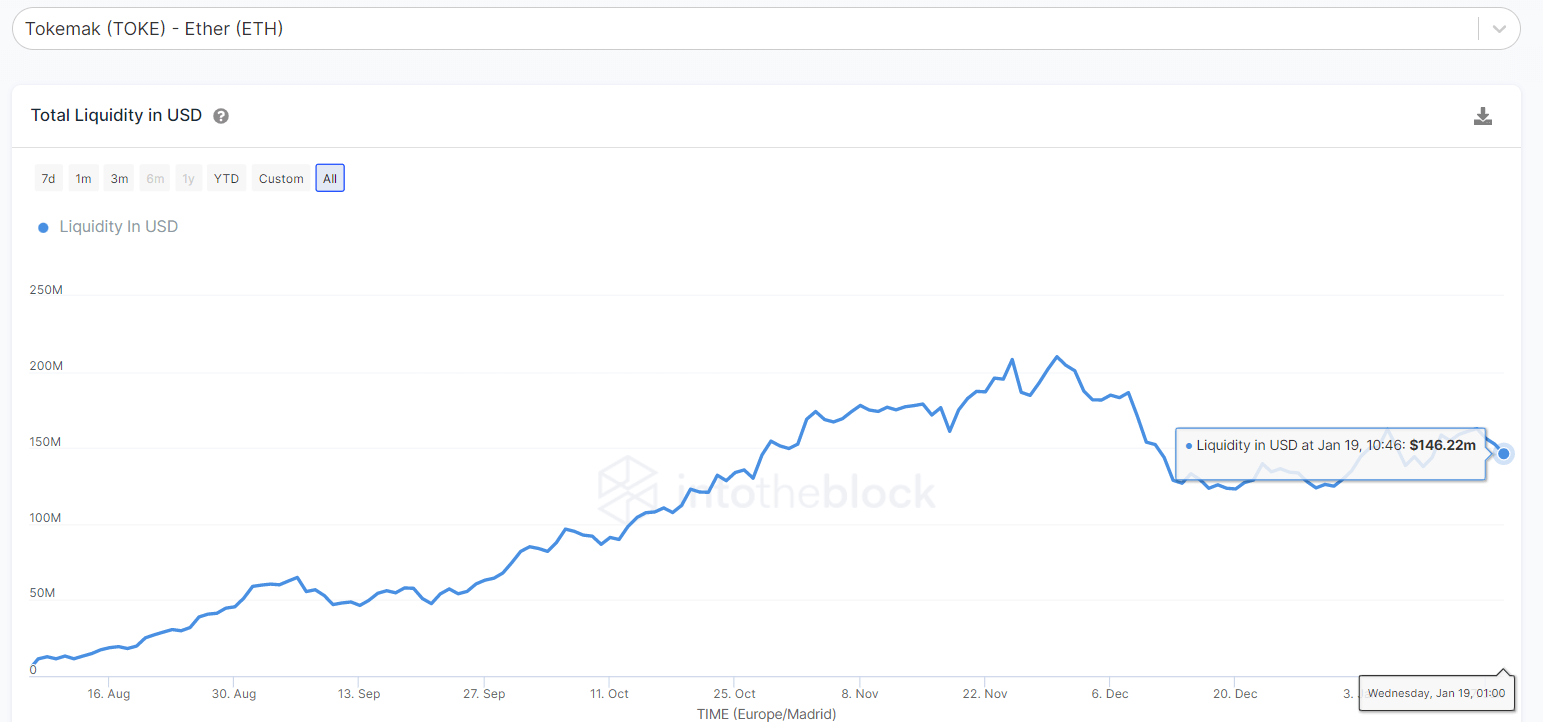

Общий объем ликвидности, доступной в пуле, представляет собой сумму общей стоимости каждого из двух токенов, заблокированных в пуле. Увеличение с течением времени ликвидности в пуле является признаком того, что пул явно приносит прибыль и в него течет капитал. Ликвидность всегда следует за доходностью. Таким образом, устойчивое снижение ликвидности с течением времени может сигнализировать о том, что доходность, предлагаемая в этом пуле, больше не является столь стимулирующей.

Кроме того, это может сигнализировать о том, что у трейдеров внезапно появляется медвежья перспектива ценового движения базовой монеты и они опасаются падения цены, которое может привести к тому, что они будут держать большую часть неэффективной монеты (это непостоянная потеря, но подробнее об этом будет рассказано позже). позже).

Но есть компромисс. Увеличение ликвидности означает, что комиссионные за обмен (и вознаграждение в монетах в случае фермы), начисленные пулом, должны быть распределены между большим количеством инвесторов, предоставивших ликвидность. Это означает, что ожидаемая доходность может уменьшиться для каждого из поставщиков ликвидности. В целом, ликвидность, которая не снижается постоянно, как правило, является хорошим индикатором состояния пула.

Проверьте предоставленную доходность

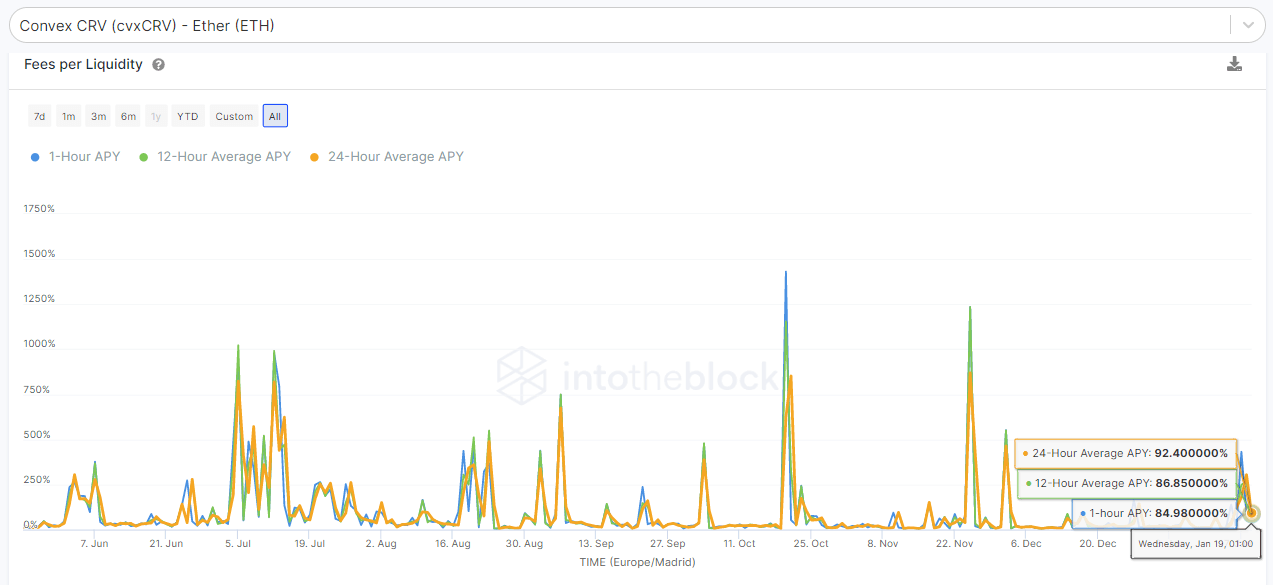

Как видно на примере фермы Sushiswap, пулы без поощрения, которые просто полагаются на комиссию в качестве вознаграждения, как правило, приносят низкую доходность. Но это не всегда так, и вот пример пула, где потенциально может быть очень выгодно предоставлять ликвидность. Сочетание большого объема торгов и относительно ограниченной ликвидности может увеличить доходность поставщиков ликвидности.

APY, рассчитанный в этом индикаторе, основан только на торговых комиссиях; Награды за добычу ликвидности сильно различаются в зависимости от пула и не учитываются в этом расчете. Эти заработанные комиссии полностью зависят от объема, торгуемого в каждом пуле, поэтому стоит также следить за ним и проверять, не уменьшается ли он постоянно с течением времени. Помните, что доход от торговых сборов пропорционален объему торговли, но обратно пропорционален предоставляемой ликвидности.

Проверка непостоянной потери

Из-за того, как работает автоматический маркет-мейкер, предоставление ликвидности имеет смысл в основном, когда есть положительное ожидание базовой цены монеты. Например, если пул состоит из TKN и ETH, и точка зрения трейдера состоит в том, что стоимость TKN уменьшится по сравнению с ETH, не имеет смысла предоставлять ликвидность, поскольку поставщик ликвидности в конечном итоге аккумулирует монету с наихудшими показателями. (TKN) и проигрыш лучшему исполнителю (ETH). из-за постоянной перебалансировки пула

Эту идею можно использовать в перспективе при обеспечении ликвидности пулами, содержащими активы, которые заинтересованы в накоплении поставщиком ликвидности с течением времени. Возможно, повествование о сохранении стоимости и идея повышения стоимости в долгосрочной перспективе означают, что ценовое действие монет является чем-то относительно незначительным. Лучшим примером будет пул WBTC-ETH. Поставщик ликвидности, который просто хочет накопить как можно больше BTC и ETH, сочтет его идеальным, поскольку он будет накапливать только сумму обеих монет, обеспечивая ликвидность.

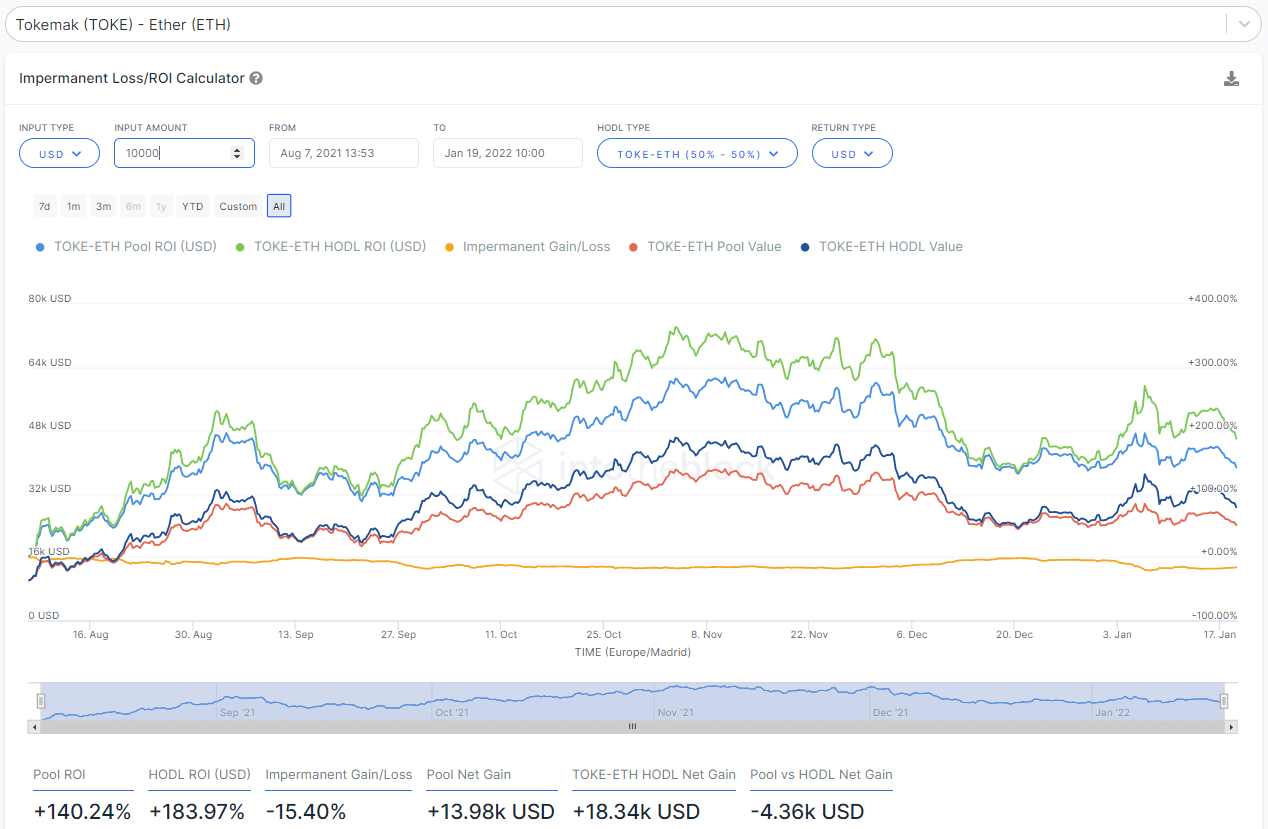

Но когда есть положительный взгляд на будущую цену монеты, могут быть моменты, когда предоставление ликвидности пулу становится менее прибыльным, чем простое хранение обеих монет по отдельности. Это связано с расхождением цен, которое происходит между этими двумя монетами. Монеты, которые коррелируют по цене, имеют меньший риск непостоянных потерь или даже вообще не имеют непостоянных потерь, если обе монеты имеют одинаковую цену (например, пул USDC-DAI).

В приведенном ниже примере предоставление ликвидности пулу TOKE-ETH увеличилось бы на 140% в долларовом выражении с момента его запуска (без учета вознаграждения за фермерство, только торговых комиссий и роста цен). Владение обеими монетами превзошло бы обеспечение ликвидности на 15% больше. Эта непостоянная потеря компенсируется прежним вознаграждением за фермерство, составляющим 90 % годовых (без начисления процентов), если и вознаграждение, и непостоянная потеря остаются одинаковыми с течением времени.

Хорошее эмпирическое правило для запоминания эквивалентов непостоянных убытков заключается в том, что изменение между ценами в 2 раза (например, пул TKN-ETH, где цена TKN удваивается по отношению к ETH) эквивалентно убытку в размере 5,7%. Изменение цены в 5 раз приведет к убытку в 25,5%, а изменение в 10 раз — к убытку в 42,5%.

Для новых пользователей DeFi полное понимание этой динамики может быть пугающим, и может потребоваться несколько раз предоставлять ликвидность пулам, чтобы привыкнуть к механике, а также постоянно отслеживать доходность и воспроизводить расчеты. Использование этих индикаторов может помочь найти пулы, которые максимизируют доходность и минимизируют риск.

Источник