Недавнее ралли биткоина привело к спекуляциям о том, что цена может вырасти еще больше с появлением спотовых ETF. Появление ETF, особенно от таких авторитетных компаний, как Blackrock и Fidelity, может повысить доверие институциональных инвесторов и привести к резкому росту цены биткоина. Однако вопрос на миллион долларов заключается в том, насколько высоко? Ответ на этот вопрос можно получить из различных показателей и данных.

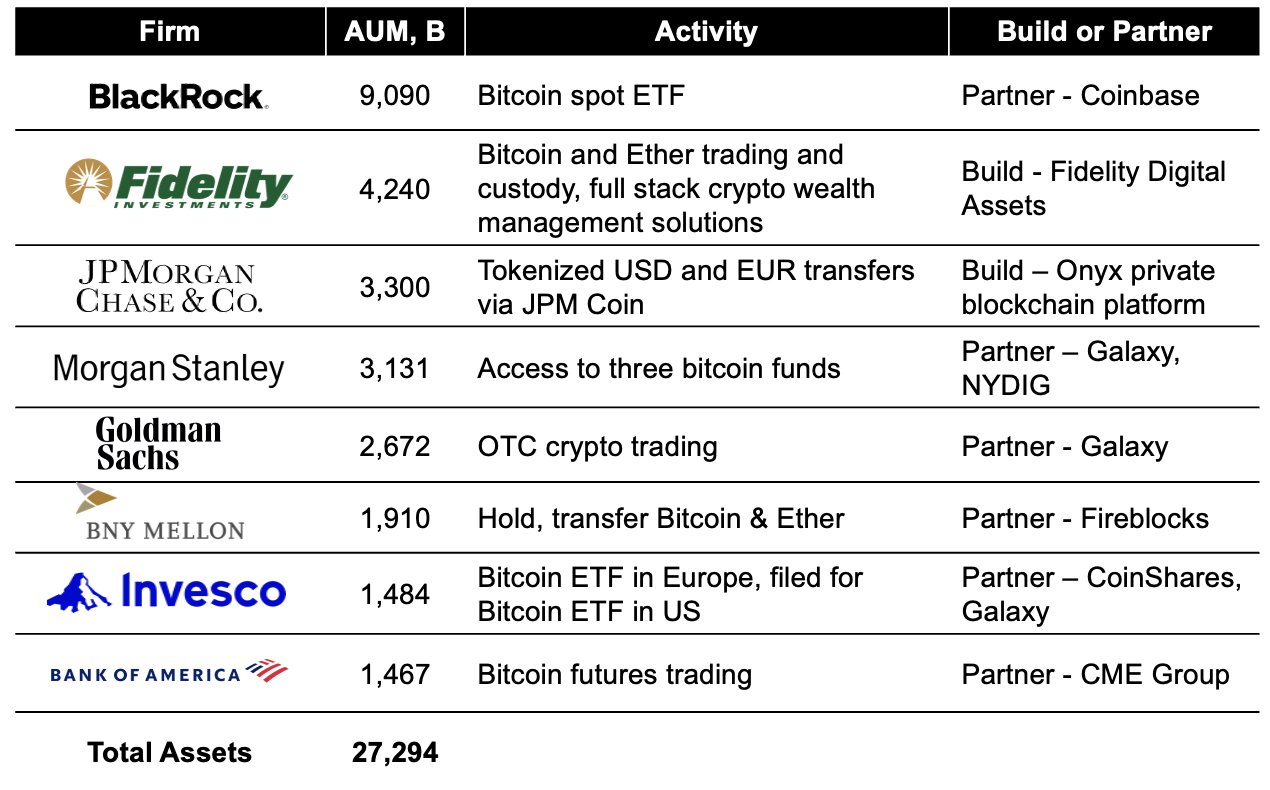

Одну из таких данных предоставил вчера главный директор по стратегии CoinShares Мелтем Демирорс через Twitter. Как она пишет, новость о спотовых ETF на биткоин - не единственная история. Многие из крупнейших финансовых институтов США в настоящее время активно работают над тем, чтобы обеспечить доступ к BTC и не только. В общей сложности более $27 трлн клиентских активов ожидают своего часа.

Крупнейший в мире управляющий активами BlackRock подал заявку на биткоин ETF. Ходят слухи, что третье место в мире, Fidelity Investments, также заигрывает с Bitcoin ETF. Заявки на Bitcoin ETF от Invesco и WisdomTree (оба ETF входят в топ-10) - это факт.

Как высоко может подняться биткоин? Достичь исторического максимума? В четыре раза?

Если хотя бы часть из $27 трлн. клиентских денег, находящихся под управлением крупнейших управляющих активами, будет направлена в спотовые ETF на биткоин, влияние на цену будет гигантским. Всего 1% составил бы более 270 миллиардов долларов (скорее больше, поскольку на графике учтены не все претенденты на биткоин ETF). Для сравнения, рыночная стоимость биткоина в настоящее время составляет $590 млрд.

Как сообщал NewsBTC две недели назад, показатели цены на золото после создания первого золотого ETF в ноябре 2004 года также могут быть метрикой, позволяющей заглянуть в будущее. Запуск первых золотых ETF привел к невероятному золотому ралли. Хотя на момент утверждения цена золота все еще составляла 400 долларов, в 2006 году она достигла 600 долларов, а в 2008 году - 800 долларов. Через семь лет после утверждения, в 2011 году, золото достигло своего предварительного максимума - почти $2 000 (+359%).

Известный эксперт Уилл Клементе прокомментировал это через Twitter:

Ниже показан момент запуска GLD, который обеспечил инвесторам легкий доступ к золоту. Если/когда Blackrock`s (который имеет 99% одобрения ETF) запустит Bitcoin ETF (очень похожий по структуре на GLD), ожидайте аналогичного ценового движения, поскольку он откроет доступ к Bitcoin для широких масс.

Поскольку биткойн - это цифровое золото 21 века, стоит также посмотреть на рыночную капитализацию обоих активов в сравнении. Если BTC стоит 590 миллиардов долларов, то капитализация рынка золота составляет около 12 триллионов долларов.

Если бы биткойн смог завоевать всего 10% доли рынка золота (около $1,2 трлн), это означало бы удвоение текущей рыночной капитализации BTC и, проще говоря, удвоение текущей цены биткойна. О том, что эта цель отнюдь не является невозможной, свидетельствует исторический максимум BTC - около $67 000 в конце 2021 года, когда его рыночная капитализация уже составляла около $1,2 трлн.

Другим ориентиром является общая рыночная капитализация мирового фондового рынка, составляющая более 100 триллионов долларов. На долю Apple приходится около 3% от этой суммы. Таким образом, капитализация компании в пять раз выше, чем у биткоина.

Одним из факторов, который также необходимо учитывать при определении цены, является сторона предложения. Как пишет эксперт Алессандро Оттавиани, чтобы купить все существующие на биржах BTC по текущей цене, BlackRock и Fidelity пришлось бы перевести в биткоин всего 0,3% своего управляемого капитала.

Служба анализа цепочек Glassnode опубликовала исследование на эту тему. Аналитики пишут, что после периода более слабого относительного спроса в США в 2023 году наступит оживление. При этом рынок является высоколиквидным.

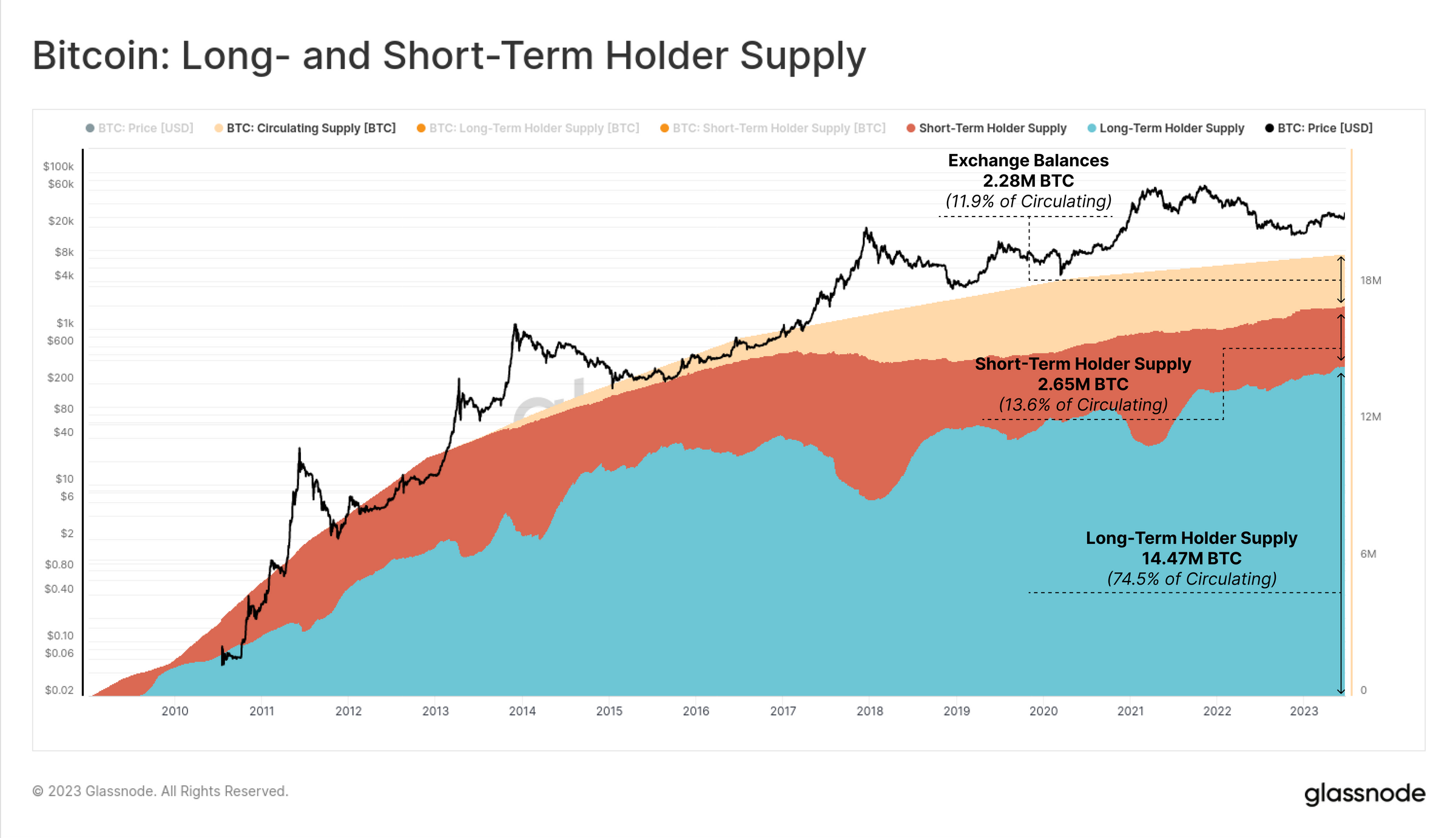

В настоящее время продолжается передача богатства HODLерам, в то время как все больше монет уходит с бирж. По данным Glassnode, в настоящее время на биржах осталось всего 2,28 млн BTC (11,9% от оборотного предложения), предложение краткосрочных держателей составляет 2,65 BTC (13,6% от оборотного предложения), а 14,47 BTC находятся у долгосрочных держателей (74,5% от оборотного предложения).

Все вышеприведенные показатели и данные свидетельствуют о том, что биткоин переживает мощный "бычий бег", возглавляемый институциональными инвесторами. Однако гарантий на это нет. Следует учитывать, что Комиссия по ценным бумагам и биржам США может отклонить спотовые ETF на биткоин, несмотря на фантастический успех BlackRock.

С другой стороны, BlackRock и другие компании должны покупать BTC на спотовом рынке, чтобы напрямую влиять на цену. Но одна из возможностей заключается в том, что BlackRock может купить Биткойн внебиржевым способом. Например, управляющий активами может купить BTC, конфискованные правительством США (более 200 000), внебиржевым способом.

Это может привести к событию "купи слух - продай новость". Но даже если они покупают внебиржевые контракты в США, это может быть выгодно в долгосрочной перспективе, поскольку это означает, что правительство США больше не будет продавать свои BTC на открытом рынке, как это было в прошлом.

На момент публикации цена BTC составляла $30 388.