Рынки криптовалюты в феврале пережили относительно спокойный месяц, так как общая рыночная капитализация на 4% в течение 4%. Однако, по -видимому, страх регуляторного давления оказывает влияние на волатильность в марте.

Быки, несомненно, пропустит техническую модель, которая направляет общую рыночную капитализацию крипто -рыночной капитализации в течение последних 48 дней. К сожалению, не всех тенденций длится вечно, и коррекции цен на 6,3% 2 марта было достаточно, чтобы прорваться ниже уровня поддержки восходящего канала.

Как показано выше, восходящий канал, инициированный в середине января, увидел, что его рыночная камера стоимостью 1,025 трлн. Долл. США разорвался после того, как Silvergate Bank, крупнейший игрок в криптографии на и за его пределами, увидел, как его акции погрузились на 57,7% на нью-йоркской фондовой бирже в марте в марте. 2. Сильвергейт объявил «дополнительные убытки» и неоптимальную капитализацию, потенциально вызвав банк, который может привести к тому, что ситуация выходит из -под контроля.

Silvergate предоставляет услуги финансовой инфраструктуры для некоторых крупнейших в мире бирж криптовалют, институциональных инвесторов и горнодобывающих компаний. Следовательно, клиенты были заинтересованы в поиске альтернативных решений или продавали свои позиции для снижения воздействия в крипто -секторе.

2 марта FTX банкрота FTX выявил «массовый дефицит» в своих цифровых активах и фарта -валютах, что вопреки предыдущей оценке, что 5 миллиардов долларов могут быть возмещены наличными и жидкими криптографическими позициями. 28 февраля бывший директор по инженерному директору FTX Нишад Сингх признал себя виновным в обвинениях в мошенничестве с проволокой, а также заговором мошенничества с проволоками и товарами.

В связи с отсутствием средств клиентов на миллиарды клиентов, пропавших на бирже, и его руке в Соединенных Штатах, FTX US, жидкие активы в размере менее 700 миллионов долларов. В общей сложности FTX зафиксировал дефицит в размере 8,6 млрд. Долл. США по всем кошелькам и счетам, в то время как FTX US зафиксировал дефицит в размере 116 миллионов долларов США.

4% еженедельного снижения общей рыночной капитализации с 24 февраля было обусловлено 4,5% -ным потерей от биткойнов (BTC) и эфиров (ETH) снижение цен на 4,8%. Как и ожидалось, за последние семь дней было всего 6 из 80 лучших криптовалют с положительными выступлениями.

EOS получил 9% после того, как Foundation EOS Network анонсировал окончательную Testnet для запуска Ethereum Virtual Machine (EVM) 27 марта.

Необычный X (IMX) вырос на 5%, поскольку проект стал «проверенным единством», как сообщается, позволив беспроблемную интеграцию с Unity SDK.

DYDX (DYDX) торгуется с понижением на 14,5%, поскольку инвесторы ожидают откровения токена в 17 миллионов долларов 14 марта.

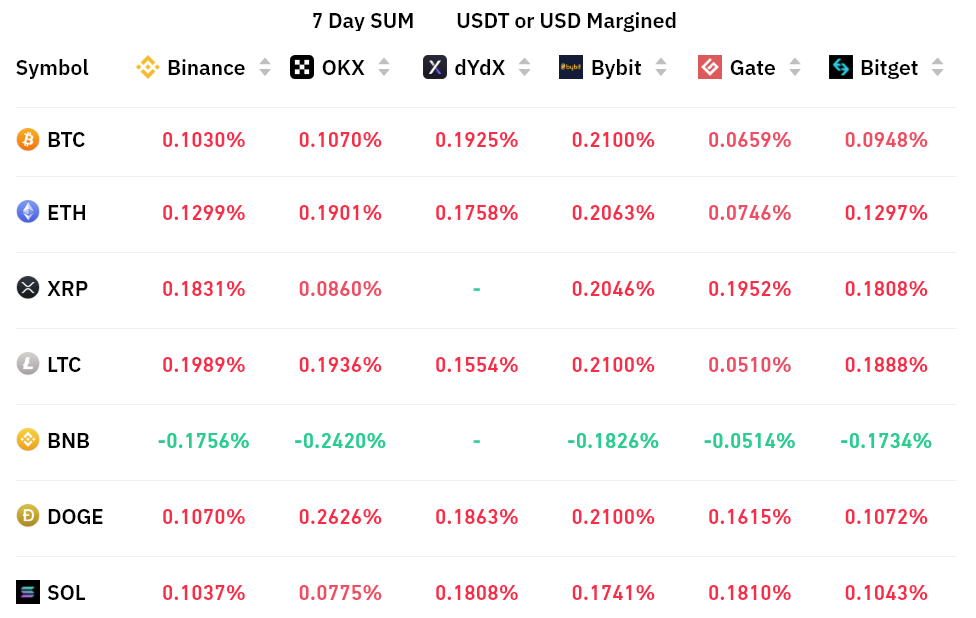

Спрос на левередж сбалансирован, несмотря на недавнюю коррекцию цены

Вечные контракты, также известные как обратные свопы, имеют встроенную ставку, которая обычно взимается каждые восемь часов. Обмены используют эту плату, чтобы избежать дисбаланса риска обмена.

Положительный уровень финансирования указывает на то, что длинные (покупатели) требуют больше рычагов. Тем не менее, противоположная ситуация возникает, когда шорты (продавцы) требуют дополнительного левереджа, что приводит к тому, что уровень финансирования станет отрицательным.

7-дневный уровень финансирования был незначительно положительным для биткойнов и Ethereum, отражая сбалансированный спрос между длинными рычагами (покупатели) и шортами (продавцы) с использованием постоянных фьючерсных контрактов. Единственным исключением был немного более высокий спрос на ставки против цены BNB, хотя он был далеко не тревожный уровень на 0,2% в неделю.

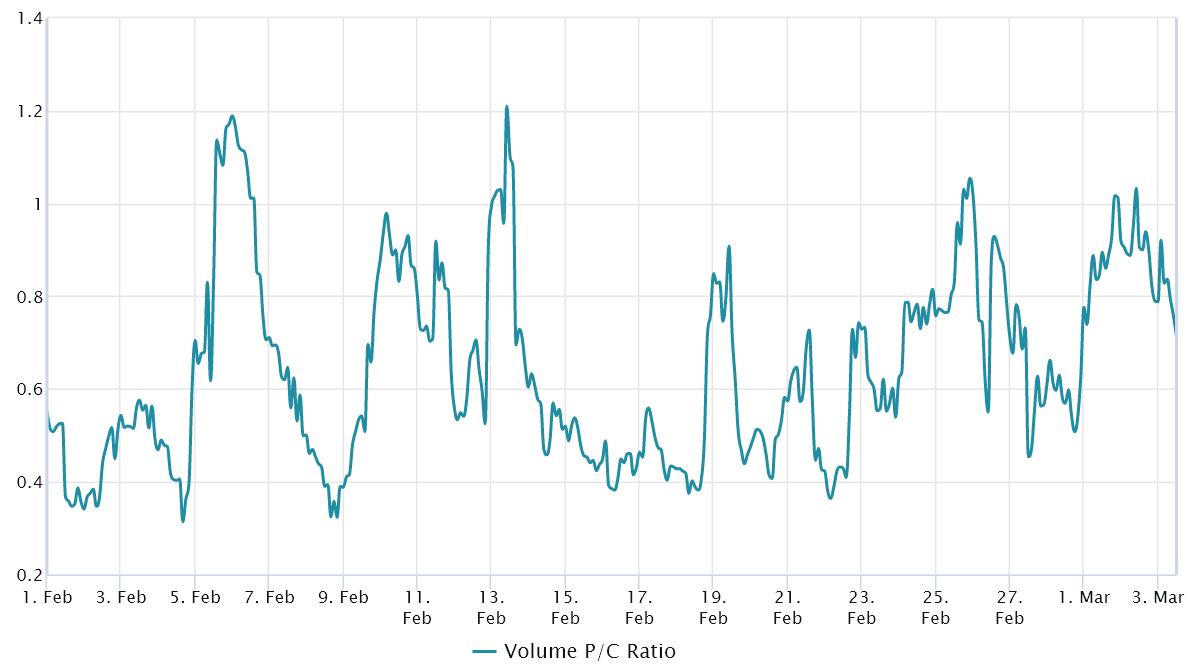

Коэффициент посадки/вызова опционов отражает оптимизм трейдеров

Трейдеры могут оценить общие настроения рынков, измеряя, проходит ли больше действий через варианты Call (Buy) или положить (продавать) варианты. Вообще говоря, варианты вызовов используются для бычьи стратегии, тогда как варианты пута предназначены для медвежьей.

Коэффициент размещения 0,70 указывает на то, что варианты ставит открытые проценты отстают от более оптимистических вызовов и, следовательно, оптимистично. Напротив, индикатор 1,40 предполагает варианты, которые можно считать медведенными.

Помимо короткого момента 2 марта, когда цена биткойнов торгуется до 22 000 долл. США, спрос на опционы на выбросы вызовов превышал с 25 февраля. Рынок вариантов биткойнов более сильно заполняется стратегиями нейтральных до галлеров, которые благоприятствуют вариантам вызова (покупка).

С точки зрения рынка деривативов рынок показал устойчивость, поэтому трейдеры биткойнов могут не ожидать дополнительных исправлений, несмотря на медвежий индикатор от неудачного восходящего канала. 4% еженедельное снижение общей рыночной капитализации отражает неопределенность, вызванную Silvergate Bank, и вряд ли будет иметь корни достаточно глубоко, чтобы вызвать системный риск.

Источник