В первые дни крипто -энтузиазм был вызван обещанием вырезать сфальсифицированную банковскую систему из основной потребности людей в обмене товарами и средствами. В некоторой степени это все еще. Но по мере того, как цифровые активы становятся все более и более переплетенными с более крупным финансовым рынком, эта напряженность постепенно исчезает.

Недавняя волна частичных спасений неудачных учреждений, таких как Silvergate Bank, Signature Bank и Bank Silicon Valley (SVB), не подняла никаких проблем среди крипто -сообщества. Более того, система Федеральной резервной системы Соединенных Штатов стала Спасителем, по крайней мере, в отношении эмитентного круга монеты США (USDC), который сохранил значительную часть своих резервов в Signature Bank и SVB.

Если бы ФРС решила позволить банкам потерпеть неудачу, мы, вероятно, стали бы свидетелем еще одного резкого падения на рынке криптографии, а не оптимистичным возрождением последних двух недель.

Означает ли это, что крипто -индустрия пришла к тому, что она сильно зависит от традиционного банковского дела и больше не может противопоставить себя альтернативой? Желательны ли такого рода взаимосвязанность для цифровых активов или должна создать какое -то расстояние от традиционных финансов (Tradfi)?

Это была спасение?

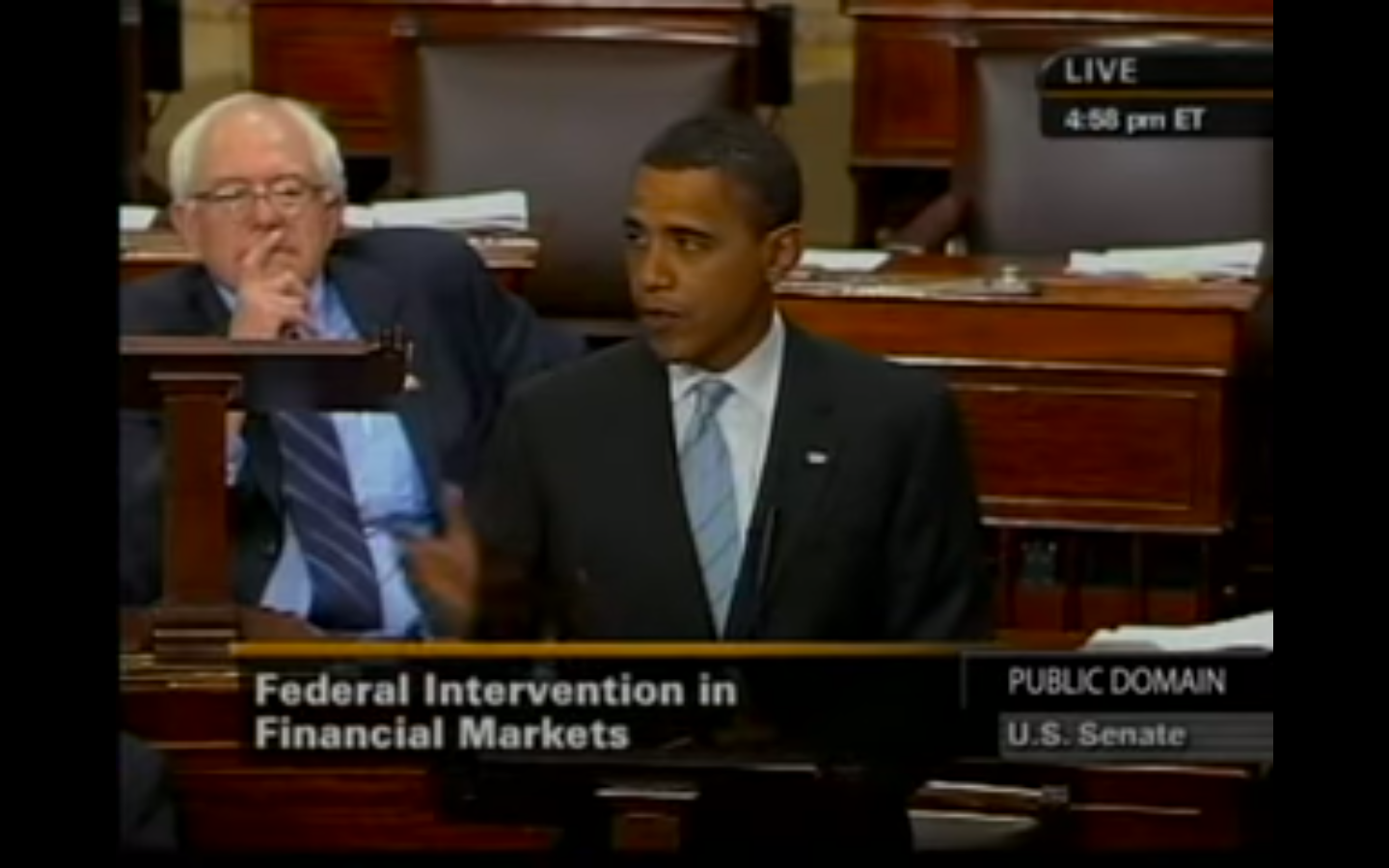

Технически как SVB, так и Sigrature были освобождены, но экономисты подчеркивают основное различие между текущим решением и действиями правительства США во время экономического кризиса в 2008 году.

«Во время финансового кризиса [2008] были инвесторы и владельцы системных крупных банков, которые были освобождены», - как объяснила министр финансов Джанет Йеллен, но на этот раз это были вкладчики, которые охватили свой фонд страхования вклада, поставляемые банками, а не налогоплательщиками.

Федеральная корпорация по страхованию депозитов (FDIC) эффективно гарантирует все депозиты в обоих банках за пределами его обычного лимита в размере 250 000 долл. США за счет. Тем не менее, только из -за поддержки FDIC Circle смог снять весь депозит в размере 3,3 миллиарда долларов от SVB и спасти USDC от дальнейшего депутата.

Недавно: правоохранительные органы США повышают тепло на криптуру, связанную с крипто

Тем не менее, нет чего-то странного в отрасли с сильным анти-истеблишментом и даже анти-корпусным опытом, принимая федеральную поддержку как должное, если не откровенно защищать это?

Может быть, нет, так как ни один оратор Cointelegraph не обратился к каким -либо этическим противоречиям здесь. Существует совпадение между крипто-сообществом и сообществом стартапов, поэтому, естественно, была большая поддержка спасения банка, Даниэль Чонг, генеральный директор и соучредитель Harpie, объяснил:

"Я лично не вижу диссонанса здесь: вы можете быть скептиком в торговле и при этом за то, чтобы стартапы, имеющие способ продолжить работу и сделать расчет. жизнеспособная финансовая система ».

Хотя ДНК крипто -сообщества выступит против спасения, Тони Петров, главный юридический директор платформы управления рисками Sumsub, сказал Cointelegraph, что иногда очень важно, по крайней мере, попытаться спасти ценные учреждения на границе крипто и фиат особенно учитывая очевидную нехватку таких учреждений.

Конечно, спасения приобрели негативную коннотацию не только в крипто -сообществе. В некоторых случаях спасение выглядит так, будто руководители миллиардеров получают раздаточные материалы, финансируемые налогоплательщиками в обмен на свои плохие решения. Философия «слишком большой, чтобы потерпеть неудачу», помогает совершенно неэффективным и плохо управляемым банкам оставаться там, где они есть, даже если они не обеспечивают реальную ценность обществу, где они существуют. Но, продолжил Петров, трудно отрицать, что то, что случилось с SVB, Silvergate и Signature, не было явным примером неумелого управления исключительно на стороне руководителей банков:

«В конце концов, они инвестировали в правительственные заметки, а не в некоторые тенистые цифровые монеты, ценность которых вряд ли может быть предсказуемой даже в течение одного дня. Принимая эту тему очень мягко, можно утверждать, что часть обвинения в последствиях должна быть несущим правительством США ".

Крипто действительно виноват?

Хотя паника среди крипто-инвесторов после разгрома FTX сыграла роль в истощении крипто-депозитов банка, проблемы подписи были гораздо более глубокими, сообщил Cointelegraph, Ахмед Исмаил, генеральный директор Aggital Aggital Fluid, сообщил Cointelegraph.

Банк обслуживал жестко вязаный набор клиентов, включая группу стартапов и их инвесторов. Исмаил сказал, что нацелен на быстрый рост без адекватной диверсификации своего бизнеса или клиентуры:

«По правде говоря, предприятия, имеющие дело с такими жестко вязаными кругами клиентов, всегда сталкиваются с риском испытать эффект домино».

Петров также не выкупает гипотезу о том, что криптография виновата в крахе банка. Выступая с Cointelegraph, он подчеркнул общую проблему Silvergate и SVB, которая, по иронии судьбы, была их верой в казначейства США. Подразумевая процентные ставки, Федеральный резерв, естественно, снизил свою стоимость, и одновременная суматоха в SVB спровоцировала банк.

Некоторые предполагают, что это сама крипто -индустрия, финансовая стабильность которых подрывается взаимосвязью с банковской системой: более конкретно, из -за крайних ограничений этой связи. Чонг заявил, что крипто -рынок был поддержан в угол традиционной банковской системы.

Еще до краха подписи, SVB и Silvergate было только несколько организаций, готовых банковских крипто -компаний. Для крипто -компании невозможно диверсифицировать свои активы во многих различных учреждениях, так как есть 20 банков, которые будут иметь его:

«Идея о том, что« Крипто слишком рискован для банка », стала самоисполняющимся пророчеством. Несколько учреждений, желающих банков с криптографическими компаниями, сталкиваются с очень высоким спросом с рынка, которому больше некуда идти. Они становятся« крипто-банками » По умолчанию и все риски, присущие этим быстро движущимся рынкам, в конечном итоге сконцентрированы в нескольких учреждениях ».

Что надо сделать?

Что может сделать крипто -индустрия, чтобы избежать внезапных опасностей полагаться на банки? Немного. Парадокс очевиден: криптовалюты не нужны банки, если они каким -то образом станут основными средствами обмена и накопления, но единственный способ добраться до этой утопической точки - через их взаимозаменяемость с помощью Fiat Money. Для Петрова, из -за этого требования обмена, строительство забора против Tradfi выглядит как противоречивая идея.

Независимый мир криптовалора остается большим либертарианским обещанием, но ничего более, он объяснил, «на фоне распада трех огромных крипто-дружественных банков мы увидели всплеск BTC за более чем 8000 долларов за 10 дней. Это доказательство что нет расстояния между Fiat и Crypto: они общаются как венозную цепь и артериальную схему в человеческом организме ».

Оливер Чепмен, генеральный директор специалистов по цепочке поставок OCI, также не видит, как Crypto может избежать Tradfi. В целом, именно Tradfi вмешался, чтобы поддержать банк, который имеет решающее значение для крипто -индустрии, сказал он Cointelegraph.

Крипто -индустрия может дистанцироваться или не дистанцироваться от Tradfi, но если это произойдет, она будет либо крошечной и неважной, либо представлена системный риск, сказал Чепмен, заявив: «Финансы либо важны, либо мы возвращаемся в пещеры. И независимо от этого. Финансы традиционны, крипто или комбинация, когда дела идут не так, систематический кризис, который может ускорить катастрофическую глобальную рецессию, остается опасной ».

Недавно: как Монтана выиграет, если его законопроект о добыче прокат

Исмаил заявил, что крипто -экономика может продолжать улучшать свои результаты, не противоречащие банкам и аналогичным традиционным финансовым учреждениям. Это уже сделало финансы более доступными и оптимизированными затратами путем вырезания несущих затрат посредников. Более того, использование криптографии и интеллектуальных контрактов в децентрализованных финансах повысило безопасность системы без ущерба для эффективности. Но в конфликте между двумя системами нет ничего неизбежного, сказал Исмаил:

«Я не понимаю, почему традиционные финансы и крипто -экономика должны быть противопоставляются друг против друга. Оба могут сосуществовать без стоимости другого».

Чонг не принимает это осуждение как должное. По его мнению, мы увидим большую ценность, движущуюся в цепочке, в результате такого краха в традиционной финансовой системе. Вопрос в том, готов ли крипто -рынок с собственной волной разрушительных коллапсов в 2022 году, чтобы служить безопасной альтернативой банкам. Чтобы стать альтернативой Tradfi, крипто -сообщество должно принять некоторые стандарты для управления корпоративными активами.

Чонг добавил: «В текущей среде вы должны быть крипто-коренным инженером, чтобы иметь какую-либо шанс обеспечить безопасным активам блокчейна. Это не масштабируемо».

Источник