Технический анализ - спорная тема, но более высокие минимумы обычно интерпретируются как признак силы. Сегодня эфир (ETH) может быть на 30% ниже своего максимума 12 мая в 4380 долларов, но текущая цена в 3050 долларов на 78% выше шестимесячного минимума в 1700 долларов. Чтобы понять, является ли это ситуацией «наполовину полон стакана», необходимо проанализировать, как розничные и профессиональные трейдеры позиционируются в соответствии с рынками деривативов.

24 сентября китайские власти объявили о новых мерах по ограничению внедрения криптовалюты, в результате чего второй по величине пул майнинга Ethereum (Sparkpool) приостановил работу в понедельник. По словам Спаркпула, эти меры призваны обеспечить безопасность активов пользователей в соответствии с «требованиями регуляторной политики».

Binance также объявила, что остановит депозиты фиатных денег и спотовую торговлю криптовалютами для пользователей из Сингапура в соответствии с требованиями местных нормативных актов. Huobi, еще одна ведущая производная и спотовая биржа в Азии, также объявила, что удалит существующие учетные записи пользователей в материковом Китае к концу года.

Профессиональные трейдеры нейтральны, но страх начинает оседать

Чтобы оценить, настроены ли профессиональные трейдеры на повышение, следует начать с анализа фьючерсной премии, также известной как базовая ставка. Этот индикатор измеряет ценовой разрыв между ценами фьючерсных контрактов и ценами на обычном спотовом рынке.

Квартальные фьючерсы на эфир являются предпочтительными инструментами китов и арбитражных столов. Хотя это может показаться сложным для розничных трейдеров из-за их даты расчетов и разницы в цене со спотовыми рынками, их наиболее значительным преимуществом является отсутствие колеблющейся ставки финансирования.

Трехмесячные фьючерсы обычно должны торговаться с годовой премией от 5% до 15%, что сопоставимо со ставкой по ссуде стейблкоина. Откладывая расчет, продавцы требуют более высокую цену, вызывая разницу в цене.

Как показано выше, 26 сентября эфиры упали ниже 2800 долларов США, что привело к тому, что базовая ставка протестировала 5-процентный порог. Хотя снова в понедельник.

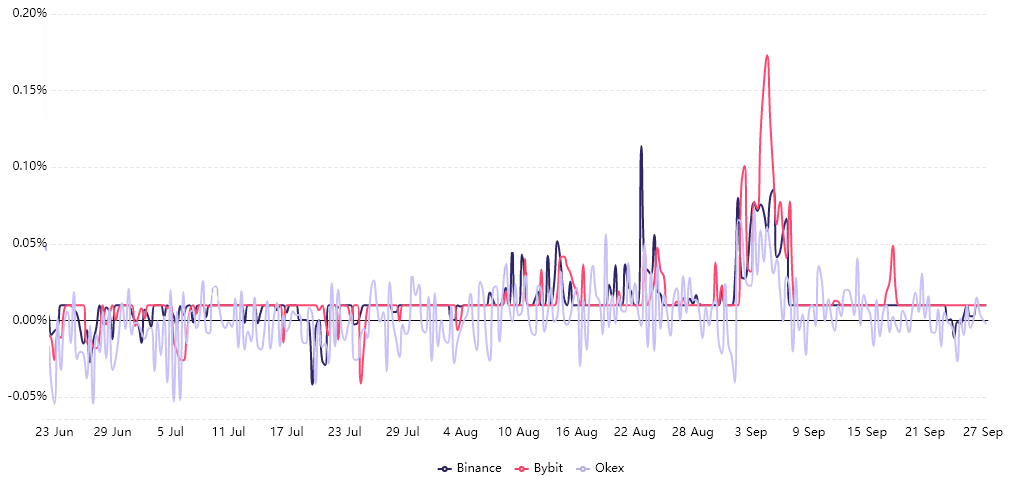

Розничные трейдеры обычно выбирают бессрочные контракты (обратные свопы), при которых комиссия взимается каждые 8 часов в зависимости от того, какая сторона требует большего кредитного плеча. Таким образом, чтобы понять, паникуют ли длинные длинные позиции из-за недавнего новостного потока, необходимо проанализировать уровень фондирования фьючерсных рынков.

На нейтральных рынках ставка фондирования имеет тенденцию колебаться от 0% до 0,03% в положительную сторону. Эта цифра эквивалентна 0,6% в неделю и указывает на то, что ее платят длинные позиции.

В период с 1 по 7 сентября произошел умеренный скачок ставки финансирования, но он рассеялся, поскольку внезапный криптографический крах привел к ликвидации будущих контрактов на сумму 3,54 миллиарда долларов. За исключением коротких, слегка отрицательных периодов, индикатор с тех пор не изменился.

Как профессиональные трейдеры, так и розничные инвесторы, похоже, не пострадали от недавнего тестирования поддержки в размере 2800 долларов. Однако ситуация может быстро измениться, и могут возникнуть опасения, если Эфир упадет ниже такого уровня цен, который держится на высоком уровне в течение 52 дней.

Взгляды и мнения, выраженные здесь, принадлежат исключительно автору и не обязательно отражают точку зрения Cointelegraph. Каждое инвестиционное и торговое движение сопряжено с риском. Принимая решение, вам следует провести собственное исследование.

Источник