Эксперты по эфиру (ETH) кричали, что цена в 5000 долларов запрограммирована с 2018 года, а некоторые идут еще дальше, требуя 20 000 долларов в долгосрочной перспективе.

5000 $ ETH.

- Кориш АК (@KoroushAK) 29 октября 2021 г.

Это запрограммировано.

Часть этих бычьих требований основана на размещении ETH 2.0 и снижении инфляции в результате EIP-1559.

В то время в 2017 году BTC составлял около 2 тысяч долларов.

- Не подписывайтесь на Shardi B If You Hate Money $ (@ ShardiB2) 16 мая 2021 г.

Всего 7 месяцев спустя это было почти 20 тысяч долларов.

Как вы думаете, что произойдет, когда мир осознает годовой процентный доход и дефляционный аспект $ ETH, который наступит менее чем через 2 месяца?

20000 долларов запрограммировано ИМО

Это должна быть ваша самая большая позиция

Оценка в 20 000 долларов эквивалентна рыночной капитализации в 2,36 триллиона долларов, и даже если она осуществима, на данный момент она все еще кажется чрезмерно оптимистичной.

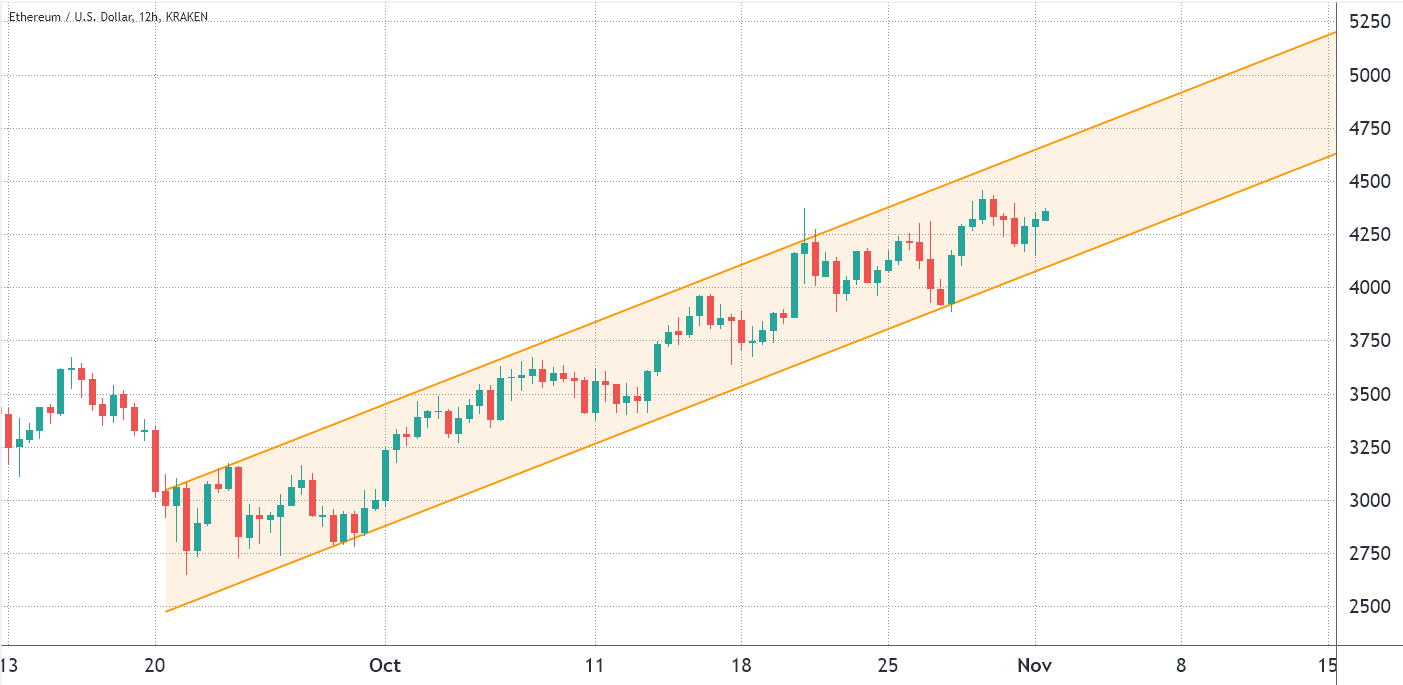

20 сентября эфир вошел в восходящий канал, что указывает на то, что к концу ноября 5000 долларов станут уровнем поддержки.

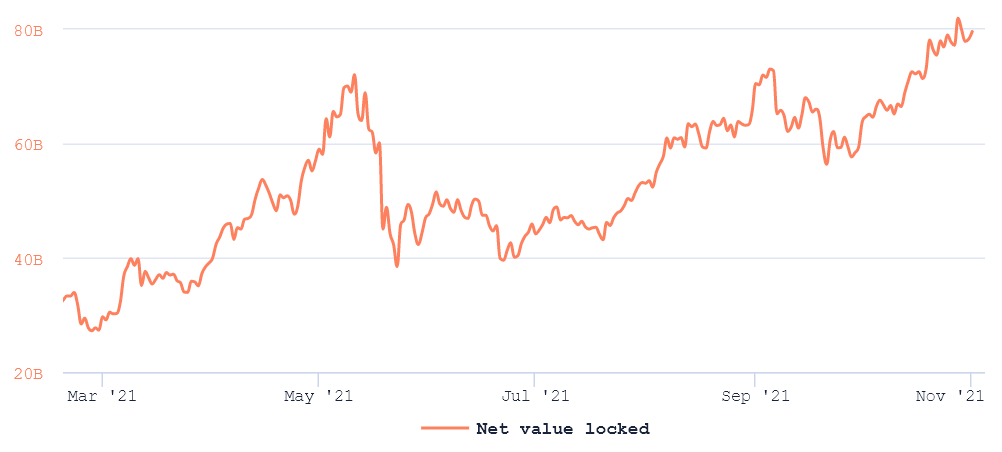

Поддержкой недавнего роста является зафиксированный рост чистой стоимости, или скорректированный TVL, смарт-контрактов сети Ethereum. TVL измеряет активы, размещенные в децентрализованных приложениях, и обычно управляется протоколами кредитования и биржами DEX.

16 октября эфир TVL преодолел предыдущий рекордный максимум в 71 миллиард долларов, достигнув 50% -ного прироста за три месяца до 31 октября.

Неблагоприятные нормативные ветры, исходящие от законодателей США, могут оттолкнуть инвесторов от криптовалют. Многие штаты США, в том числе Кентукки, Техас, Алабама, Вермонт, Нью-Джерси и, совсем недавно, Нью-Йорк, принимают жесткие меры против кредитования криптовалют.

Кроме того, в октябре децентрализованный рынок прогнозирования Polymarket в Нью-Йорке стал объектом расследования Комиссии США по торговле товарными фьючерсами (CFTC). Согласно отчету Bloomberg от 23 октября, агентство оценивает, позволяет ли приложение децентрализованного финансирования (DeFi) своим клиентам торговать бинарными опционами и свопами без необходимого разрешения регулирующего органа.

С другой стороны, некоторые инвесторы ожидают положительного движения с традиционных рынков, что еще больше усилит рост. Данные показывают, что ноябрь был самым прибыльным месяцем для S&P 500 с 1985 года.

Профессиональные трейдеры считают, что цена ETH будет расти

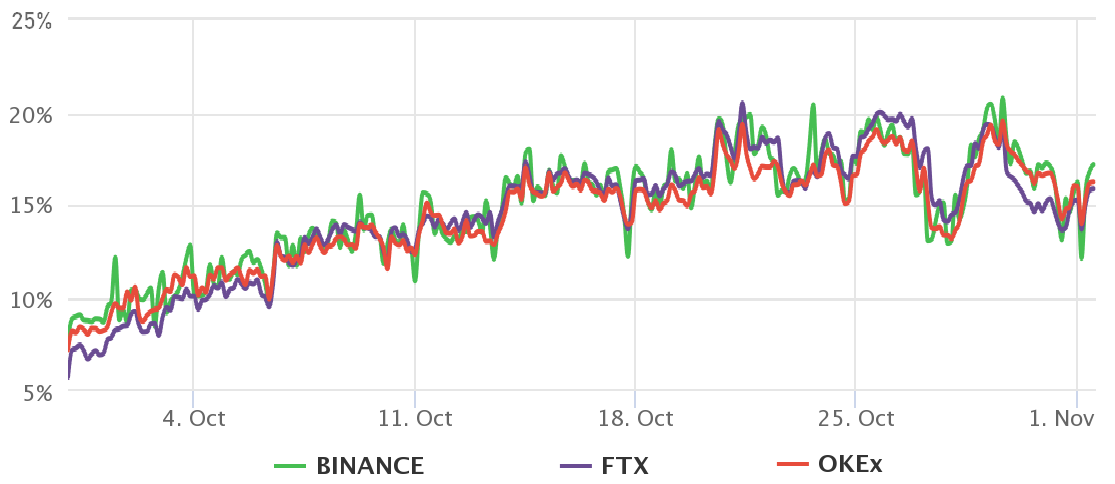

Чтобы подтвердить уверенность инвесторов в том, что предсказание о $ 5 000 сбудется, следует отслеживать ежемесячную премию по контрактам, известную как «базис». В отличие от бессрочных контрактов, эти фьючерсы с фиксированным календарем не имеют ставки финансирования, поэтому их цена будет сильно отличаться от обычных спотовых бирж.

Измеряя разрыв в расходах между фьючерсами и обычным спотовым рынком, трейдер может оценить уровень бычьего настроения на рынке. В случае чрезмерного оптимизма покупателей трехмесячный фьючерсный контракт будет торговаться с годовой премией 15% или выше (базисная).

Обратите внимание, что даже 9,5% -ная коррекция цены ETH 27 октября с 4300 до 3900 долларов не была достаточной, чтобы сломить настроение этим трейдерам. В настоящее время базовая ставка составляет 17%, что свидетельствует об умеренном бычьем настроении.

Рынки опционов демонстрируют умеренный оптимизм

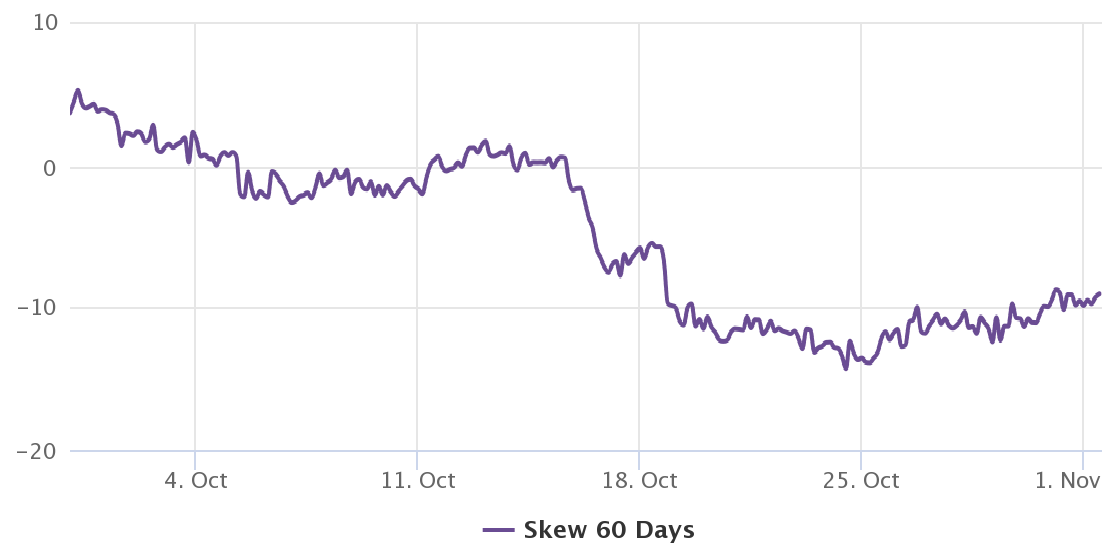

29 октября эфир достиг рекордного максимума в 4460 долларов, и чтобы определить, насколько оптимистичны трейдеры, нам нужно посмотреть на 25% -ный сдвиг дельты. Этот индикатор обеспечивает надежный анализ «страха и жадности», сравнивая аналогичные опционы колл (покупка) и пут (продажа) бок о бок.

Показатель станет положительным, когда премия по опционам пут от нейтрального к медвежьему будет выше, чем по опционам колл с аналогичным риском. Эта ситуация обычно считается сценарием «страха». С другой стороны, отрицательный перекос означает более высокую стоимость защиты от роста и указывает на бычий настрой.

На приведенном выше графике индикатор показывает отрицательное значение 9, заигрывая с «жадным» импульсом. Эта оптимистическая позиция началась 18 октября, что было не совсем удачным днем для Ether, потому что он несколько раз тестировал поддержку $ 3700.

Оба индикатора производных финансовых инструментов находятся на границе нейтральной и бычьей зоны, которую следует интерпретировать как весьма позитивную, поскольку она оставляет место для покупателей, использующих производные инструменты.

Согласно метрикам фьючерсов и опционов, постоянные «быки», требующие 5000 долларов, скорее всего, будут правильными в краткосрочной перспективе.

Взгляды и мнения, выраженные здесь, принадлежат исключительно автору и не обязательно отражают точку зрения Cointelegraph. Каждое инвестиционное и торговое движение сопряжено с риском. Принимая решение, вам следует провести собственное исследование.

Источник