Биткойн (BTC) начинает новую неделю, все еще держась на уровне около 37 000 долларов, поскольку макроэкономические данные возвращаются на первый план.

Крупнейшая криптовалюта продолжает достигать самых высоких уровней за 18 месяцев, а волнение по поводу возможного одобрения биржевых фондов (ETF) в США стимулирует настроения.

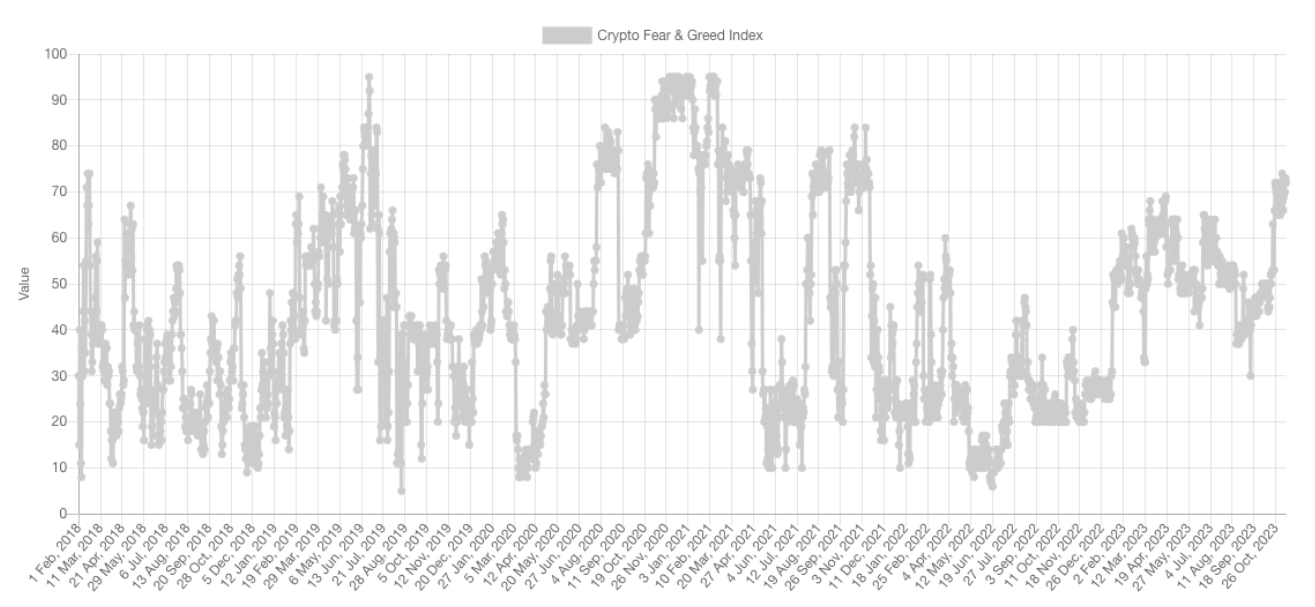

Однако ситуация становится все более жадной, поскольку, согласно Индексу страха и жадности криптовалют, условия соответствуют тем, которые наблюдаются, когда цена BTC достигла текущего исторического максимума в конце 2021 года.

Что может поколебать статус-кво и вызвать волатильность в ближайшие дни?

Вероятность внешнего триггера на этой неделе более значительна. Множество макроданных США, включая индекс потребительских цен (ИПЦ), могут нарушить любую боковую торговую активность по рисковым активам.

Многие представители Федеральной резервной системы также должны выступить, в то время как на заднем плане сохраняется шаткая геополитическая ситуация на Ближнем Востоке.

Между тем, с институциональной стороны будущее Биткойна выглядит оптимистичным — в преддверии предполагаемого одобрения ETF Grayscale Bitcoin Trust (GBTC) приближается к паритету со стоимостью чистых активов.

Смогут ли рынки биткойнов сохранить выбранный курс и избежать значительного отката? Cointelegraph рассматривает условия еженедельного обзора катализаторов волатильности цен BTC, ожидающих своего часа.

Ставки финансирования мигают предупреждением: цена BTC застряла на уровне 37 000 долларов

Недельное закрытие Биткойна установило новый 18-месячный максимум 12 ноября, но то, что последовало за этим, не было тем ростом, который наблюдался после других недавних закрытий.

Согласно данным Cointelegraph Markets Pro и TradingView, во время азиатской торговой сессии пара BTC/USD упала ниже $37 000, твердо придерживаясь торгового диапазона на протяжении всех выходных.

Следя за ситуацией, популярный трейдер и аналитик Credible Crypto предположил, что вскоре ситуация изменится. Причиной, по его словам, стал открытый интерес (OI), который сейчас находится на многодневных максимумах и может вызвать волатильность.

«OI снова поднялся с минимумов, что означает, что нужно выжать больше позиций», — говорилось в одном из постов X.

Credible Crypto поставил цель в $36 600 для потенциального локального минимума, а в другом сообщении добавлено, что Биткойн «очень близок» к дальнейшему росту.

Оптимизму по поводу краткосрочных действий рынка противостояли ставки финансирования. Они были не только положительными, но и достигли самого высокого уровня с рекордных максимумов Биткойна в ноябре 2021 года, что указывает на общий недостаток длинной позиции по BTC на текущих уровнях.

Ставки финансирования Биткойна находятся на самом высоком уровне с момента последнего ATH. pic.Twitter.com/mMlnJleQ5u

– Томас Кралов (@TKralow) 12 ноября 2023 г.

«Довольно повышенные уровни ставок финансирования по всем направлениям», — прокомментировал коллега-трейдер Даан Крипто Трейдс вместе с данными мониторинга ресурса CoinGlass.

«Хотя это не всегда является непосредственной причиной прилива, в идеале ситуация возвращается к норме после некоторого изменения диапазона. Приятно отметить, что во время сильных восходящих тенденций такое состояние может оставаться в течение недель или даже месяцев».

Также отметив очевидную ситуацию с финансированием, популярный аналитик Кауэ Оливейра посоветовал трейдерам проявлять осторожность.

«Это значение предполагает, что на рынке преобладает оптимизм, что заставляет большое количество фьючерсных контрактов делать ставку на рост цены», — написал он в обзоре рынка Quicktake для платформы онлайн-аналитики CryptoQuant 10 ноября.

«Однако эта установка опасна, поскольку она может продемонстрировать чрезмерно бычьи настроения, а снижение цен может спровоцировать каскад ликвидаций».

Индекс потребительских цен растет на фоне новых беспорядков, связанных с приостановкой работы правительства США

Классическая макроэкономическая ситуация отмечает третью неделю ноября: CPI возглавляет поток данных, которые в прошлом вызывали волатильность рисковых активов.

Опубликованный 14 ноября октябрь индекс потребительских цен внимательно отслеживается наблюдателями за инфляцией, а индекс цен производителей (PPI) выйдет днем позже.

Различные представители ФРС также выйдут на сцену с выступлениями как во время, так и после публикации данных, давая представление о взглядах ФРС на инфляционные силы в режиме реального времени.

«Важная неделя для инфляции и ФРС», — резюмировал ресурс финансовых комментариев The Kobeissi Letter, загружая важные макродневные даты в X.

Ключевые события этой недели:

– Письмо Кобейси (@KobeissiLetter) 12 ноября 2023 г.

1. Октябрьские данные по инфляции ИПЦ – вторник.

2. Октябрьские данные по инфляции PPI – среда.

3. Данные по розничным продажам – среда

4. Производственные данные ФРБ Филадельфии – четверг

5. Данные о разрешениях на строительство – пятница.

6. Всего 14 выступлений ФРС.

Важная неделя для…

Популярный трейдер Skew, тем временем, отметил ожидания, указывающие на снижение инфляции, несмотря на некоторые нежелательные сюрпризы в октябрьских данных.

Теоретически это должно обеспечить попутный ветер для криптовалютных рынков, но, как сообщает Cointelegraph, реакция Биткойна на еще более крупные промахи по цели в этом году стала приглушенной.

ИПЦ и ИЦП на предстоящей неделе

– Skew Δ (@52kskew) 12 ноября 2023 г.

ИПЦ – вторник, 14 ноября

PPI – среда, 15 ноября

Ожидается значительное снижение укоренившейся инфляции ~ ожидается меньшая инфляция pic.twitter.com/PrQ0Rsf1Ab

К этой смеси добавляется еще один знакомый подстановочный знак — готовящееся частичное закрытие правительства США. Хотя в этом году этого удалось избежать, необходимость достижения соглашения о расходах в Конгрессе вновь становится осязаемой перед крайним сроком 17 ноября.

Если это произойдет, приостановка работы станет лишь четвертой в США за последние десять лет.

Альткойны в центре внимания, поскольку приток криптовалютного капитала возвращается

Поскольку потенциальное одобрение ETF находится в поле зрения участников крипторынка, приток капитала в отрасль тщательно отслеживается.

Интерес покупателей является ключевым пунктом в списке для возвращения бычьего рынка, и поворот в притоках уже привлекает внимание общественности.

«Впервые за многие годы криптовалютные рынки начинают видеть массу новой ликвидности», — написал Кобейсси в специальном посте X.

В нем отмечается, что совокупная рыночная капитализация криптовалют увеличилась на 600 миллиардов долларов с ноября 2022 года после обвала FTX и минимумов цикла Биткойн в 15 600 долларов.

«Это рост на +75% за год, в то время как биткойн вырос на +120% за последний год», — добавили в компании.

«Это происходит после многих лет постоянного оттока криптовалют с рынков. Одна вещь, которую мы видели неоднократно в прошлом? Возврат ликвидности всегда вызывает исторические движения в криптовалюте».

Потенциал демонстрирует не только Биткойн — рынки альткойнов просыпаются, говорят трейдеры и аналитики.

#Альткоины летят. Это будет эпично. pic.twitter.com/bSAw0nKKL0

— Stockmoney Lizards (@StockmoneyL) 9 ноября 2023 г.

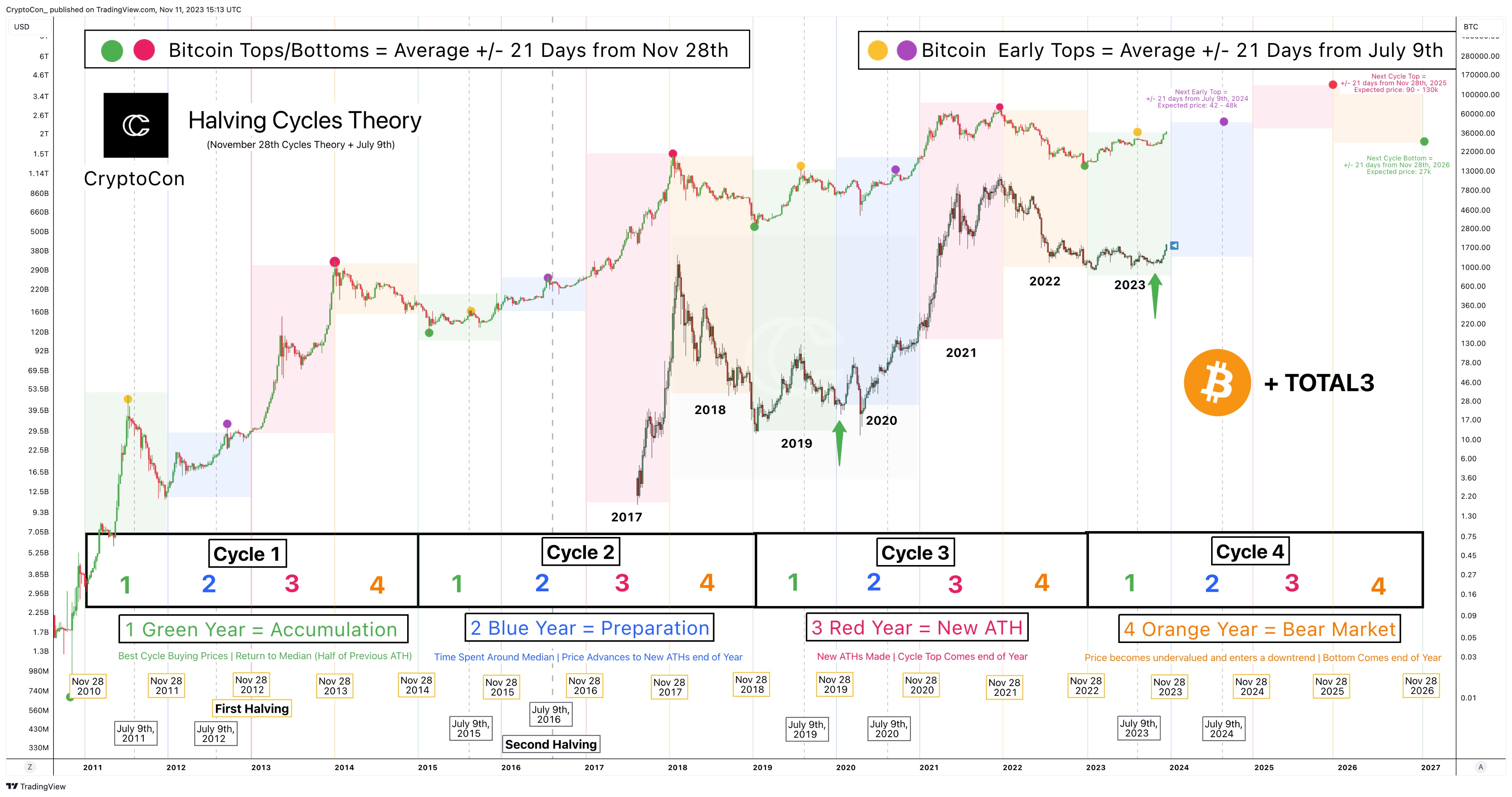

Несмотря на то, что доминирование Биткойна в общей капитализации рынка криптовалют по-прежнему остается сильным, аналитик CryptoCon предложил не воспринимать это как признак сравнительной слабости альткойнов.

«Некоторые люди советуют вам полностью игнорировать альткойны, потому что доминирование биткойнов растет. И, как вы могли заметить, это критическая ошибка», — сказал он подписчикам X на выходных.

Сопровождающий график показывает поведение цены BTC в каждый год цикла сокращения вдвое, при этом альткойны также демонстрируют специфическую реакцию.

Согласно CryptoCon, поскольку Биткойн достигнет «ранней» вершины цикла в середине 2024 года, альткойны вряд ли будут недооценены.

«Я думаю, что теперь очень вероятно, что альткойны уже достигли дна цикла, и тем, кто ничего не предпринял, придется покупать выше», — продолжил он.

«Представьте, что вам говорят: «Игнорируйте альткойны на их дне и покупайте только биткойны, которые уже растут». Это произошло в этом году. Приближается 2024 год, альткойны готовы стать еще сильнее!»

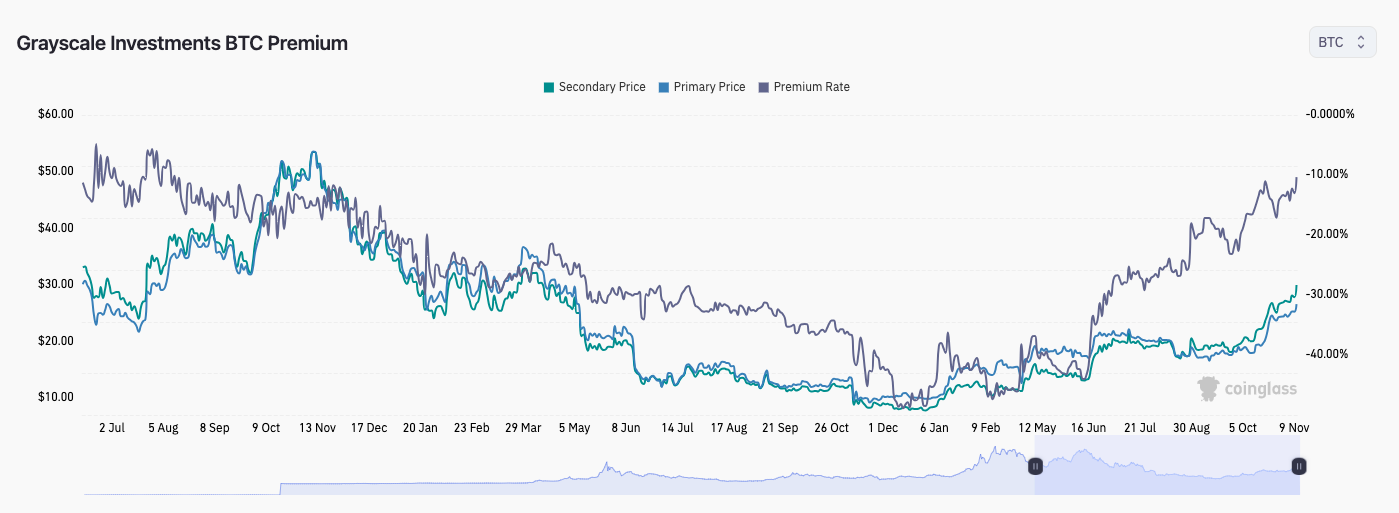

Скидка GBTC достигла двухлетнего минимума

Критерием возвращения Биткойна в центр внимания — несмотря на отсутствие розничного интереса — является его крупнейший институциональный инвестиционный инструмент.

Grayscale Bitcoin Trust (GBTC) быстро приближается к паритету чистой стоимости активов (NAV), спотовой цены биткойнов.

В прошлом GBTC торговался с подразумеваемой ценой акций выше, чем BTC/USD, но за последние два года премия превратилась в дисконт, который в какой-то момент приблизился к 50%.

Теперь дисконт к NAV составляет всего 10,35% — самый низкий показатель с августа 2021 года.

Комментируя это явление, Уильям Клементе, соучредитель исследовательской фирмы Reflexivity, связал поворот судьбы GBTC с перспективным запуском ETF.

«Похоже, что на данный момент рынок оценивает очень высокую вероятность одобрения BTC ETF», — написал он на прошлой неделе.

Grayscale продолжает подавать петицию с просьбой получить право конвертировать GBTC в спотовый ETF на биткойны.

Криптоинвесторы остаются жадными

Нельзя игнорировать желание сократить прибыль после рекордно длительного медвежьего рынка криптовалют.

Это по-прежнему удачно отражает индекс крипто-страха и жадности, классический индикатор рыночных настроений, который сейчас находится на уровнях, последний раз наблюдавшихся в ноябре 2021 года.

Хотя Индекс еще не достиг экстремальных уровней, он однозначно показывает, что средний криптоинвестор приближается к состоянию иррационального изобилия.

13 ноября Fear & Greed составлял 72/100, а 6 ноября - 74/100.

Комментируя психологию рынка в начале месяца, популярный трейдер Пентоши напомнил читателям X, что экстремальные уровни страха и жадности могут предложить «лучшие возможности» для тех, кто умеет рассчитывать время и использовать волатильность рынка на экстремальных уровнях настроений.

Обычно, когда индекс находится ниже 10/100 или выше 90/100, рынки криптовалют готовы к резкому развороту тренда.

ИсточникСейчас самое время поделиться этим еще раз

— Пентоши евроПэн (@Pentosh1) 12 ноября 2023 г.

Страх и жадность

Рынки принуждают к участию, они заставляют вас действовать https://t.co/f1nJOyGaLS