В последнее время экономика США переживает неспокойные времена: индекс инфляции расходов на личное потребление (PCE) за последние 12 месяцев вырос на значительные 3,5%. Даже если исключить нестабильные продовольственный и энергетический секторы, становится очевидным, что усилия ФРС США по сдерживанию инфляции не достигли целевого уровня в 2%.

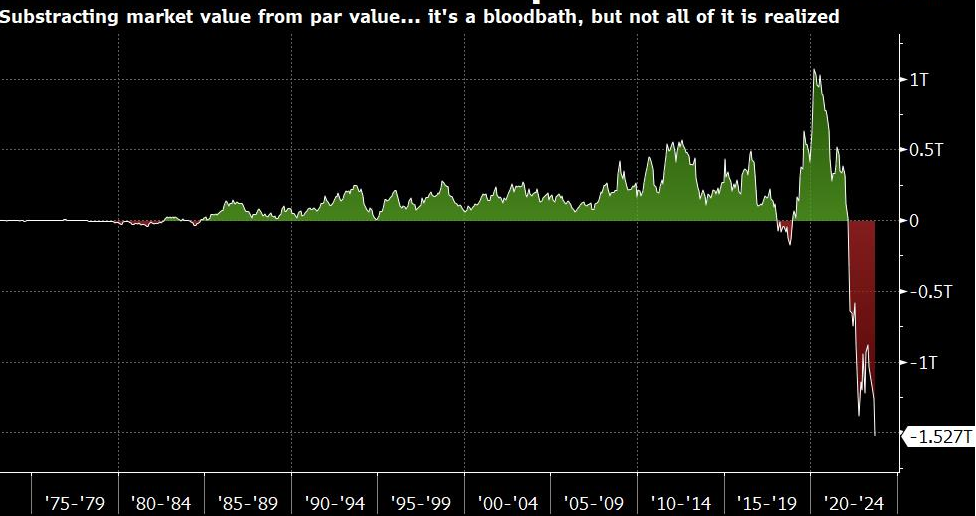

Казначейские облигации США потеряли в цене 1,5 трлн. долл. в основном из-за повышения ставок. Это заставило инвесторов задаться вопросом, не поддадутся ли биткойн (BTC) и рисковые активы, включая фондовый рынок, повышению процентных ставок и монетарной политике, направленной на охлаждение экономического роста.

Поскольку Казначейство США продолжает наводнять рынок долговыми обязательствами, существует реальный риск того, что ставки могут подняться еще выше, усугубив потери инвесторов с фиксированной доходностью. В ближайшие 12 месяцев ожидается погашение еще 8 трлн. долл. государственных долговых обязательств, что еще больше усугубит финансовую нестабильность.

Как отметил в своем комментарии агентству Reuters глава лондонской компании Deaglo Даниэль Порто:

"(ФРС) будет играть в игру, в которой инфляция будет лидировать, но главный вопрос заключается в том, сможем ли мы выдержать этот курс, не нанеся большого ущерба?"

Комментарии Портоса перекликаются с растущей обеспокоенностью в финансовых кругах - опасением, что центральный банк может ужесточить свою политику до такой степени, что это приведет к серьезным сбоям в финансовой системе.

Высокие процентные ставки в конечном итоге приводят к разрушительным последствиям

Одной из основных причин недавних потрясений на финансовых рынках является рост процентных ставок. По мере роста ставок цены существующих облигаций падают, и это явление известно как процентный риск или дюрация. Этот риск не ограничивается отдельными группами: он затрагивает страны, банки, компании, частных лиц и всех, кто владеет инструментами с фиксированной доходностью.

Только за сентябрь промышленный индекс Доу-Джонса упал на 6,6%. Кроме того, доходность 10-летних облигаций США 28 сентября выросла до 4,7%, что стало максимальным значением с августа 2007 года. Такой резкий рост доходности свидетельствует о том, что инвесторы все чаще не решаются брать на себя риск владения долгосрочными облигациями, даже выпущенными самим государством.

Банки, которые, как правило, берут краткосрочные кредиты и кредитуют на долгосрочную перспективу, особенно уязвимы в этих условиях. Они полагаются на депозиты и часто держат казначейские облигации в качестве резервных активов.

Когда казначейские облигации теряют в цене, банки могут столкнуться с нехваткой средств, необходимых для удовлетворения заявок на снятие средств. Это вынуждает их продавать казначейские облигации США и другие активы, что ставит их в опасную близость к банкротству и требует спасения со стороны таких организаций, как FDIC или более крупных банков. Крах банков Silicon Valley Bank (SVB), First Republic Bank и Signature Bank служит предупреждением о нестабильности финансовой системы.

Теневые интервенции ФРС могут быть близки к исчерпанию

Хотя чрезвычайные механизмы, такие как программа экстренного кредитования BTFP Федеральной резервной системы, могут принести некоторое облегчение, позволяя банкам размещать обесцененные казначейские облигации в качестве залога, эти меры не приведут к волшебному исчезновению убытков.

Банки все чаще передают свои активы частным кредитным и хедж-фондам, наводняя эти сектора чувствительными к ставкам активами. Эта тенденция может усугубиться, если потолок госдолга будет увеличен, чтобы избежать остановки работы правительства, что приведет к дальнейшему росту доходности и усилит потери на рынках с фиксированной доходностью.

Пока процентные ставки остаются высокими, риск финансовой нестабильности растет, что побуждает ФРС поддерживать финансовую систему с помощью экстренных кредитных линий. Это очень выгодно для таких дефицитных активов, как биткойн, учитывая растущую инфляцию и ухудшающийся профиль баланса Федеральной резервной системы, измеряемый потерями по бумагам казначейства США в размере 1,5 трлн. долл.

Определить время наступления этого события практически невозможно, не говоря уже о том, что произойдет, если крупные банки консолидируют финансовую систему или если Федеральная резервная система будет эффективно гарантировать ликвидность проблемным финансовым институтам. Тем не менее, вряд ли можно говорить о пессимистичном отношении к биткойну при таких обстоятельствах.

Источник