В этой статье мы рассмотрим индикаторы, лежащие в основе позиционирования инвесторов BTC и их психологический эффект, значительный рост институциональной активности и возможную нехватку предложения на централизованных биржах.

97% инвесторов BTC зарабатывают деньги

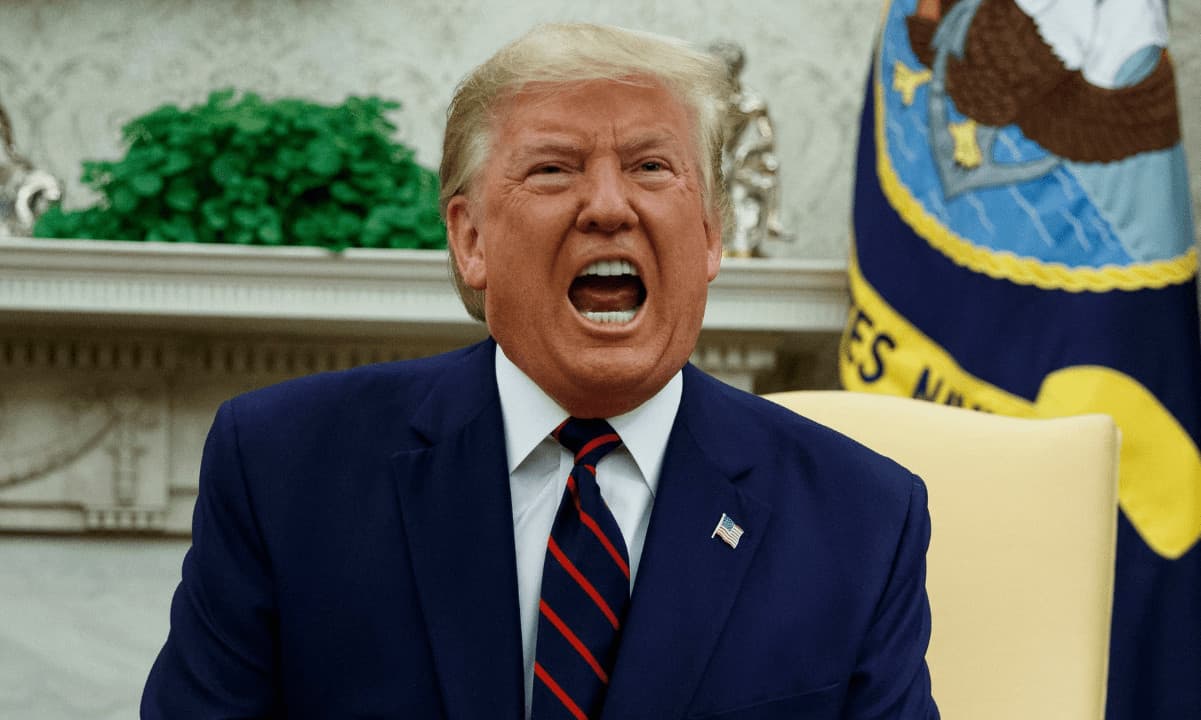

Индикаторы In / Out of the Money Around Price показывают распределение адресов, которые купили биткойны, в определенных ценовых диапазонах. Зеленым отмечены диапазоны цен ниже фактической рыночной цены Биткойна, а красной областью обозначены диапазоны цен выше рыночной. Более крупный круг в определенном ценовом диапазоне означает, что существует большая концентрация адресов, которые купили биткойны по средней цене в этом ценовом диапазоне.

Согласно терминологии опционного рынка, если текущая цена актива выше, чем средняя стоимость токенов, хранящихся на этих адресах, считается, что они «в деньгах».

Напротив, если текущая цена актива меньше, чем средняя стоимость удерживаемых активов, то эти адреса являются «не в деньгах». И, наконец, если текущая цена криптоактивов очень близка к средней цене хранимых токенов, считается, что эти адреса являются «при деньгах».

Как показывает индикатор, теперь, когда биткойн находится чуть ниже рекордных максимумов, 5 миллионов адресов (97,28% от общего числа) имеют среднюю цену покупки, которая ниже фактической рыночной цены, поэтому они получают прибыль. Общее количество адресов является хорошим показателем количества индивидуальных инвесторов. Основываясь на теории поведенческой экономики, это является оптимистичным признаком, поскольку инвесторы имеют склонность сохранять свои выигрышные инвестиции, не продавая, и сокращать убыточные инвестиции.

Кроме того, этот индикатор можно использовать для определения ключевых ценовых уровней поддержки и сопротивления, аналогично профилям объема, популярному индикатору технического анализа, но с данными в цепочке. Более крупный круг означал бы большую концентрацию покупателей вокруг этой цены и мог бы действовать как сопротивление в случае, если цена упадет.

Большая концентрация инвесторов (928 тыс. Адресов) купили в диапазоне от 61 600 до 63 500 долларов, так что этот диапазон цен может работать как поддерживающий ценовой диапазон, учитывая высокую покупательскую активность по этим ценам.

Институциональное использование сети BTC продолжает расти

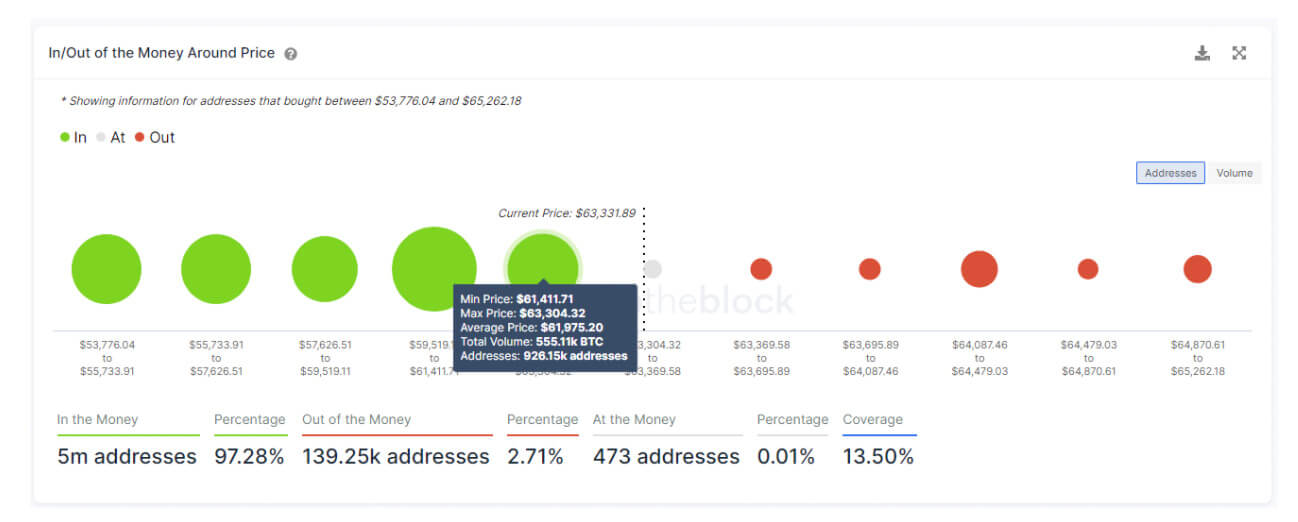

Индикатор среднего размера транзакции показывает среднюю дневную сумму в долларах, которая была совершена во всей цепочке блоков биткойнов. Он рассчитывается путем деления стоимости всех транзакций на количество транзакций.

По состоянию на 2 ноября с использованием финансовых показателей Биткойн IntoTheBlock.

Тот факт, что этот индикатор находится на рекордно высоком уровне и растет, означает, что среднее количество транзакций Биткойн составляет шестизначное число, что является хорошим намеком на то, что многие транзакции, выполняемые в сети Биткойн, выполняются учреждениями. В первой половине года средний размер транзакции был довольно постоянным и составлял около 250-350 тысяч долларов, но с июля эта сумма как минимум удвоилась, составив в среднем 550-650 тысяч долларов, а некоторые отдельные пики превысили 2 миллиарда долларов. в последнее время.

Факт растущего интереса институциональных инвесторов, стремящихся получить доступ к Биткойну, является оптимистичным признаком его ценового поведения из-за его редкости. Недавние новости об успешном запуске ETF на рынках США подтверждают тезис о росте институциональной активности.

Инвесторы покупают намного больше BTC на централизованных биржах, чем продают

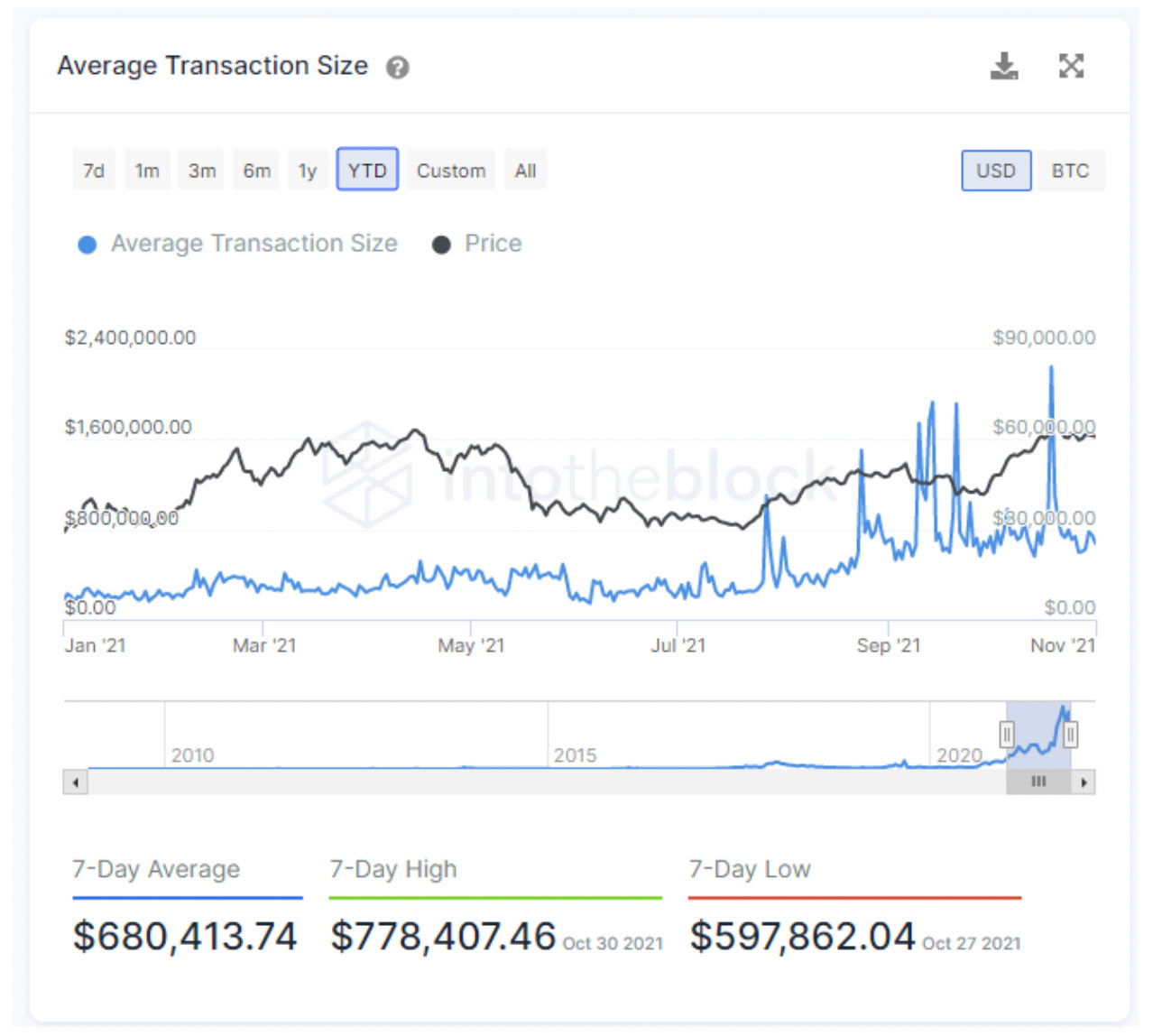

Индикатор netflows рассчитывается путем суммирования всего объема притока биткойнов, поступающих на все адреса обмена, и удержания объема оттока со всех адресов обмена на кошельки пользователей. Чистые потоки положительны, когда на биржу поступает больше средств, чем покидает ее. С другой стороны, чистые потоки отрицательны, когда с бирж снимается больший объем.

Тенденция к положительному чистому потоку может быть признаком распределения между инвесторами, поскольку на биржи поступает больше монет, которые с большей вероятностью будут проданы. И наоборот, тенденции отрицательных потоков свидетельствуют о том, что инвесторы покупают монеты и накапливают их, отправляя их на свои собственные адреса, а не храня их на адресах централизованных бирж.

Как видно из графика, в эти последние недели наблюдался печально известный отрицательный чистый приток, который в один прекрасный день достиг пика до 2,68 миллиарда долларов. Это указывает на то, что большая часть монет покидает биржи на личные адреса инвесторов. Эта тенденция предполагает накопление и может снизить давление со стороны продавцов, которое может возникнуть при повторном превышении рекордных максимумов для Биткойн.

Сумма бычьих индикаторов и совокупность недавних положительных макроэкономических перспектив в отношении Биткойна не указывают на какие-либо признаки, которые заставили бы инвесторов обратить свой бычий взгляд на медвежий на конец года. Несмотря на то, что некоторые альткойны превзойдут биткойн, он по-прежнему остается лидером с более чем 40% общего рынка криптовалют и первой входящей монетой для многих инвесторов, которые входят в пространство, будь то розничные, институциональные или даже страны.

Источник