На этой неделе криптовалютный рынок пережил резкое падение стоимости после того, как Coinbase, ведущая биржа США, сообщила о квартальных чистых убытках в размере 430 миллионов долларов, а Южная Корея объявила о планах ввести 20% налог на прибыль от криптовалюты.

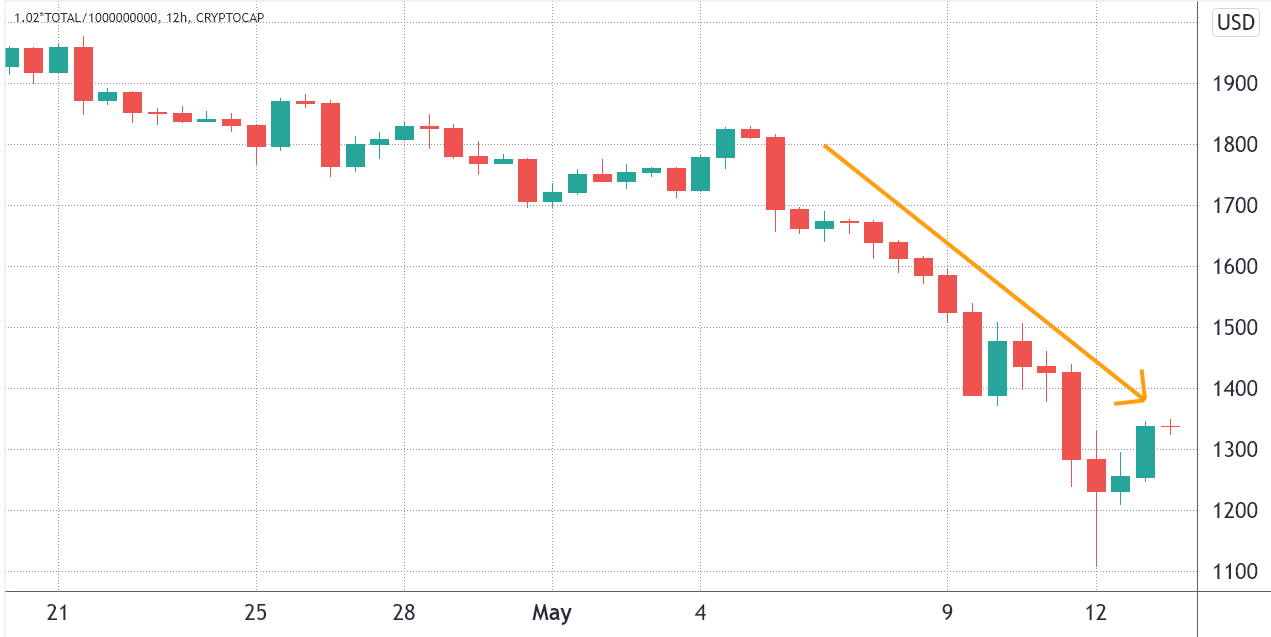

В худший момент общая рыночная капитализация рынка криптовалют упала на 39% с 1,81 трлн долларов до 1,10 трлн долларов за семь дней, что является впечатляющей коррекцией даже для волатильного класса активов. Аналогичное снижение стоимости в последний раз наблюдалось в феврале 2021 года, что создавало выгодные условия для тех, кто идет на риск.

Даже с учетом волатильности на этой неделе было несколько скачков облегчения, поскольку биткойн (BTC) отскочил на 18% от минимума в 25 400 долларов до текущего уровня в 30 000 долларов, а цена эфира (ETH) также совершила краткое ралли до 2100 долларов после падения до почти годовой минимум на уровне 1700 долларов.

Согласно данным Purpose Bitcoin ETF, институциональные инвесторы купили падение. Инструмент, торгуемый на бирже, зарегистрирован в Канаде, и 12 мая он добавил 6 903 BTC, что стало крупнейшим однодневным бай-ином, когда-либо зарегистрированным.

12 мая министр финансов США Джанет Йеллен заявила, что рынок стейблкоинов не представляет угрозы для финансовой стабильности страны. На слушаниях в Комитете по финансовым услугам Палаты представителей Йеллен добавила:

«Они представляют собой те же риски, которые мы знали на протяжении веков в связи с банковскими операциями».

Общая криптокапитализация снизилась на 19,8% за семь дней

Совокупная рыночная капитализация всех криптовалют за последние семь дней сократилась на 19,8% и в настоящее время составляет $1,4 трлн. Тем не менее, некоторые альткойны со средней капитализацией были уничтожены и упали более чем на 45% за одну неделю.

Ниже представлены лидеры и проигравшие среди 80 крупнейших криптовалют по рыночной капитализации.

Maker (MKR) выиграл от кончины конкурирующего алгоритмического стейблкоина. В то время как TerraUSD (UST) поддалась рыночному спаду, сломав свою привязку значительно ниже 1 доллара, DAI оставался полностью функциональным.

Terra (LUNA) столкнулась с невероятным 100-процентным крахом после того, как фонд, ответственный за управление резервом экосистемы, был вынужден продать свою позицию в биткойнах с убытком и выпустить триллионы токенов LUNA, чтобы компенсировать падение своей стабильной монеты ниже 1 доллара.

FANTOM (Ftm) также столкнулся с однодневным падением общей заблокированной стоимости на 15,3% — количества монет Ftm, размещенных на смарт-контрактах экосистемы. FANTOM испытывает трудности с тех пор, как известные члены команды FANTOM Foundation Андре Кронье и Антон Нелл ушли из проекта.

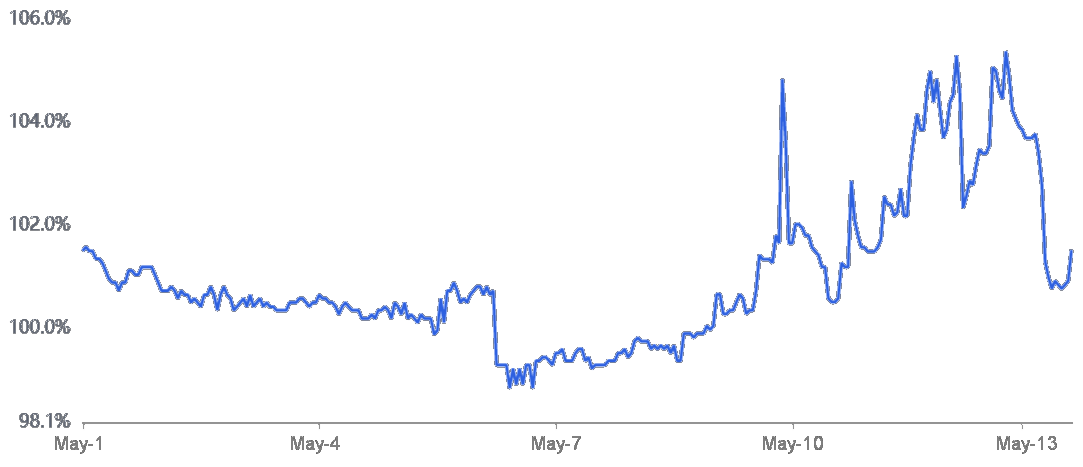

Премия Tether показывает слабый спрос со стороны розничных трейдеров

Премия OKX Tether (USDT) косвенно измеряет спрос на криптовалюту розничных трейдеров в Китае. Он измеряет разницу между одноранговыми сделками USDT в Китае и официальной валютой доллара США.

Чрезмерный покупательский спрос ставит показатель выше справедливой стоимости, которая составляет 100%. С другой стороны, рыночное предложение Tether переполняется во время медвежьих рынков, что приводит к скидке 2% или выше.

В настоящее время премия Tether составляет 101,3%, что немного положительно. Кроме того, за последние две недели паники не было. Такие данные указывают на то, что розничный спрос в Азии не исчезает, что является оптимистичным, учитывая, что общая капитализация криптовалюты упала на 19,8% за последние семь дней.

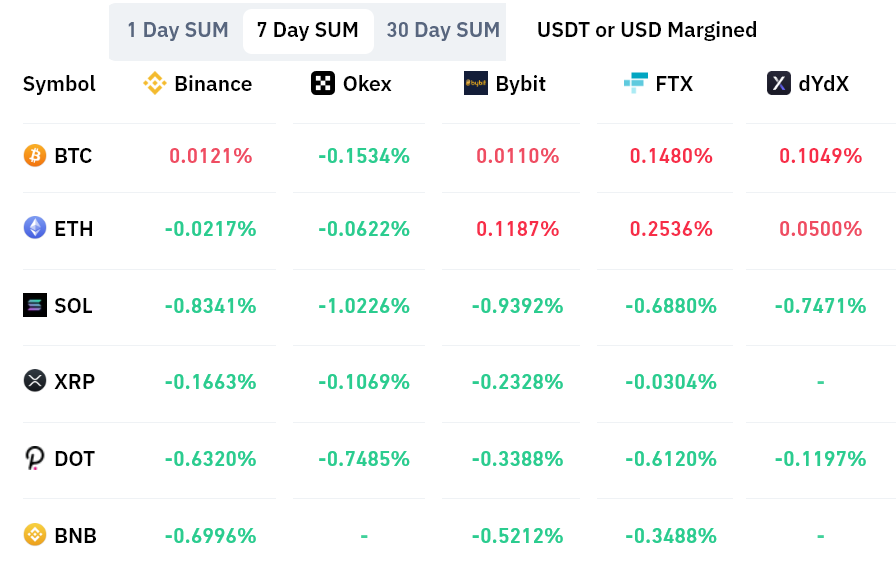

Ставки финансирования альткойнов также упали до тревожного уровня. Бессрочные контракты (обратные свопы) имеют встроенную ставку, которая обычно взимается каждые восемь часов. Эти инструменты являются предпочтительными деривативами розничных трейдеров, потому что их цена идеально соответствует обычным спотовым рынкам.

Биржи используют эту комиссию, чтобы избежать дисбаланса валютного риска. Положительная ставка финансирования указывает на то, что лонги (покупатели) требуют большего кредитного плеча. Однако возникает обратная ситуация, когда шортам (продавцам) требуется дополнительное кредитное плечо, в результате чего ставка фондирования становится отрицательной.

Обратите внимание, что накопленная семидневная ставка финансирования в основном отрицательна. Эти данные указывают на более высокое кредитное плечо со стороны продавцов (шорты). Например, недельная отрицательная ставка Соланы (SOL) в размере 0,90% равна 3,7% в месяц, что является значительным бременем для трейдеров, занимающих фьючерсные позиции.

Тем не менее, две ведущие криптовалюты не столкнулись с таким же давлением продажи кредитного плеча, как измеряется накопленной ставкой финансирования. Как правило, когда возникает дисбаланс, вызванный чрезмерным пессимизмом, этот показатель может легко опускаться ниже отрицательных 3% в месяц.

Отсутствие шортов с кредитным плечом (продавцов) на фьючерсных рынках биткойнов и эфириума и скромный бычий настрой азиатских розничных трейдеров следует интерпретировать как чрезвычайно здоровые, особенно после -19,8% за неделю.

Взгляды и мнения, выраженные здесь, принадлежат исключительно автору и не обязательно отражают точку зрения Cointelegraph. Каждое инвестиционное и торговое движение сопряжено с риском. Вы должны провести собственное исследование при принятии решения.

Источник