Биткойн (BTC) столкнулся с 4,9% коррекцией в течение четырех дней после неспособности нарушить сопротивление в размере 28 000 долларов США 8 октября, а показатели деривативов показывают, что страх доминирует на рынке, но будет достаточно, чтобы выбросить цену биткойнов от его текущего диапазон?

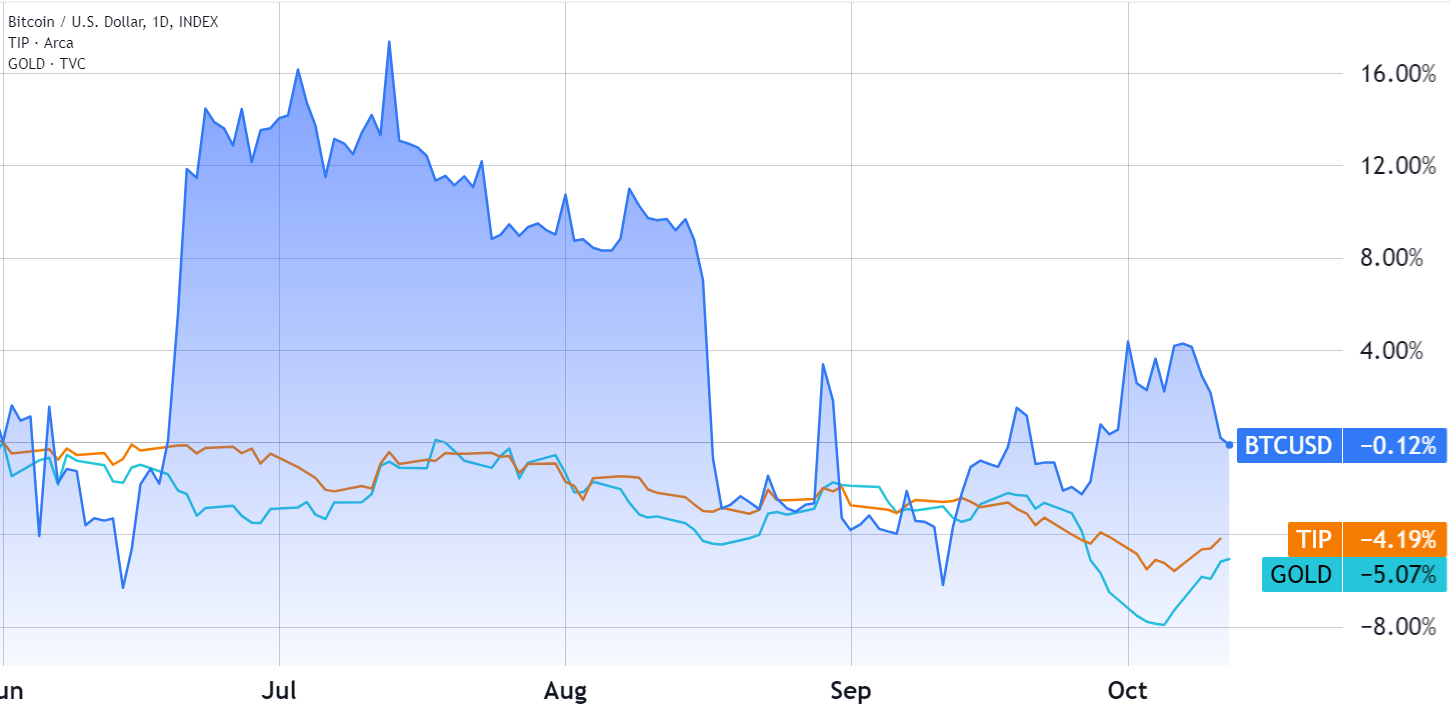

Глядя на более широкую картину, Биткойн превосходно держится, особенно по сравнению с золотом, которое упало на 5% с июня, и облигации, защищенные от казначейства (TIP), которые наблюдались на 4,2% за тот же период. Биткойн просто поддержал свои позиции в 27 700 долл. США, превзошел два наиболее безопасных активах в традиционных финансах.

Учитывая отказ биткойна в размере 28 000 долл. США 8 октября, инвесторы должны проанализировать метрики производных BTC, чтобы определить, действительно ли медведи находятся под контролем.

Казначейские ценные бумаги, защищенные от казначейства,-это государственные облигации США, предназначенные для защиты от инфляции. Следовательно, стоимость ETFs имеет тенденцию расти с растущей инфляцией, поскольку основная сумма и процентные платежи приспособлена к инфляции, сохраняя покупательную способность для инвесторов.

27 600 долларов биткойны не обязательно плохо

Независимо от того, как вы создаете это историческое достижение, энтузиасты биткойнов могут не быть полностью удовлетворены своей нынешней рыночной капитализацией в 520 миллиардов долларов, даже несмотря на то, что она превосходит рыночные капитализации мировых платежей (493 миллиарда долларов) и Exxon Mobils (428 миллиардов долларов). Это бычьи ожидания частично основано на биткойнах, предыдущем за все время в 1,3 триллиона долларов в ноябре 2021 года.

Важно отметить, что индекс Dxy, который измеряет доллар США против корзины иностранных валют, включая евро, швейцарский франк и британский фунт, приближается к самым высоким уровням за 10 месяцев. Это указывает на сильное доверие к устойчивости экономики США, по крайней мере, в относительном выражении. Один этого должно быть достаточно, чтобы оправдать снижение интереса к альтернативным хедж -инструментам, таким как биткойн.

Некоторые могут утверждать, что 3% прибыль в индексе S & P 500 с июня противоречит идее инвесторов, ищущих денежные позиции. Тем не менее, 25 лучших компаний имеют в общей сложности 4,2 триллиона долларов наличными и эквивалентами, в дополнение к тому, что они очень прибыльны. Это объясняет, почему акции также используются в качестве изгородь, а не как предприятие для поиска риска.

По сути, нет никаких причин для того, чтобы инвесторы биткойнов были недовольны своим недавним выступлением. Тем не менее, это чувство меняется, когда мы анализируем метрики производных BTC.

Деривативы биткойнов показывают снижение спроса со стороны быков

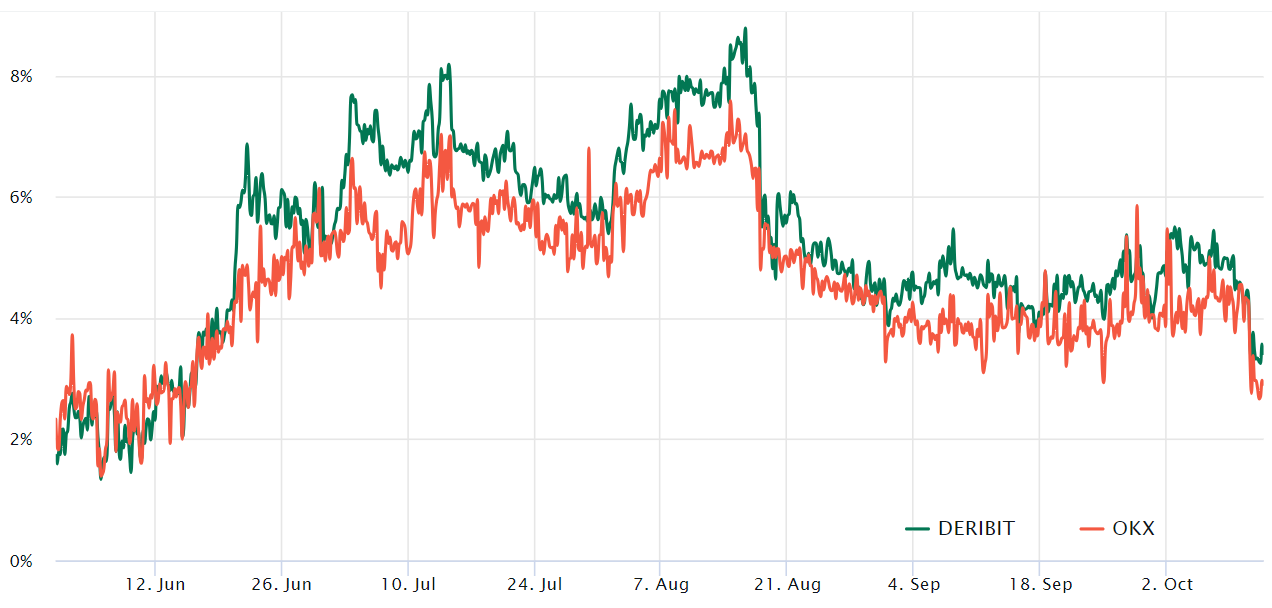

Начнем с того, что Bitcoins Future Contract Premium, также известная как базовый уровень, достигла своего самого низкого уровня за четыре месяца. Обычно, биткойн ежемесячно торгует фьючерсами на небольшой премии по сравнению с спотовыми рынками, что указывает на то, что продавцы требуют дополнительных денег, чтобы отложить урегулирование. В результате фьючерсные контракты на здоровых рынках должны торговаться на годовой премии от 5% до 10%, ситуация, не уникальная для крипто -рынков.

Текущая премия на фьючерс в 3,2% (базисная частота) находится в самом низком уровне с середины июня, до того, как Blackrock подал на точечный ETF. Этот показатель указывает на уменьшенный аппетит к покупателям, хотя он не обязательно отражает медвежьи ожидания.

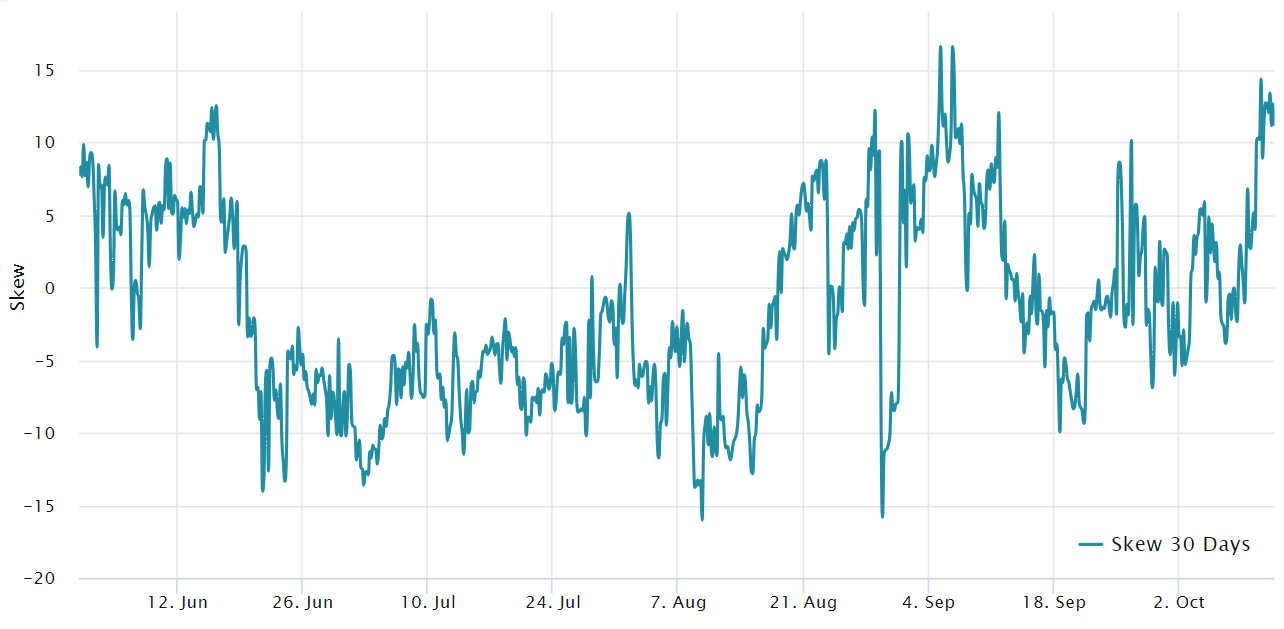

Чтобы определить, привело ли отклонение в 28 000 долл. США 8 октября к снижению оптимизма среди инвесторов, трейдеры должны изучить рынки опционов Биткойн. 25% Delta Skyw является показательным показателем, особенно когда арбитражные столы и рыночные производители перезаряжаются за защиту роста или снижения.

Если трейдеры ожидают снижения цены биткойнов, показатель агрегата вырастет выше 7%, а периоды волнения, как правило, имеют отрицательный 7%.

Как показано выше, опции биткойнов 25% Delta Skew переключились на режим «Fear» 10 октября, а варианты Protective Put (Sell) в настоящее время торгуются с премией 13% по сравнению с аналогичными вариантами вызовов (покупка).

Показатели деривативов биткойнов предполагают, что трейдеры становятся менее уверенными, что может быть частично связано с множественными отсрочками решений о биткойнах Spot ETF Комиссии по ценным бумагам и биржам США, а также о проблемах, касающихся обмена террористическими организациями.

На данный момент негативное настроение в отношении криптовалют, по -видимому, лишает аннулирования любых преимуществ, возникающих в результате макроэкономической неопределенности и естественной защиты хеджирования, обеспечиваемой предсказуемой денежной политикой биткойнов. По крайней мере, с точки зрения деривативов, вероятность того, что цена биткойнов распадается выше 28 000 долларов в краткосрочной перспективе, кажется тонкой.

Источник