Очень немногие события могут встряхнуть криптовалютные рынки устойчивым образом, что действительно приведет к резкому движению цен на биткойны и альткойны. Один из примеров - когда Си Цзиньпин, президент Китая, в октябре 2019 года призвал к развитию технологии блокчейн по всей стране.

Неожиданная новость вызвала скачок в биткойнах (BTC) на 42%, но это движение полностью исчезло, поскольку инвесторы поняли, что Китай не меняет своей негативной позиции в отношении криптовалют. В результате только несколько токенов, ориентированных на китайскую финтех-индустрию, отслеживание блокчейнов и автоматизацию отрасли, продемонстрировали консолидацию цен на более высоких уровнях.

Некоторые новости о криптографии и развитие нормативно-правовой базы оказывают длительное влияние на восприятие и готовность инвесторов взаимодействовать с криптовалютным рынком. Не все из них положительны. Возьмем, к примеру, запуск фьючерсов на биткойн на Чикагской товарной бирже (CME) в декабре 2017 года, который, по мнению экспертов, лопнул пузырь и привел к почти трехлетнему медвежьему рынку. Несмотря на такой результат, у институциональных инвесторов наконец появился регулируемый инструмент для ставок на криптовалюту.

Объявление Teslas в феврале 2021 года о том, что компания инвестировала 1,5 миллиарда долларов в биткойн, эффективно изменило восприятие сопротивляющихся корпоративных и институциональных инвесторов и подтвердило тезис о «цифровом золоте». Даже если цена подскочила до рекордно высокого уровня в 65 000 долларов и упала до 29 000 долларов, это помогло установить ценовой уровень поддержки.

Хотите верьте, хотите нет, но инвесторы ожидали, что Комиссия по ценным бумагам и биржам США одобрит биржевой инструмент биткойн-фьючерсов с июля 2013 года, когда братья Винклвосс подали заявку на создание своего «Биткойн-траста».

Grayscales Bitcoin Trust (GBTC) наконец смог разместить его на внебиржевых рынках в марте 2015 года, но к этим инструментам применяются многочисленные ограничения, ограничивающие доступ инвесторов.

Приближается потенциально положительный ценовой триггер

Имея это в виду, эффективное одобрение котируемого в США ETF от SEC, вероятно, станет одним из тех событий, которые навсегда изменят цену биткойнов. Расширяя круг потенциальных покупателей до базового актива, событие может стать триггером, который заставит BTC превратиться в многомиллиардный актив.

24 августа аналитики Bloomberg ETF Эрик Балчунас и Джеймс Сейффарт выпустили записку для инвесторов, в которой говорилось, что одобрение Комиссии по ценным бумагам и биржам может быть получено уже в октябре. Несмотря на то, что можно использовать фьючерсные контракты для увеличения своих длинных позиций, они рискуют быть ликвидированными, если внезапное отрицательное движение цены произойдет до утверждения.

Следовательно, профессиональные трейдеры, скорее всего, выберут стратегию торговли опционами, такую как «Длинная бабочка».

Торгуя несколькими опционами колл (покупка) на одну и ту же дату истечения срока, можно получить прибыль, которая в 3,5 раза превышает потенциальный убыток. Стратегия длинной бабочки позволяет трейдеру получать прибыль от роста, ограничивая потери.

Важно помнить, что все опционы имеют установленную дату истечения срока действия, и в результате рост стоимости активов должен произойти в течение определенного периода.

Использование опционов колл для ограничения убытков

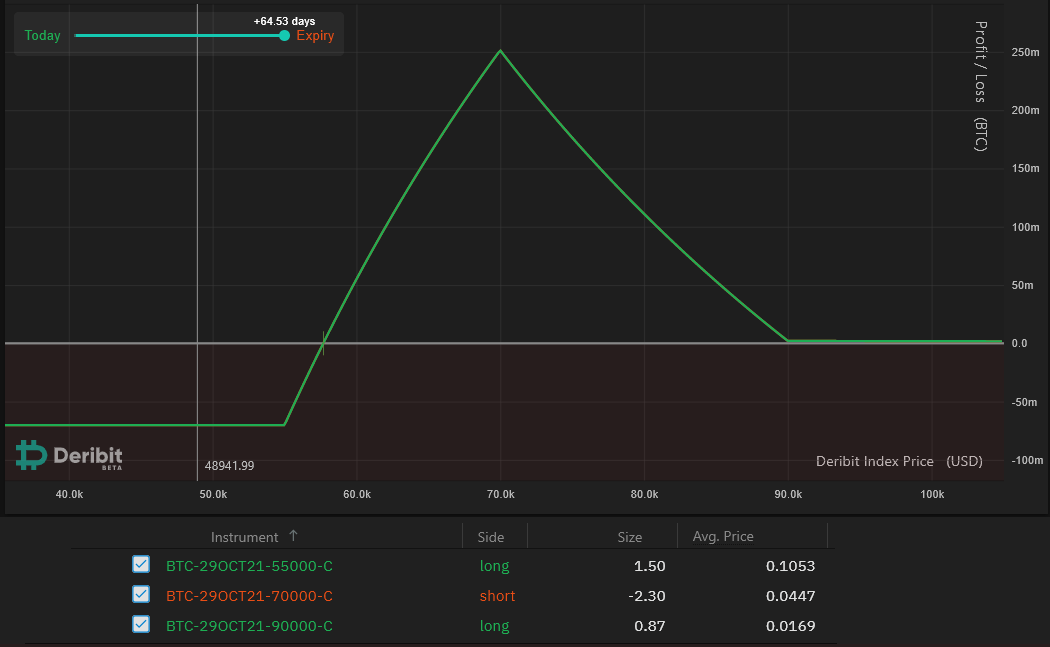

Ниже приведены ожидаемые доходы с использованием биткойн-опционов до истечения срока 29 октября, но эту методологию также можно применить с использованием других временных рамок. Стоимость будет варьироваться, но общая эффективность не пострадает.

Этот опцион колл дает покупателю право приобрести актив, но продавец контракта получает (потенциальный) отрицательный риск. Стратегия «Длинная бабочка» требует открытия короткой позиции с использованием опциона колл на сумму 70 000 долларов США.

Чтобы инициировать исполнение, инвестор покупает 1,5 биткойн-опциона колл со страйком на 55 000 долларов, одновременно продавая 2,3 контракта колл на 70 000 долларов. Чтобы завершить сделку, нужно купить контракты на 0,87 BTC из опционов колл на $ 90 000, чтобы избежать потерь выше такого уровня.

Цена контрактов на производные финансовые инструменты выражается в биткойнах, и цена этой стратегии составляла 48 942 доллара.

Сделка обеспечивает ограниченный спад с возможным выигрышем в 0,25 BTC.

В этой ситуации любой результат от 57 600 долларов (рост на 17,7%) до 90 000 долларов (рост на 83,9%) дает чистую прибыль. Например, повышение цены на 30% до 63 700 долларов дает прирост на 0,135 BTC.

Между тем, максимальный убыток составляет 0,07 BTC, если цена на 29 октября будет ниже 55 000 долларов. Таким образом, привлекательность длинной бабочки - это потенциальная выгода, в 3,5 раза превышающая максимальный убыток.

В целом, эта сделка дает лучший результат соотношения риска и прибыли, чем торговля фьючерсами с использованием заемных средств, особенно с учетом ограниченного недостатка. Это определенно выглядит привлекательной ставкой для тех, кто ожидает одобрения ETF в ближайшие пару месяцев. Единственная необходимая предоплата составляет 0,07 биткойна, чего достаточно, чтобы покрыть максимальный убыток.

Взгляды и мнения, выраженные здесь, принадлежат исключительно автору и не обязательно отражают точку зрения Cointelegraph. Каждое инвестиционное и торговое движение сопряжено с риском. Принимая решение, вам следует провести собственное исследование.

Источник