На этой неделе фондовые рынки начали немного зеленеть, а Биткойн (BTC) отделяется от традиционных рынков, но не в лучшую сторону. Криптовалюта упала на 3%, в то время как индекс фондового рынка Nasdaq Composite вырос на 3,1%.

Данные Министерства торговли США от 27 мая показывают, что уровень личных сбережений упал до 4,4% в апреле, достигнув самого низкого уровня с 2008 года, и криптотрейдеры обеспокоены тем, что ухудшение глобальных макроэкономических условий может усилить отвращение инвесторов к рискованным активам.

Например, Invesco QQQ Trust, американский биржевой фонд технологической компании стоимостью 160 миллиардов долларов, упал на 23% с начала года. Между тем, iShares MSCI China ETF, трекер китайских акций стоимостью 6,1 миллиарда долларов, в 2022 году упал на 20%.

Чтобы получить более четкое представление о том, как позиционируются криптотрейдеры, трейдерам следует анализировать показатели производных биткойнов.

Маржинальные трейдеры становятся более оптимистичными

Маржинальная торговля позволяет инвесторам занимать криптовалюту и использовать свою торговую позицию для потенциального увеличения прибыли. Например, можно купить криптовалюту, взяв взаймы Tether (USDT), чтобы увеличить риск.

Биткойн-заемщики могут продавать криптовалюту только в том случае, если они делают ставку на снижение ее цены, и, в отличие от фьючерсных контрактов, баланс между маржинальными лонгами и шортами не всегда совпадает.

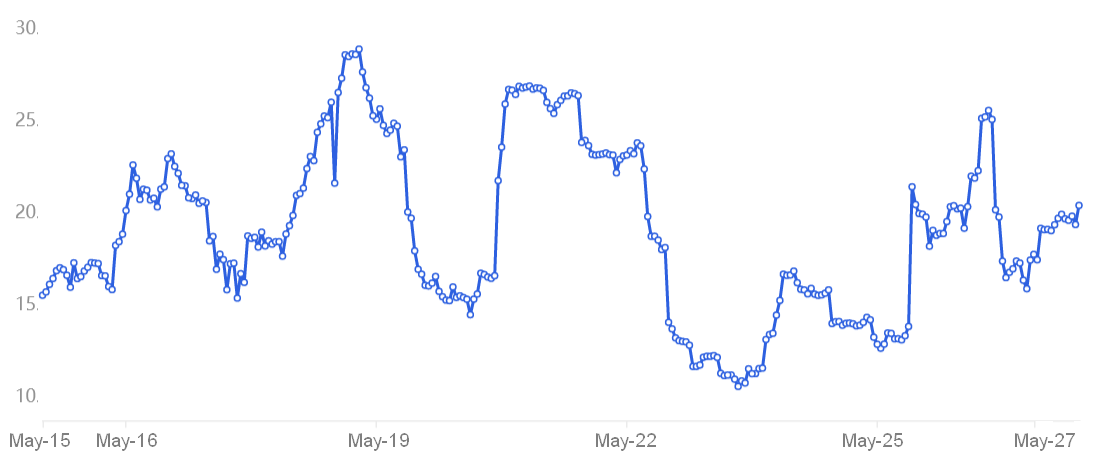

На приведенном выше графике показано, что в последнее время трейдеры брали в долг больше USD Tether, поскольку соотношение увеличилось с 13 25 мая до текущих 20. Чем выше показатель, тем увереннее профессиональные трейдеры оценивают цену биткойна.

Стоит отметить, что коэффициент маржинального кредитования 29, достигнутый 18 мая, был самым высоким уровнем более чем за шесть месяцев и отражал бычьи настроения. С другой стороны, соотношение маржинального кредитования USDT/BTC ниже 5 обычно является медвежьим признаком.

Рынки опционов вошли в «крайний страх»

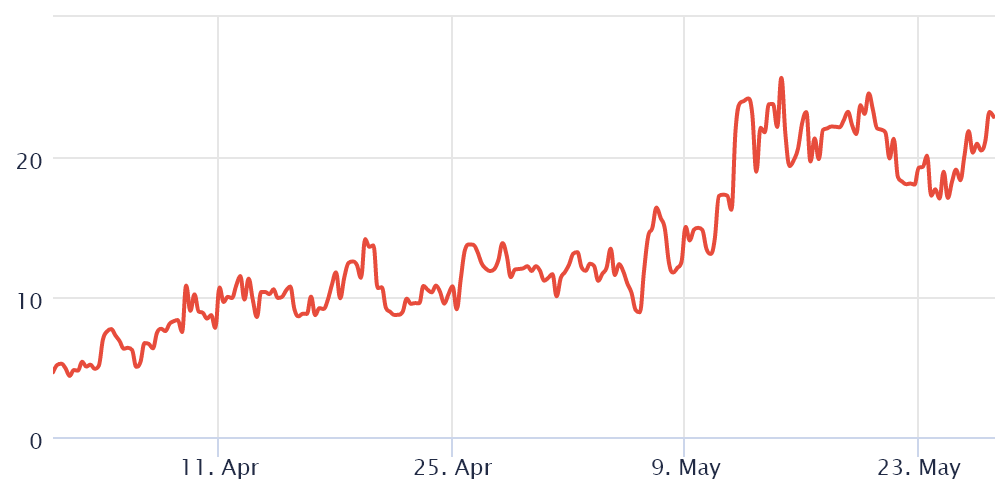

Чтобы исключить внешние факторы, характерные для маржинальных рынков, трейдеры также должны анализировать цены на биткойн-опционы. Перекос дельты 25% сравнивает аналогичные опционы колл (покупка) и пут (продажа). Метрика станет положительной, когда преобладает страх, потому что премия защитного опциона пут выше, чем опционы колл с аналогичным риском.

Противоположное происходит, когда преобладает жадность, в результате чего индикатор перекоса дельты 25% смещается в отрицательную область. Короче говоря, если трейдеры опасаются обвала цен на биткойны, индикатор перекоса поднимется выше 8%. С другой стороны, генерализованное возбуждение отражает отрицательную 8%-ную асимметрию.

Индикатор перекоса 25% был выше 16% с 11 мая, что указывает на крайне несбалансированную ситуацию, поскольку рыночные рынки и профессиональные трейдеры не желают брать на себя риски снижения цен.

Что еще более важно, недавний пик в 25,6% 14 мая был самым высоким перекосом в 25% в истории Биткойна. В настоящее время на рынках опционов BTC наблюдается сильное медвежье настроение.

Объяснение двойственности между маржей и опционами

Потенциальным объяснением разногласий между маржинальными трейдерами BTC и ценообразованием опционов мог быть обвал Terra USD (UST) 10 мая. Маркет-мейкеры и арбитражные бюро могли понести большие убытки, поскольку стейблкоин потерял свою привязку, что, как следствие, снизило их склонность к риску. для опционов BTC.

Более того, по данным Loanscan.io, стоимость заимствования Tether в долларах США снизилась до 3% в год на Aave и Compound. Это означает, что трейдеры воспользуются преимуществами этой недорогой стратегии кредитного плеча, тем самым увеличив коэффициент маржинального кредитования USDT/BTC.

Невозможно предсказать, что заставит Биткойн положить конец текущему медвежьему тренду, поэтому доступ к дешевому финансированию не гарантирует положительного движения цены.

Взгляды и мнения, выраженные здесь, принадлежат исключительно автору и не обязательно отражают точку зрения Cointelegraph. Каждое инвестиционное и торговое движение сопряжено с риском. Вы должны провести собственное исследование при принятии решения.

Источник