Финансовые СМИ часто отмечают связь биткоина (BTC) с большими технологиями. "Биткойн торгуется как технологическая акция" - это распространенный нарратив наряду с тем, что BTC часто имеет острую обратную зависимость от доллара США.

Но являются ли эти корреляции незыблемыми, и могут ли они быть полезны для прогнозирования будущих движений цен? Рассмотрим несколько отчетов, в которых анализируется связь между биткойном и различными видами активов.

Исторические корреляции биткойнов различаются по временным интервалам

В отчете, опубликованном в октябре 2022 года Многопрофильным институтом цифровых изданий, сделан ряд ключевых выводов относительно корреляции биткоина с традиционными финансовыми активами, в том числе:

- Крайняя волатильность рынка биткойнов означает, что долгосрочные корреляции сильнее краткосрочных;

- Положительная связь между биткойном и рисковыми активами усиливается во время экстремальных потрясений", таких как COVID-19;

- Биткойн может положительно коррелировать с рисковыми активами и отрицательно - с долларом США;

- Биткойн может служить хеджем против доллара США.

Хотя некоторые из этих пунктов можно опровергнуть более свежими данными о ценах за последние 9-10 месяцев, например, значительным снижением волатильности, тем не менее, изучив их, можно извлечь определенную пользу. Кроме того, другие исследователи более глубоко изучили связь конкретных активов с биткойном в определенные временные периоды.

Криптовалютные запасы

Несколько акций, связанных с криптовалютами, коррелируют с биткоином сильнее, чем любые другие активы на рынке. 90-дневный коэффициент корреляции для BTC/MSTR, BTC/COIN и BTC/RIOT в течение последних нескольких месяцев оставался близким к 1. Символы "BTC/xxxx" указывают на коэффициент корреляции каждого актива по отношению к биткойну.

Для MSTR коэффициент не опускался ниже 0,68 с сентября 2022 года. Коэффициент для RIOT упал примерно до 0,75 в июне 2023 года, а COIN в мае-июне некоторое время находился вблизи 0.

Все эти акции до сих пор опережали биткоин в этом году, но при этом демонстрировали большую волатильность. Возможно, инвесторы используют эти активы в качестве прокси для биткойна, который нельзя купить через брокерский счет.

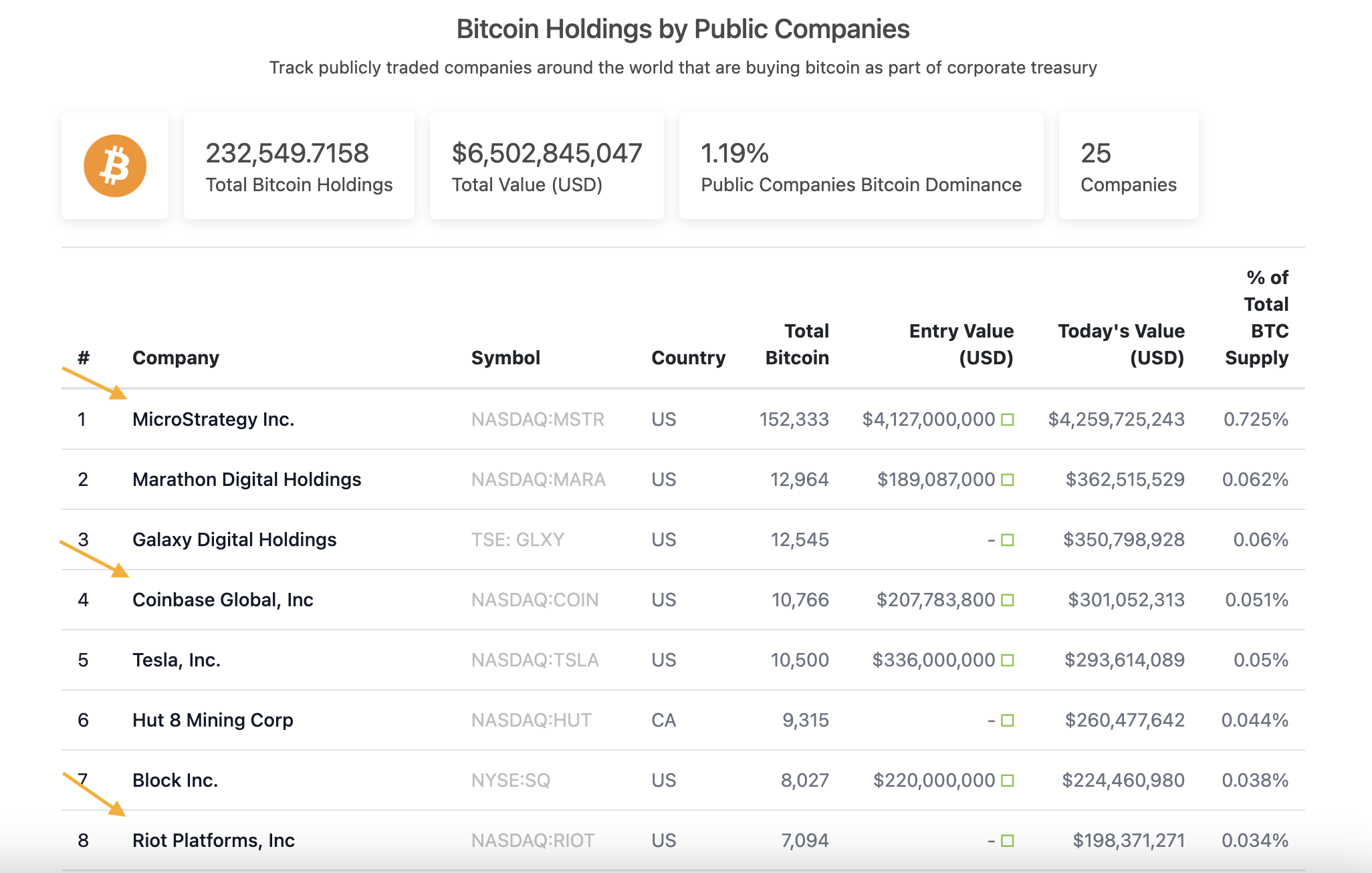

Одна из причин столь тесной корреляции этих трех акций с биткойном связана с балансом соответствующих компаний. Все они имеют значительные запасы биткойнов.

Как видно из приведенной ниже таблицы, MSTR владеет наибольшим количеством акций среди всех публичных компаний - 152 333 биткойна. COIN занимает 4-е место с 10 766 биткойнами, а RIOT - 8-е место с 7 094 биткойнами.

Драгоценные металлы

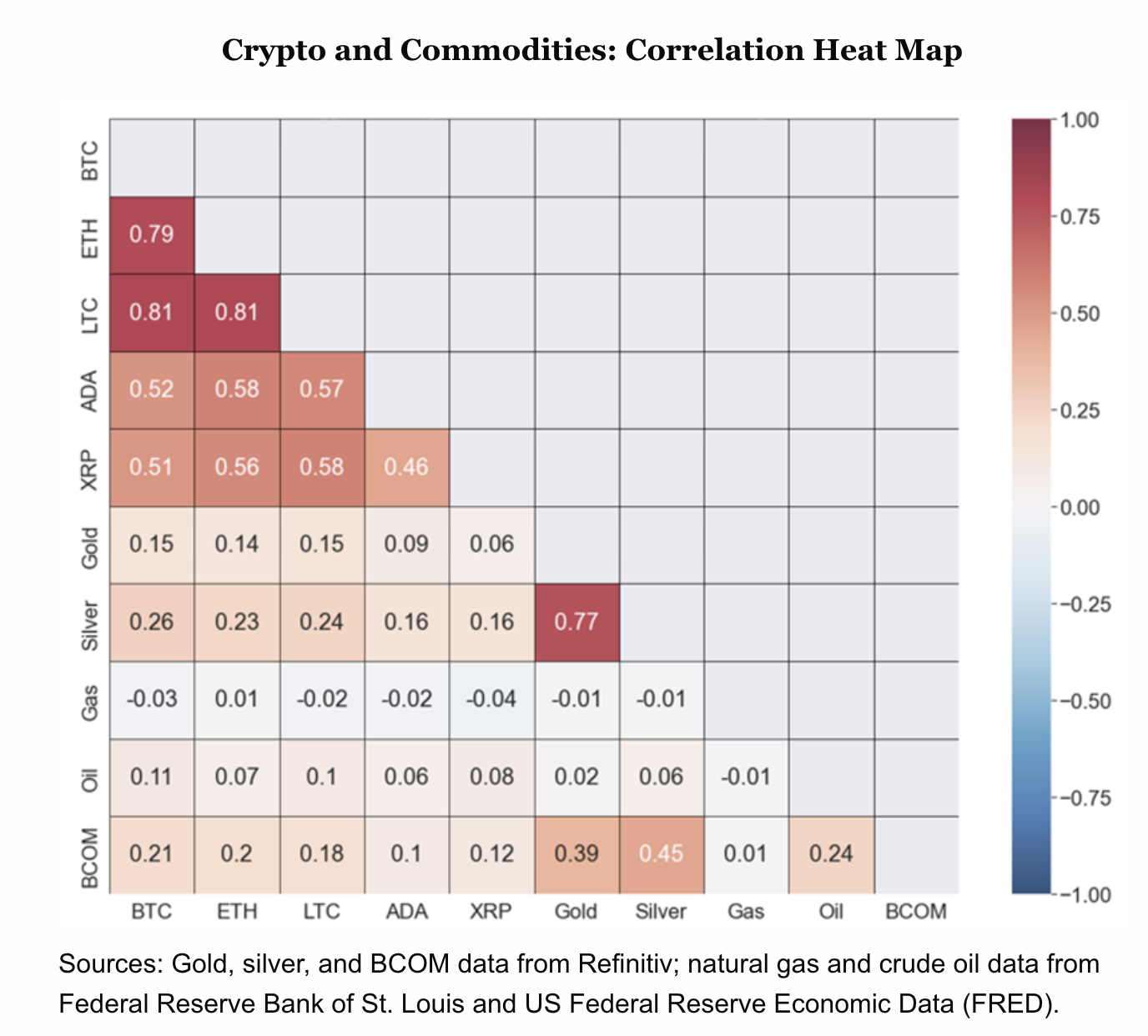

Если говорить о корреляции с сырьевыми товарами и, в частности, с драгоценными металлами, то серебро опережает золото в зеркальном отражении движения цены биткоина с 2019 года.

Отчет Джордана Дойла и Урава Сони из Института CFA "Как криптовалюты коррелируют с традиционными классами активов?", опубликованный в ноябре 2022 года, пролил свет на наиболее коррелирующие с биткоином активы.

Согласно отчету, серебро является товаром, наиболее тесно связанным с биткойном в период с октября 2019 года по октябрь 2022 года, коэффициент корреляции составляет 0,26. Для сравнения, коэффициент корреляции золота составил всего 0,15, что, возможно, связано с большей волатильностью серебра.

В отчете отмечается:

Наиболее высокая корреляция наблюдается у серебра, достигая 0,26 для серебра и биткоина. Биткойн, так называемое цифровое золото, демонстрирует лишь слабую корреляцию с драгоценным металлом.

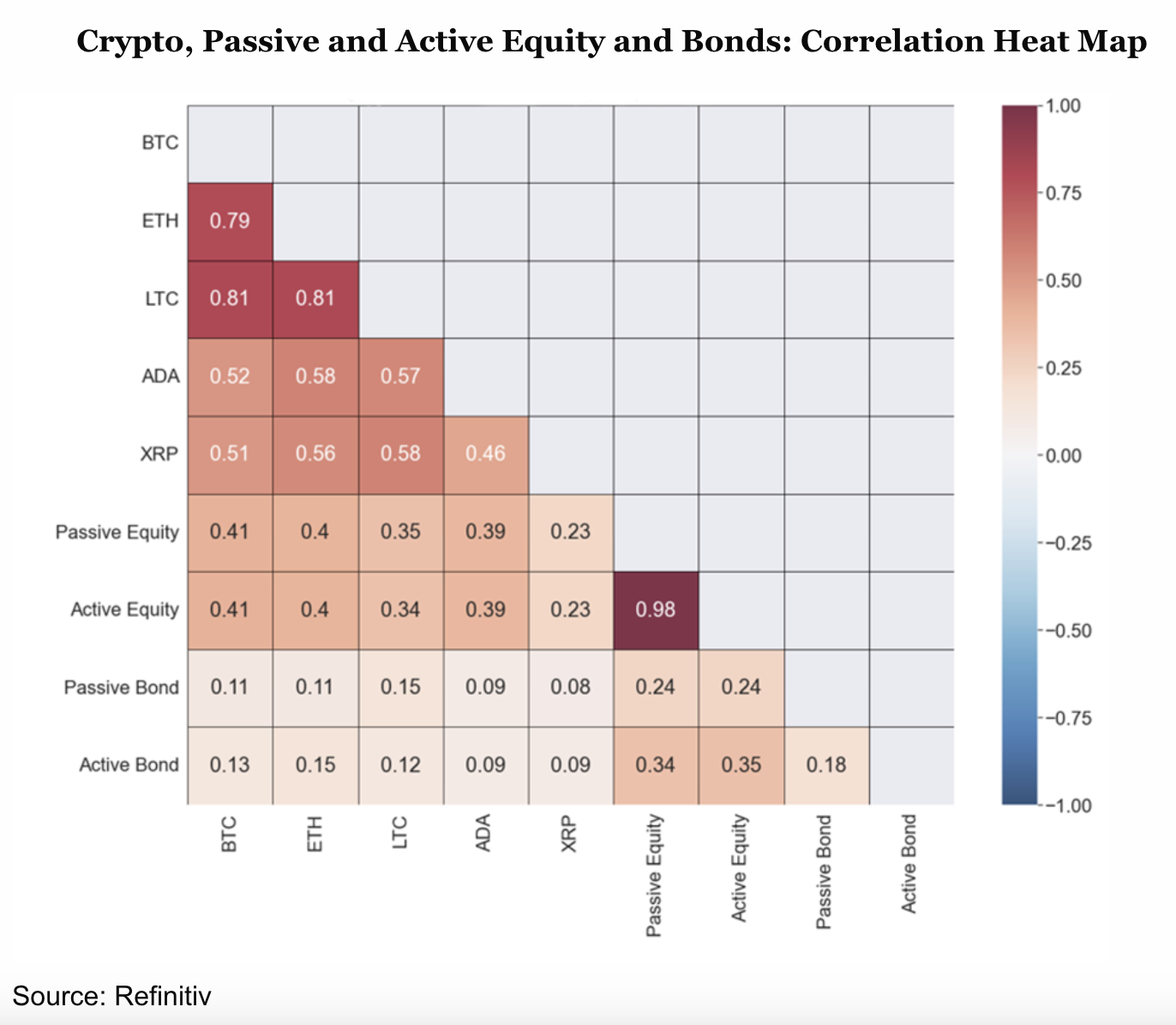

Пассивные и активные фонды акций и облигаций

Если говорить об акциях в целом и их корреляции с биткойном, то наиболее распространенным способом сравнения является рассмотрение индекса или ETF. Это позволяет получить общее представление о классе активов в целом, а не зацикливаться на одной конкретной акции, на которую может оказывать влияние любое количество факторов.

Как и следовало ожидать, фонды роста в большей степени коррелируют с криптовалютами, что, вероятно, связано с их более спекулятивным характером. Примечательно, что:

"Фонды роста" демонстрируют более сильную корреляцию с криптовалютами, чем "стоимостные" фонды. Например, коэффициент корреляции между фондами роста с малой капитализацией и биткоином составляет 0,41 по сравнению с 0,35 для фондов стоимости с малой капитализацией и биткоином".

Другими словами, криптовалютные рынки в целом "слабо чувствительны к динамике процентных ставок", которая, по крайней мере частично, была ответственна за широкую просадку в акциях в течение 2022 года.

Наконец, облигации практически никак не связаны с биткойном. Пассивные фонды облигаций показали корреляцию всего 0,11, в то время как активные фонды облигаций были всего на два базисных пункта выше - 0,13. Все данные приведены для временного интервала с октября 2019 года по октябрь 2022 года.

Корреляции биткойнов - это не хрустальный шар

В связи с большими колебаниями цены биткоина все корреляции могут измениться в одно мгновение. Тем не менее, использованные здесь данные дают точное представление о том, какие активы наиболее тесно коррелировали с биткойном в последнее время.

Вполне вероятно, что акции, ориентированные на криптовалюты, будут и дальше иметь сильную корреляцию, обусловленную наличием в них биткоинов, в то время как корреляция с сырьевыми товарами и фондами акций может быстро сменить курс в будущем.

Источник