Рынки криптовалюты торгуются в пределах необычайно жесткого диапазона 5% с 17 марта, так как противоречивые силы продолжают оказывать давление на сектор. Следовательно, за последние 7 дней общая рыночная капитализация выросла на 3,8%, что было обусловлено главным образом биткойнами (BTC) на 3,6% повышения цен и рост эфиров (ETH) на 5%.

27 марта Комиссия по торговле товарными фьючерсами подала в суд на Binance и Changpeng "CZ" Zhao за то, что якобы нарушил правила торговли и деривативов, повышая неопределенность регулирования. Согласно иску, Binance предоставил доступ к рычагу для клиентов, торгующих на рынках и фьючерсах.

Объявление было сделано всего через пять дней после того, как Coinbase получила уведомление об Уэллсе от Комиссии по ценным бумагам и биржам США (SEC), которая могла нацелиться на программу по стационарной программе бирж, перечисленные цифровые активы, услуги Wallet и Coinbase Prime.

Аналогичные действия произошли за пределами США, после того, как Агентство по финансовым услугам Японского (FSA) 31 марта объявили о том, что несколько иностранных бирж криптовалют, включая Binance, Bybit, Mexc Global и Bitget, работали в стране без надлежащей регистрации, в нарушение законов страны.

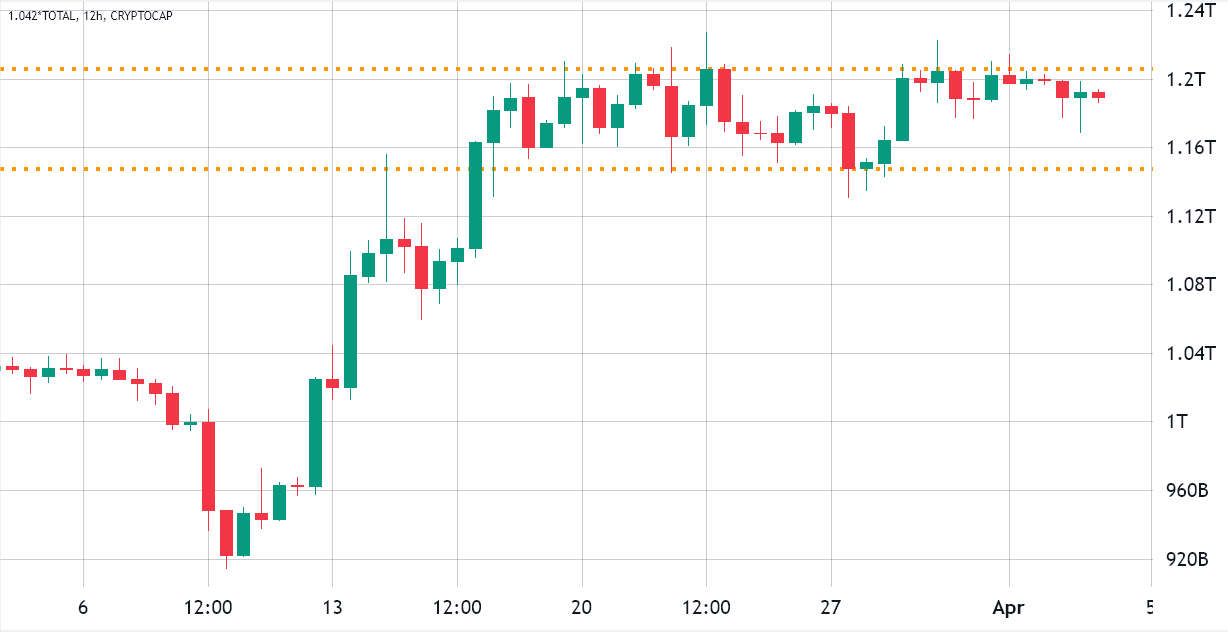

Тенденция латерализации, которая началась в середине марта, неоднократно проверяла поддержку рыночной капитализации рынка криптографии в размере 1,14 триллиона долларов. Движение предполагает, что инвесторы не решаются делать новые ставки до тех пор, пока не будет получено больше информации о судебных процессах против Binance и Coinbase.

Рынки риска выиграли от инфляционного давления

Глобальный банковский кризис заставил Федеральную резервную резерв использовать две различные программы кредитования. В результате швейцарский национальный банк предоставил ликвидность более 100 миллиардов долларов для поглощения воздействия Credit Suisse и его последующей продажи UBS. Акции и товары выиграли, поскольку традиционные финансовые инвесторы ищут альтернативы для защиты от инфляции.

Акции и товары выиграли, поскольку традиционные финансовые инвесторы ищут альтернативы для защиты от инфляции. С 15 марта индекс S & P 500 вырос на 6,6%, золото выросло на 4,6%, а цены на нефть выросли на 18,6%. В результате существуют убедительные аргументы как для тенденции к восходящей, так и вниз в боковом канале, которая в настоящее время ограничивает общую капитализацию крипторов в 1,2 триллиона долларов.

Деривативы показывают смешанные тенденции, но не пользуются чрезмерными рычагами

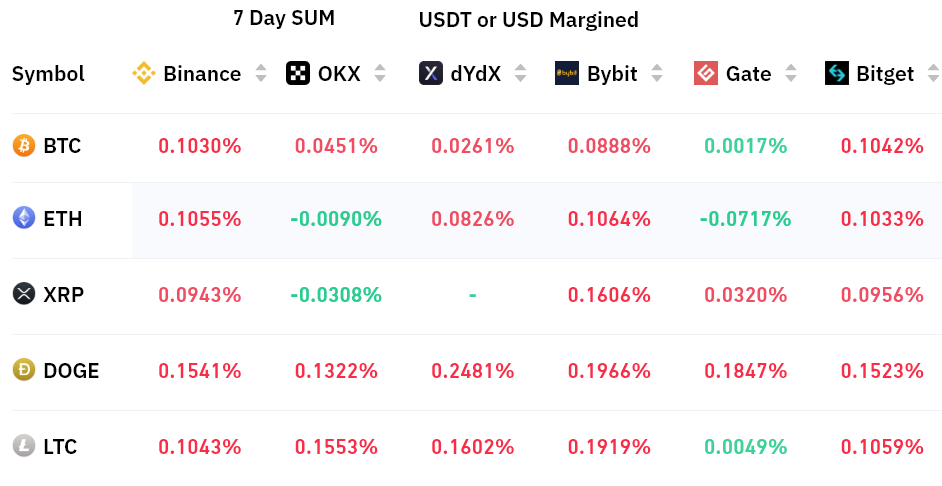

Вечные контракты, также известные как обратные свопы, имеют встроенную ставку, которая обычно взимается каждые восемь часов. Обмены используют эту плату, чтобы избежать дисбаланса риска обмена.

Положительный уровень финансирования указывает на то, что длинные (покупатели) требуют больше рычагов. Тем не менее, противоположная ситуация возникает, когда шорты (продавцы) требуют дополнительного левереджа, что приводит к тому, что уровень финансирования станет отрицательным.

Семидневная ставка финансирования для биткойнов и эфира была нейтральной, что указывало на сбалансированный спрос от длинных долгов (покупателей) и шортов (продавцов) с использованием постоянных фьючерсных контрактов.

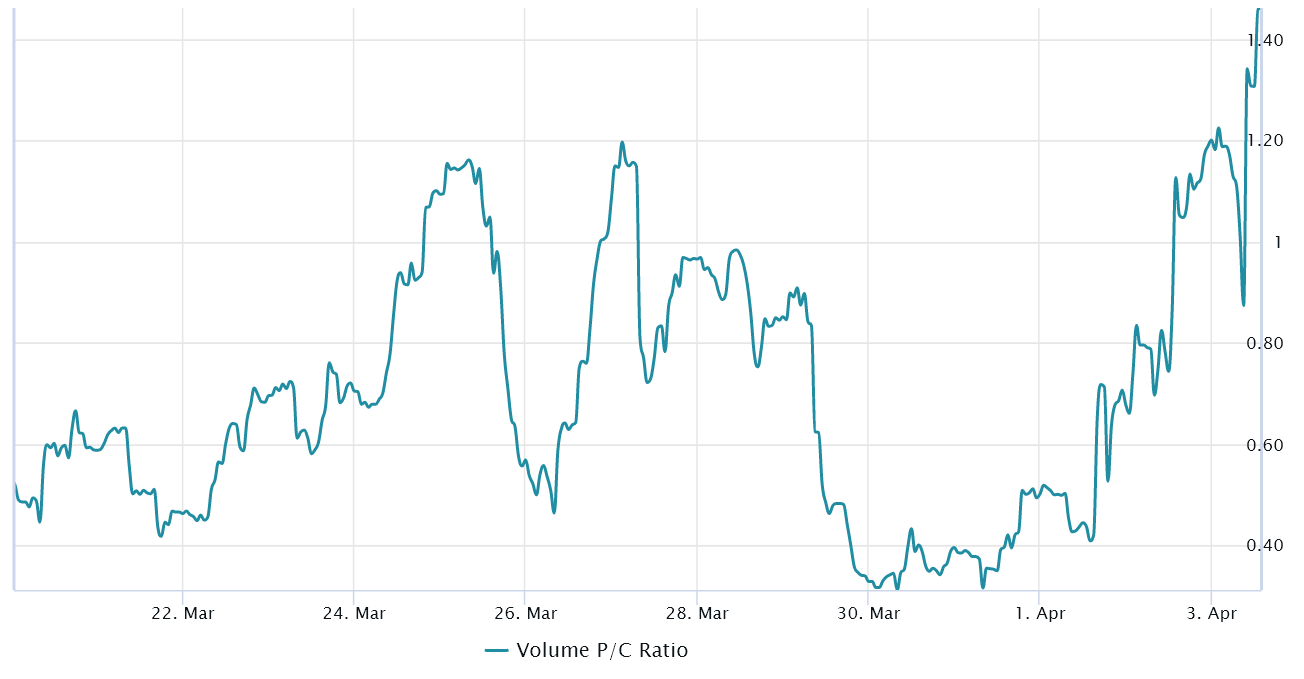

Трейдеры могут оценить настроение рынков, измеряя, проходит ли больше действий через варианты Call (Buy) или положить (продавать) варианты. Вообще говоря, варианты вызовов используются для бычьи стратегии, тогда как варианты пута предназначены для медвежьей.

Коэффициент размещения 0,70 указывает на то, что варианты ставит открытые проценты отстают от более оптимистических вызовов и, следовательно, являются оптимистическими. Напротив, индикатор 1,40 предполагает варианты, которые можно считать медведенными.

Коэффициент установки на вызов для объема опционов в биткойнах увеличился до самого высокого уровня с 9 марта, что указывает на избыток спроса на получение нейтральных пут. Это обратное из того, что произошло 1 апреля, когда варианты вызовов были в более высоком спросе.

Трейдеры оценивают низкие шансы на перерыв выше 1,2 трлн.

Рынок оценивает более высокие шансы на недостаток на рынке деривативов. Однако, учитывая сбалансированный спрос на фьючерсных рынках, трейдеры не решаются делать дополнительные ставки, пока действия регулирующих органов не станут более четкими. Неясно, сможет ли общая рыночная капитализация преодолеть барьер в 1,2 триллиона долларов, но профессиональные торговцы в настоящее время не делают ставки на это.

С точки зрения рынка производных, трейдеры ценят более высокие шансы на недостаток. Однако, учитывая сбалансированный спрос на фьючерсных рынках, инвесторам неудобно делать дальнейшие ставки, пока не появится более четкая картина действий регулирующих органов.

Существует неопределенность в отношении того, сможет ли общая рыночная капитализация превзойти барьер в 1,2 триллиона долларов, но профессиональные трейдеры в настоящее время не делают ставки на этот результат.

Источник