«Не борись с трендом» - это старая поговорка на рынках, есть и другие варианты фразы, например, «никогда не лови падающий нож». Суть в том, что трейдеры не должны пытаться предвидеть разворот тренда или, что еще хуже, пытаться улучшить свою среднюю цену, теряя при этом деньги.

На самом деле не имеет значения, торгуете ли вы фьючерсами на сою, серебром, акциями или криптовалютами. Рынки обычно движутся циклами, которые могут длиться от нескольких дней до пары лет. В случае с биткойнами (BTC) трудно кому-либо оправдать бычий прогноз, глядя на диаграмму ниже.

За последние 25 дней все попытки прорвать нисходящий канал были резко прерваны. Любопытно, что тенденция указывает на то, что к середине октября, что является крайним сроком для решения Комиссии по ценным бумагам и биржам США по ProShares Bitcoin ETF (18 октября) и Invesco Bitcoin ETF (19 октября).

Согласно еженедельному отчету CoinShares, недавнее изменение цен побудило институциональных инвесторов начать приток инвестиций шестую неделю подряд. В период с 20 по 24 сентября приток инвестиций составил почти 100 миллионов долларов.

Опытные трейдеры утверждают, что Биткойну необходимо вернуть поддержку в размере 43 600 долларов, чтобы возобновился бычий тренд. Между тем, данные о цепочке указывают на сильное накопление, поскольку преобладающим является падение предложения на биржах.

Бессрочные фьючерсы показывают трейдеров, нейтральных к медвежьим

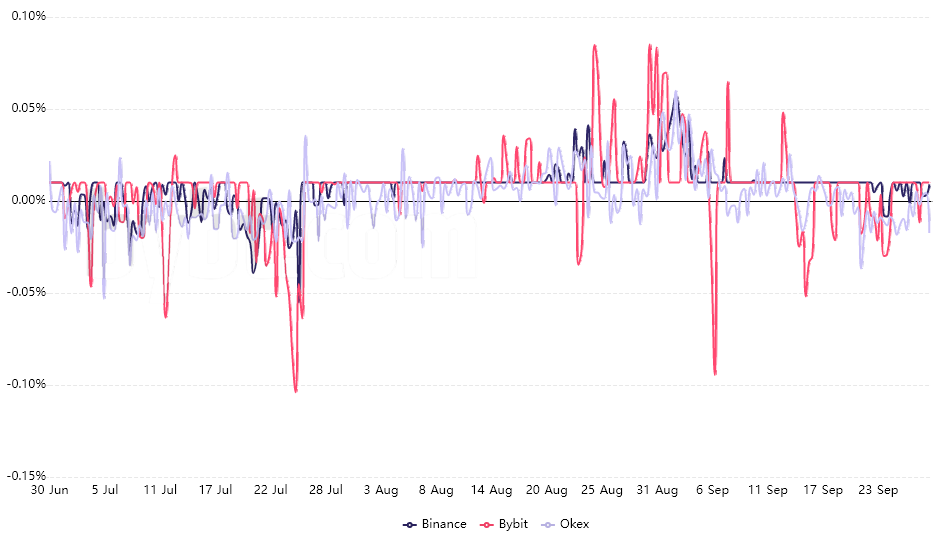

Чтобы оценить настроения инвесторов, следует проанализировать уровень финансирования по бессрочным контрактам, поскольку это инструменты, предпочитаемые розничными трейдерами. В отличие от ежемесячных контрактов, бессрочные фьючерсы (обратные свопы) торгуются по очень той же цене, что и обычные спотовые биржи.

Ставка финансирования автоматически взимается каждые восемь часов с длинных позиций (покупателей), когда требуется большее кредитное плечо. Однако, когда ситуация меняется на противоположную, и короткие позиции (продавцы) используют чрезмерное кредитное плечо, ставка финансирования становится отрицательной, и они становятся теми, кто платит комиссию.

Нейтральная ситуация предполагает, что длинные позиции с кредитным плечом уплачивают небольшую комиссию, колеблющуюся от 0% до 0,03% за 8-часовой период, что эквивалентно 0,6% в неделю. Тем не менее, приведенный выше график показывает слегка медвежий тренд с 13 сентября, когда ставка финансирования в последний раз превышала пороговое значение 0,03%.

Соотношение опционов на продажу благоприятно для быков, но тенденция изменилась.

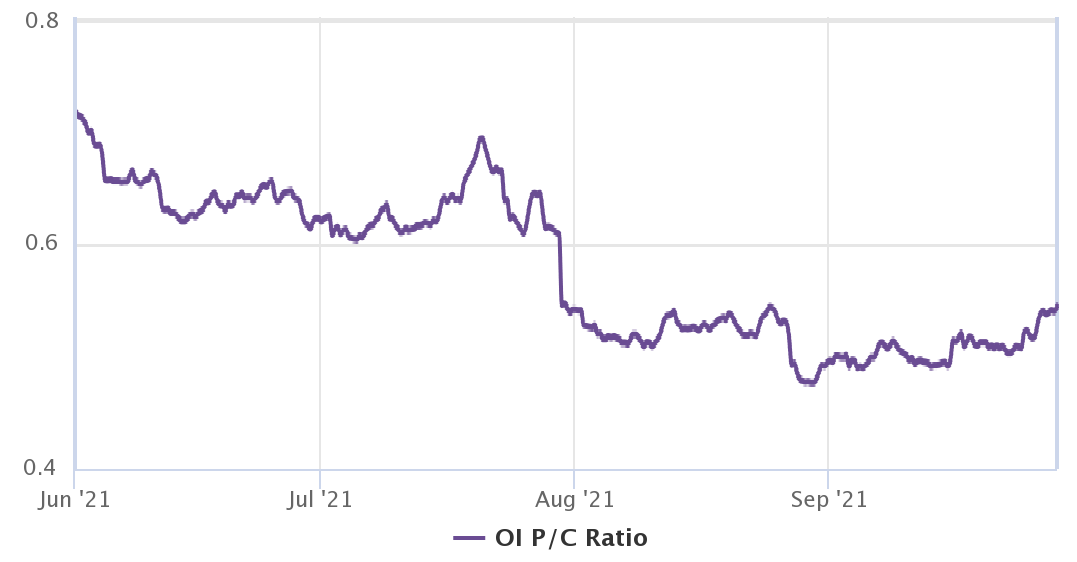

В отличие от фьючерсных контрактов, опционы делятся на два сегмента. Опционы колл (покупка) позволяют покупателю приобретать биткойны по фиксированной цене на дату истечения срока действия. Как правило, они используются либо в нейтральных арбитражных сделках, либо в бычьих стратегиях.

Между тем, опционы пут (продажа) обычно используются для защиты от отрицательных колебаний цен.

Чтобы понять, как уравновешиваются эти конкурирующие силы, следует сравнить открытый интерес колл-опционов и пут-опционов.

29 августа индикатор достиг дна 0,47, что отражает защитные путы в 50 000 BTC, сложенные против опционов колл (покупка) на 104 000 BTC. Тем не менее, разрыв сокращается, поскольку использование нейтрально-медвежьих пут-контрактов начало набирать обороты после истечения месячного срока 24 сентября.

Согласно рынкам фьючерсов и опционов на биткойны, может показаться преждевременным называть медвежий период, но последние две недели не показывают абсолютно никаких признаков бычьего настроя со стороны индикаторов деривативов. Похоже, что надежда быков цепляется за крайний срок для ETF, выступая в качестве спускового механизма для разрушения текущей рыночной структуры.

Взгляды и мнения, выраженные здесь, принадлежат исключительно автору и не обязательно отражают точку зрения Cointelegraph. Каждое инвестиционное и торговое движение сопряжено с риском. Принимая решение, вам следует провести собственное исследование.

Источник