Последние 18 дней цена биткойна торгуется между 29 900 и 31 160 долларами, вызывая беспокойство инвесторов, которые ищут объяснения отсутствию четкой тенденции.

После того как в период с 15 по 23 июня ралли на 25,5% привело к достижению биткойном (BTC) самой высокой цены за последние 13 месяцев, можно было бы ожидать, что инвесторы станут более активными и оптимистичными, однако неспособность BTC удержать цены выше 31 000 долларов и нейтральные данные по цепочке и деривативам не подтверждают этот тезис.

Ожидания Bitcoin ETF столкнулись с жесткой регулятивной средой

Текущая ситуация с ценами особенно тревожна в связи с ожиданиями, возникшими после того, как 16 июня крупнейший в мире управляющий фондами Blackrock подал заявку на создание спотового биржевого фонда (ETF) биткоина. Некоторые аналитики прогнозируют, что к концу года цена биткойна достигнет 100 000 долларов, что усугубляет разочарование трейдеров, делающих ставку на дальнейший рост.

Стоит отметить, что в середине апреля инвесторы наблюдали консолидацию цен в районе $30 000, но она продлилась не более недели, и в итоге цена снизилась до $28 000. Это движение объясняет, почему инвесторы не решаются создавать позиции на текущих ценовых уровнях и предпочитают диапазонную торговлю.

Несмотря на первоначальный ажиотаж вокруг возможности одобрения Комиссией по ценным бумагам и биржам США инструмента биткоина для традиционных финансовых рынков, на цены оказывается негативное давление из-за действий регулятора в отношении ведущих бирж, таких как Coinbase и Binance.

Такое сочетание позитивных триггеров и более жесткой регуляторной среды, вероятно, является основной причиной недавнего движения цены биткоина, а анализ данных блокчейна может дать представление об использовании сети.

Активность биткоина на цепочке не показывает значительного роста активности

Когда речь идет об анализе на основе блокчейна, отправной точкой должна быть сетевая активность. Этот анализ должен включать в себя не только торговые и обменные потоки. Криптовалюты были созданы для того, чтобы облегчить свободные транзакции и регистрацию цифровых активов, поэтому количество активных пользователей имеет решающее значение.

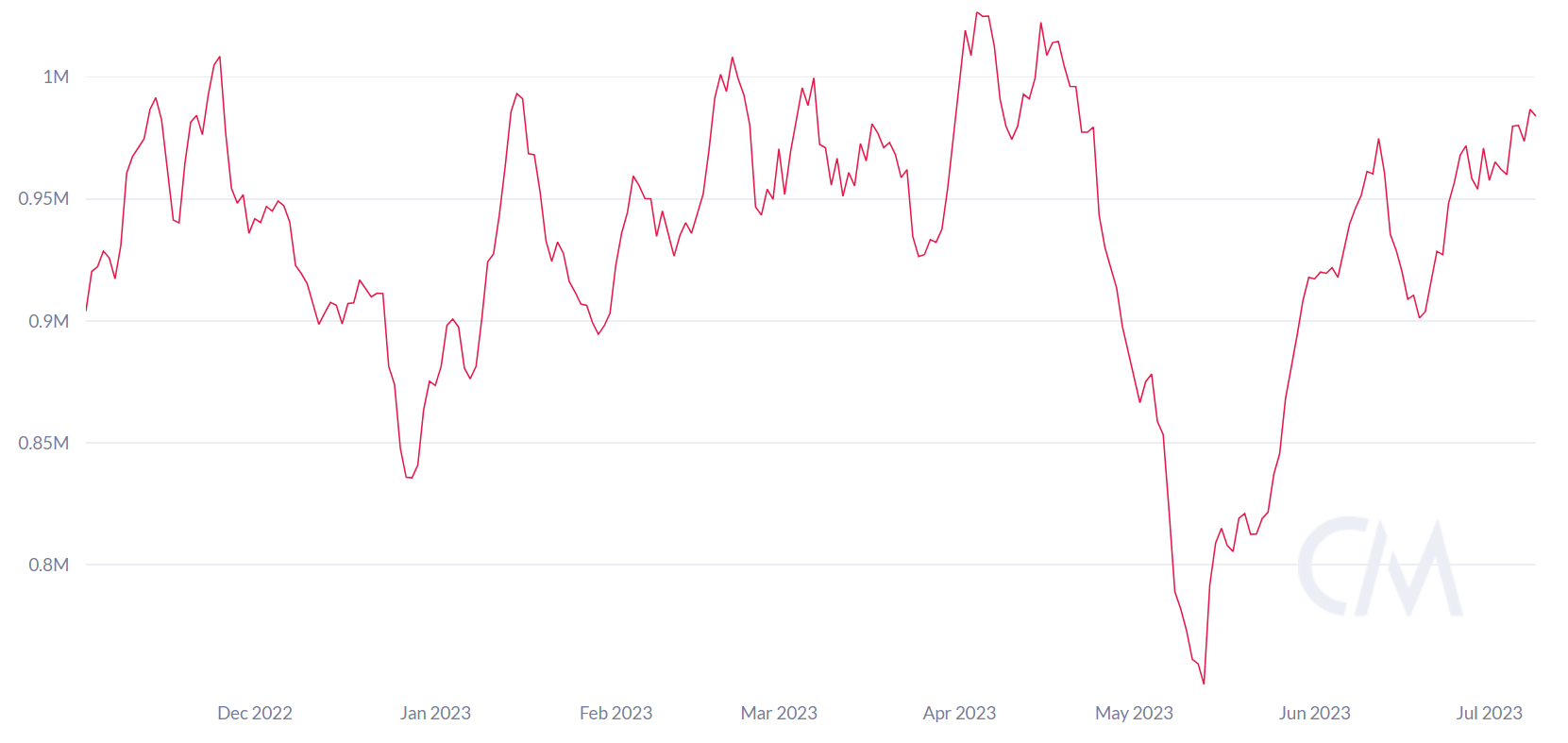

За семь дней активные адреса Bitcoin не смогли превысить 1 млн., достигнув лишь того же уровня, что и три месяца назад. Более того, недавний пик в 1,02 млн. адресов в апреле 2023 года был на 16% ниже исторического максимума в январе 2021 года. Таким образом, данные по цепочке указывают на стагнацию числа активных пользователей в сети Биткойн, если использовать адреса в качестве косвенного показателя.

Можно возразить, что возвращение уровня активных адресов к апрелю 2023 года - это достаточно хорошо, но чтобы оценить спрос со стороны институциональных инвесторов, необходимо проанализировать количество адресов в сети с минимальным значением 100 Bitcoin, что на текущем уровне цен стоит более $3 млн.

При ближайшем рассмотрении становится очевидным, что этот показатель остается неизменным на протяжении последних нескольких месяцев и составляет 15 900 адресов. Это говорит о том, что за этот период не произошло увеличения количества китов, накапливающих Bitcoin.

Учитывая это, а также тот факт, что активные адреса не достигли новых максимумов, внутрицеховые показатели позволяют предположить, что запуск ETF еще не вызвал бычьего импульса.

Ситуация с деривативами на биткойн улучшается, но большинство остается нейтральным

Чтобы убедиться в том, что цена отражает стагнацию сетевой активности, необходимо проанализировать метрики деривативов Bitcoin и измерить спрос на кредитное плечо со стороны профессиональных трейдеров. На нейтральных рынках квартальные фьючерсные контракты на биткоин обычно торгуются с премией от 5 до 10% в годовом исчислении, что называется contango, которое не является уникальным для криптовалютных рынков.

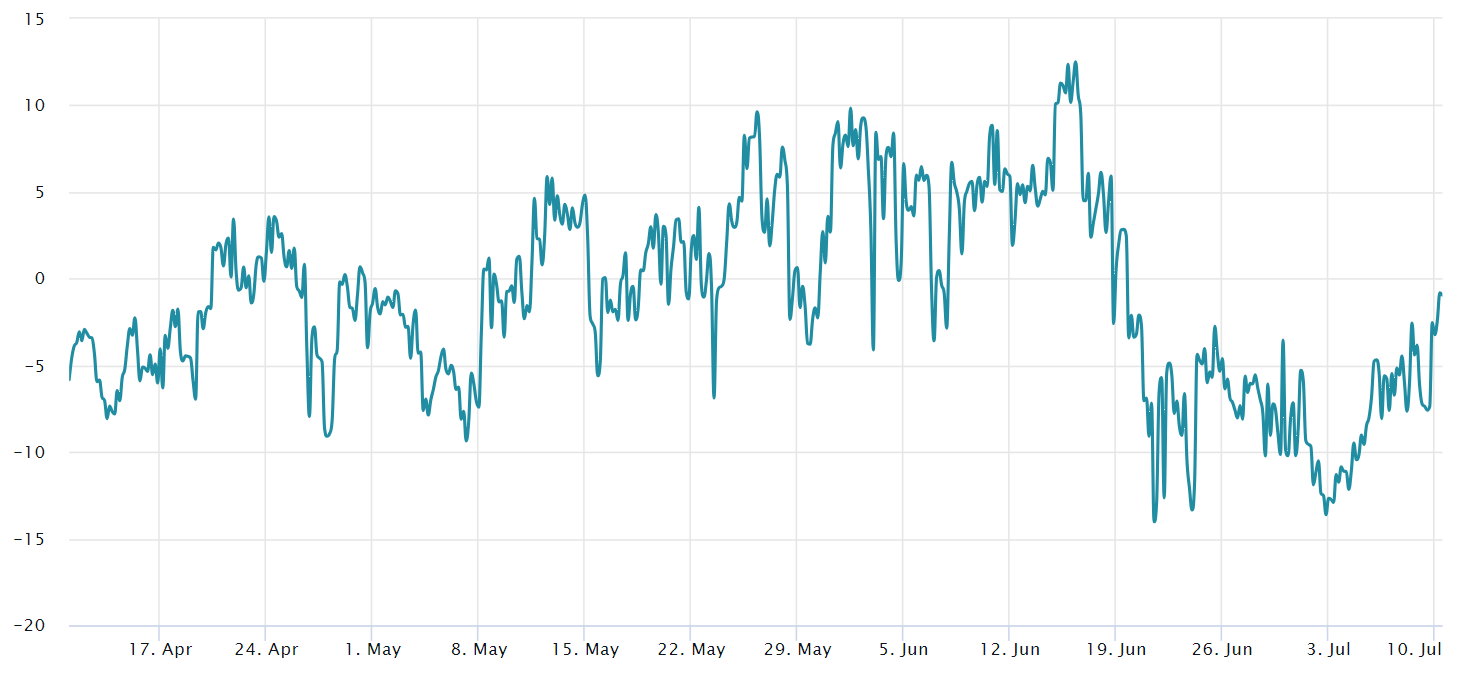

Премия по фьючерсам на биткоин преодолела нейтральный 5%-ный рубеж 26 июня, всего через пять дней после пробития уровня поддержки 30 000 долл. Инвесторам потребовалось целых 18 месяцев, чтобы стать "быками", используя длинные позиции с кредитным плечом, и достичь самой высокой ценовой отметки с июня 2022 года. Это значительно повышает вероятность ликвидаций и панических распродаж, если цена биткойна упадет на 8% за короткий период.

Полезно также взглянуть на рынки опционов, поскольку 25%-ный перекос дельты является показателем того, что арбитражные службы и маркет-мейкеры завышают цены за защиту от роста или падения. По сути, если трейдеры ожидают падения цены биткойна, то показатель перекоса превысит 7%, а в фазах ажиотажа перекос, как правило, отрицательный - 7%.

Однако 25%-ный перекос дельты не смог удержаться на уровне ниже нейтрального порога более четырех дней. Единственный период умеренной бычьей активности, согласно индикатору ценообразования опционов, пришелся на период с 1 по 5 июля. Текущий сбалансированный спрос между опционами колл и защитными опционами пут свидетельствует об отсутствии уверенности у профессиональных трейдеров.

Эти результаты особенно неутешительны, если учесть, что старшие аналитики Bloomberg оценивали вероятность одобрения Bitcoin ETF в 50%. После недавнего роста цены выше 30 000 долл. можно было бы ожидать, что данные по цепочке и деривативам будут отражать больший оптимизм, на который может повлиять то, что цена биткойна на 56% ниже своего исторического максимума, или предстоящие судебные решения против бирж.

В конечном итоге, на данный момент данные по цепочке и производным инструментам не поддерживают "бычий" импульс для дальнейшего роста цен.

Соберите эту статью в качестве NFT, чтобы сохранить этот момент истории и продемонстрировать свою поддержку независимой журналистике в криптопространстве.

Источник