Падение цены Эфира (ETH) не может поколебать долгосрочных держателей, в то время как сектор децентрализованных финансов (DeFi) также предоставляет возможности для инвесторов.

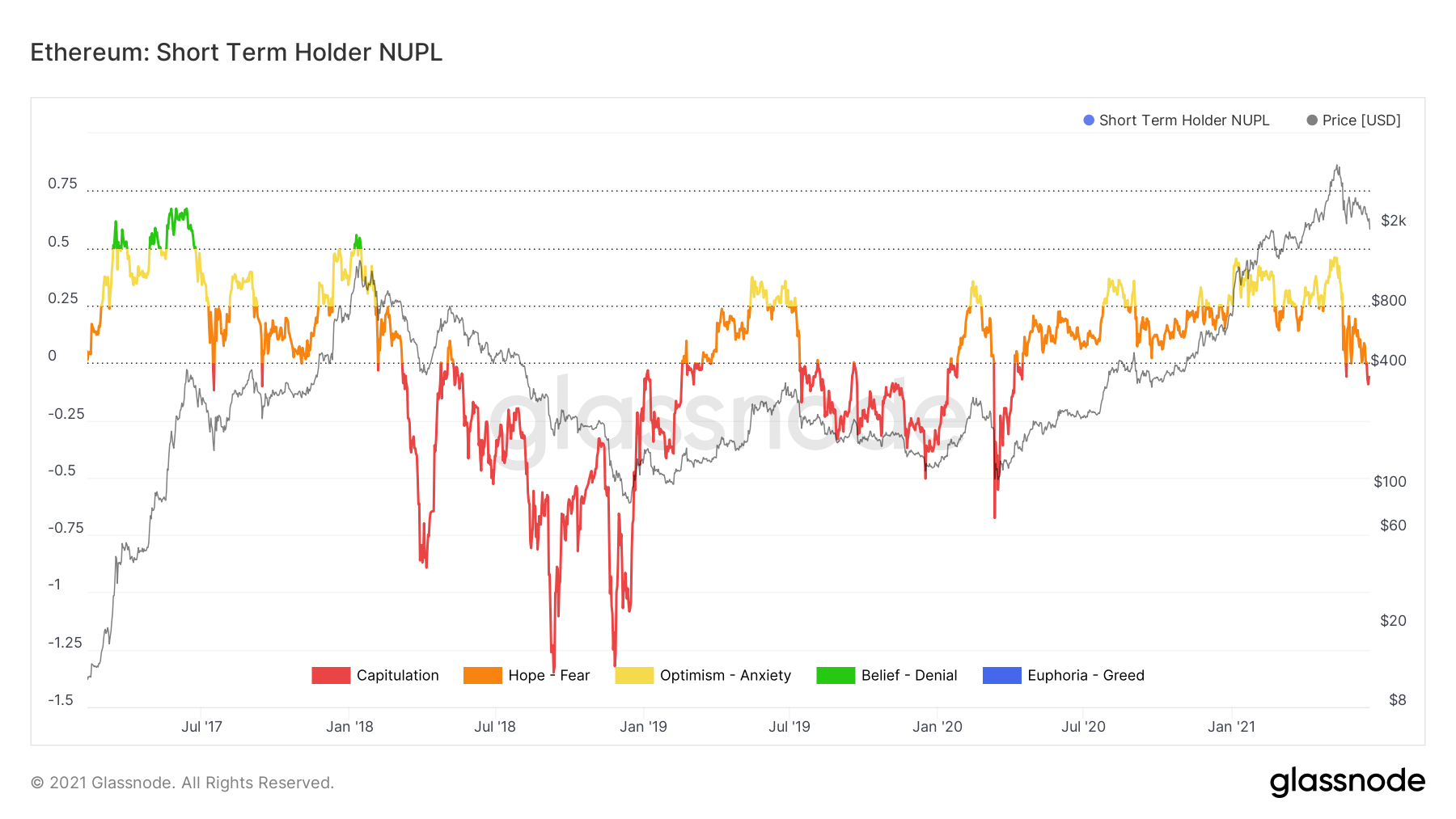

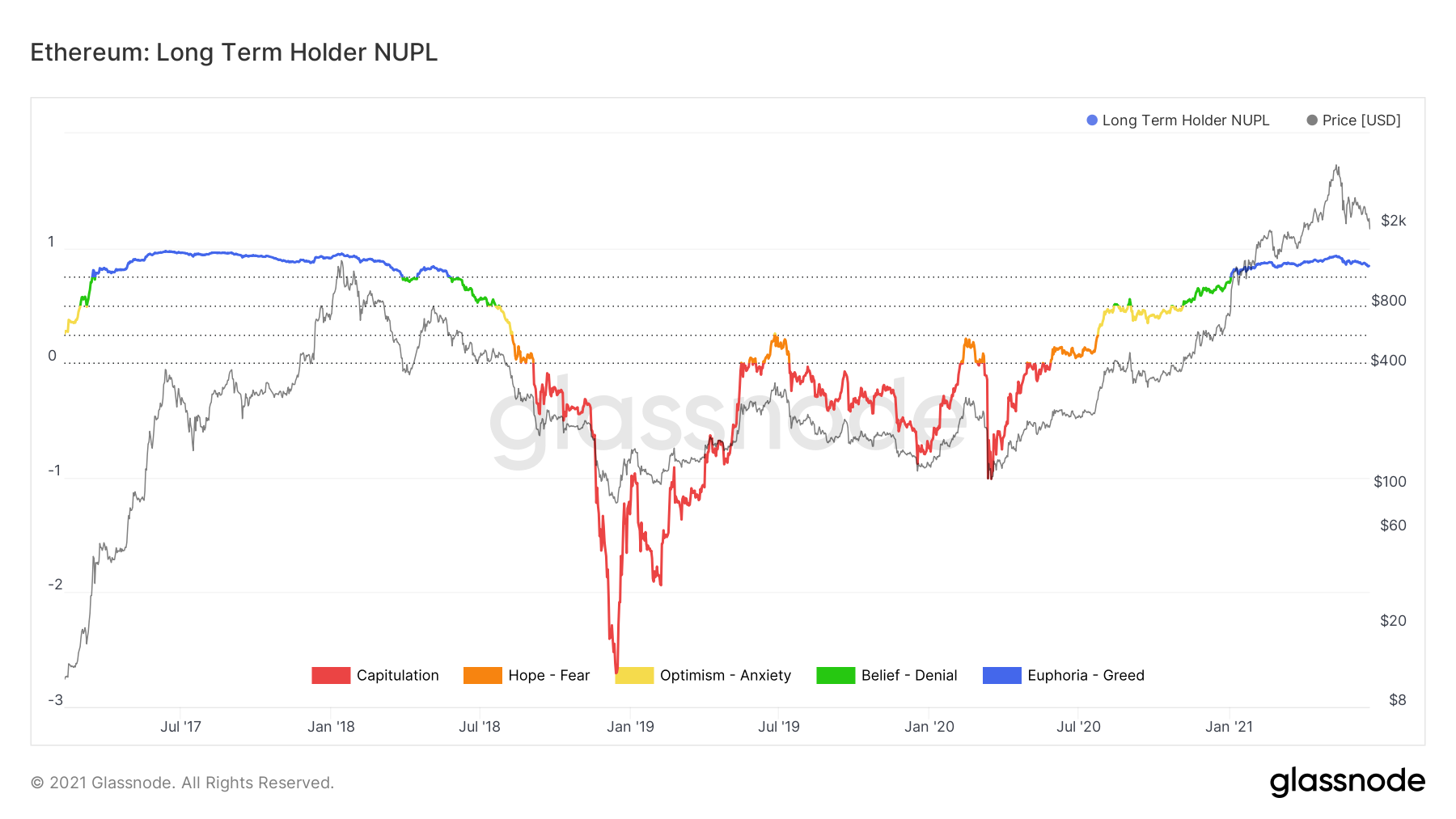

Это следует из нового отчета Glassnode, в котором отмечается, что многие долгосрочные держатели Ethereum (>155 дней) сидят с прибылью, несмотря на 55%-ное падение курса ETH/USD с пикового уровня выше $4 300. Для сравнения, краткосрочные держатели Ethereum (

"После того, как нереализованная прибыль почти достигла 46% от рыночной стоимости, краткосрочные держатели теперь имеют совокупный бумажный убыток в размере -25% от рыночной стоимости", - написал Гласснод. "И наоборот, долгосрочные держатели остаются в прибыли, имея бумажную прибыль в размере около 80% от рыночной стоимости".

Те, кто находится в убытках, имеют более высокую вероятность ликвидации своих запасов ETH, добавляет Glassnode, ссылаясь на свой собственный индикатор STH-NUPL (чистые нереализованные прибыли-убытки краткосрочных держателей), который упал ниже нуля.

Показатель NUPL (чистая нереализованная прибыль/убыток) рассматривает разницу между нереализованной прибылью и нереализованным убытком, чтобы определить, находится ли сеть в целом в настоящее время в состоянии прибыли или убытка.

Glassnode также отметила, что LTH-NUPL, индикатор, измеряющий чистые нереализованные прибыли-убытки долгосрочных держателей, не изменился во время коррекции цен Ethereum вниз. Таким образом, по мнению службы анализа данных, плоский LTH-NUPL свидетельствует о намерении держателей принять на себя риски снижения цен на рынке Ethereum.

DeFi ограничит падение Ethereum?

Последний раз показания LTH-NUPL превышали 1 во время бычьего роста 2017-2018 годов, когда цены Ethereu подскочили на 20 217%. Тем не менее, за мощным движением вверх последовала не менее мощная распродажа - пара EtH/USD стерла почти 95% этих достижений.

Объемные падения показали, что долгосрочные держатели панически продавали свои пакеты ETH после того, как увидели, что их бумажная прибыль исчезла.

Но тогда, в 2018 году, не было сектора DeFi, который мог бы взять эти держатели ETH и вернуть их с годовой доходностью, как государственные облигации. Glassnode отмечает:

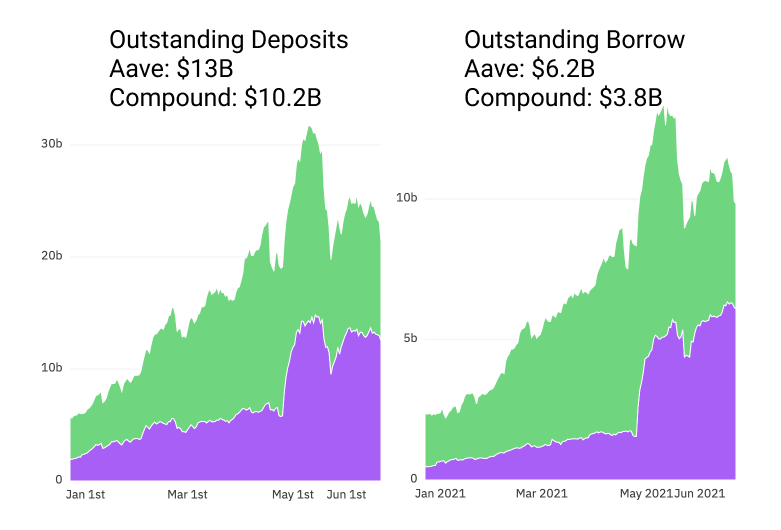

"В отличие от предыдущих времен капитуляции, многие из этих долгосрочных держателей теперь могут разместить свои активы в DeFi. ETH широко размещается в таких кредитных протоколах, как Aave и Compound, где в настоящее время насчитывается более $4B непогашенных депозитов."

Долгосрочные держатели получают возможность брать в долг стейблкоины - токены, привязанные к доллару США, - сохраняя свои ETH в качестве залога по протоколам Aave и Compound. В результате, стратегия позволяет вкладчикам получать привлекательную доходность без риска или спекулировать на ценах на токены.

"Эти держатели могут накапливать токены управления, увеличивать свои балансы стейблкоинов или покупать на больших падениях, сохраняя при этом риск, который они имеют для ETH как долгосрочные кредиторы", - добавляется в отчете Glassnode. "Депозиты и займы в Aave и Compound остаются сильными".

Тем не менее, заимствование нестабильных активов остается более рискованной альтернативой. Например, токены управления упали более чем на 60% по сравнению с пиковыми значениями во время последнего спада. Поэтому участники DeFi, особенно те, кто является долгосрочным держателем Ethereum, ищут возможности для получения доходности без риска, чтобы пережить волатильность на спаде.

Поскольку ликвидность среди платформ DeFi по-прежнему высока - чуть более $100 млрд, согласно данным Glassnode, а держатели Эфира готовы не ликвидировать свои активы, вполне вероятно, что ETH сможет избежать коррекции вниз, подобной 2018 году, в 2021 году.

Источник