К большому огорчению сторонников криптовалюты, призывающих к немедленному массовому внедрению технологии блокчейн, в крипто-экосистеме существует множество «цифровых наземных мин», таких как прорыв коврика и взлом протоколов, которые могут дать новым пользователям возможность потеряться в море. .

Инвестирование - это не только технический анализ и интуиция. За последний год несколько платформ анализа блокчейнов запустили информационные панели с метриками, которые помогают лучше понять основы, поддерживающие криптовалютный проект, или их отсутствие.

Вот три ключевых фактора, которые следует учитывать при оценке того, является ли проект альтернативного финансирования или децентрализованного финансирования (DeFi) надежным вложением.

Проверить сообщество проекта и активность разработчиков

Один из основных способов ознакомиться с проектом - это посмотреть статистику, которая показывает уровень активности пользователей платформы и сообщества разработчиков.

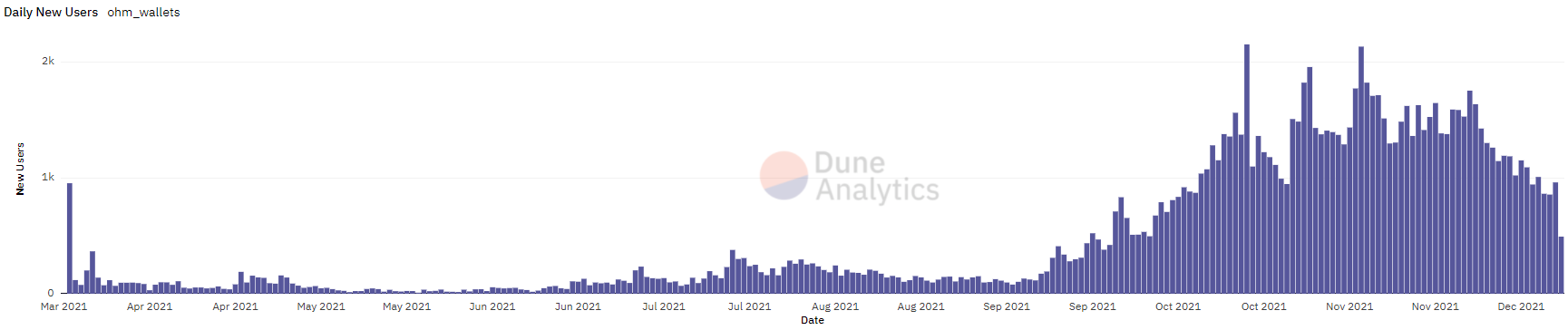

Многие из ведущих протоколов в этой области предлагают аналитику, которая отслеживает рост числа активных пользователей с течением времени. Сетевые информационные панели, такие как Dune Analytics, предлагают более детальное понимание этого показателя, например, следующую диаграмму, показывающую ежедневных новых пользователей по протоколу Olympus.

Другие важные данные, которые следует учитывать при оценке активности сообщества, включают среднее количество активных кошельков за день, неделю и месяц. Инвесторы также должны учитывать количество транзакций и объемы транзакций, совершенных по протоколу, а также показатели социальных сетей, такие как упоминания в Twitter, которые могут помочь в оценке настроений инвесторов по поводу конкретного проекта.

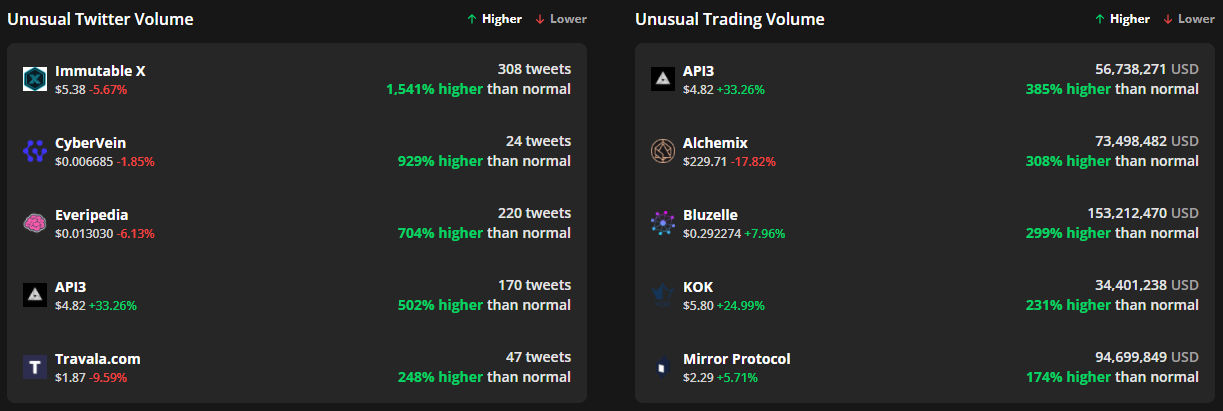

Системы оповещения, такие как Cointelegraph Markets Pro, предоставляют актуальные уведомления в Твиттере проекта с упоминанием объемов и необычных изменений в объеме торгов, которые могут быть ранним признаком того, что криптовалюта становится бычьей или медвежьей.

Что касается разработки проектов и деятельности разработчиков, GitHub был местом, где можно узнать о предстоящих обновлениях, интеграции и о том, где проект находится в его дорожной карте.

Если протокол хвастается, что функции «скоро будут выпущены», но демонстрирует незначительную текущую разработку или отправку коммитов, это может быть признаком того, что нужно держаться подальше, пока деятельность не будет лучше согласована с утверждениями.

С другой стороны, обнаружение незаметного проекта с постоянной активностью разработки и заинтересованной пользовательской базой может быть положительным знаком.

Ищите устойчивый рост общей заблокированной стоимости

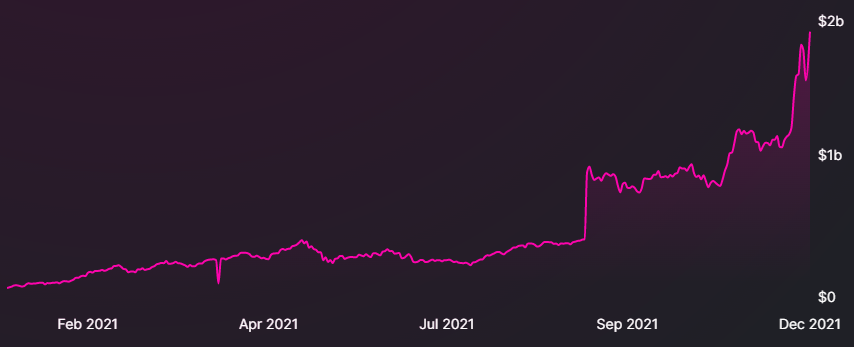

Второй показатель, на который следует обратить внимание при оценке общей силы проекта, - это сумма всех активов, размещенных в протоколе, также известная как общая заблокированная стоимость (TVL).

Например, данные Defi Llama показывают, что общее значение, заблокированное на протоколе DeFi DeFiChain (DFI), в последнее время растет после крупного обновления протокола, при этом TVL достигает новых рекордных максимумов за несколько дней до сих пор в декабре. Это сигнализирует о том, что импульс и интерес к проекту возрастают.

Агрегаторы DeFi, такие как Defi Llama и DappRadar, позволяют пользователям глубже погружаться в данные и просматривать статистику для различных сетей блокчейнов, таких как TVL в сети Ethereum или Binance Smart Chain, а также по отдельным проектам, таким как Curve и Trader Joe.

Протоколы с более высоким TVL, как правило, более безопасны и пользуются доверием сообщества, в то время как проекты, занимающие более низкое место в списке, обычно несут больший риск и имеют менее активные сообщества.

Определите, кто является держателями большинства токенов

Другими факторами, которые следует учитывать, являются преимущества, которые владельцы токенов получают за хранение и активность в сообществе. Инвесторы также должны изучить способ, которым был запущен токен, и кто в настоящее время является доминирующими держателями токенов.

Например, SushiSwap позволяет пользователям размещать собственный токен SUSHI на платформе для получения части генерируемых комиссий за обмен, тогда как Uniswap, ведущая децентрализованная биржа (DEX) в DeFi, в настоящее время не предлагает такой функции.

В то время как другие факторы, такие как объем торгов и ежедневные пользователи, сделали Uniswap законной инвестицией для многих держателей, некоторые трейдеры предпочитают держать SUSHI из-за его модели распределения доходов и возможностей мультичейн-трейдинга.

С другой стороны, следует проявлять осторожность, когда предлагается чрезмерная доходность для анонимных протоколов с низкой ликвидностью и небольшой активности сообщества, поскольку это может быть идеальным вариантом для катастрофических потерь. В DeFi это называется «вытягивание коврика», и обычно оно происходит после того, как большая сумма денег была внесена на смарт-контракты, контролируемые одной анонимной стороной.

Изучение распределения токенов для протокола, а также наблюдение за процентным соотношением токенов, выделенных разработчикам и учредителям, по сравнению с токенами, находящимися в распоряжении сообщества, может дать полезный сигнал о том, может ли платформа стать жертвой натянутого коврика или прихоть наемного капитала.

Если большая часть доступного предложения принадлежит создателям и спонсорам, всегда будет шанс, что эти токены позже будут проданы по рыночному курсу, если или когда ранние инвесторы решат выйти из своей позиции.

Хотите больше информации о торговле и инвестировании на криптовалютных рынках?

- Принятие TerraUSD (UST) поддерживает подъем LUNA на новый рекордный уровень

- Генеральный директор Binance раскрывает один ключевой фактор для листинга токенов

- DeFi: Кого, что и как регулировать в безграничном мире с кодовым управлением?

- Казначейство Animoca Brands увеличилось в цене в 5 раз за два месяца

- 3 причины, по которым цена DeFiChain (DFI) выросла на 60% в декабре