Глобальные рынки переживают сложный период - в том числе и криптовалютный рынок. Но, судя по разговорам с галерки, похоже, что некоторые наблюдатели не получили памятку.

"Чувствую себя в относительной безопасности до середины выборов", - написал 12 сентября в Твиттере "CryptoKaleo" - также известный как "Kaleo" - своим 535 000 подписчикам, имея в виду ноябрьские промежуточные выборы в США. Прогноз сопровождался графиком, показывающим его уверенность в том, что цена биткоина (BTC) до конца года поднимется до 34 000 долларов США, что составляет 50-процентный рост по сравнению с уровнем в 20 000 долларов США по состоянию на прошлую неделю.

"Конечно, мы можем опуститься ниже", - написал 9 сентября псевдонимный мега-инфлюенсер Твиттера Пентоши в обращении к своим 611 000 подписчикам. "Но рынок на этой стоимости намного привлекательнее, чем был уже более года назад. [...] Я вчера прихватил немного $BTC / без альтов, но буду пилить".

Эти оценки исходят от "уважаемых" наблюдателей - тех, кто периодически оказывался прав в прошлом. Один джентльмен в моем почтовом ящике сегодня - некий Чарли Шрем, желающий продать свой "инвестиционный календарь", - заверил читателей, что "крупный крипто-"взлет" может начаться завтра". Если посмотреть дальше, то нетрудно найти еще более "бычьи" прогнозы, например, предсказание, что биткоин находится на пороге 400-процентного взлета, который приведет его к рекордно высокой цене в $80 000 и рыночной капитализации в $1,5 трлн - на $500 млрд больше, чем стоимость всего серебра на Земле.

Приятно видеть, что оптимизм бурлит, даже если он в основном среди влиятельных людей, которые ищут вовлеченности и платящих клиентов. К сожалению, макроэкономические факторы указывают на то, что реальность немного мрачнее - возможно, намного мрачнее.

На прошлой неделе компания FedEx подчеркнула возможность ухудшения экономических условий, объявив, что ее доходы за первый квартал не достигли запланированного уровня в 500 миллионов долларов. "Эти цифры - они не предвещают ничего хорошего", - язвительно заметил генеральный директор компании Радж Субраманиам в интервью CNBC. Его комментарии, включавшие прогноз о том, что эти цифры означают начало глобальной рецессии, вызвали обвал курса акций его компании на 21% в конце недели, который увлек за собой и более широкий рынок.

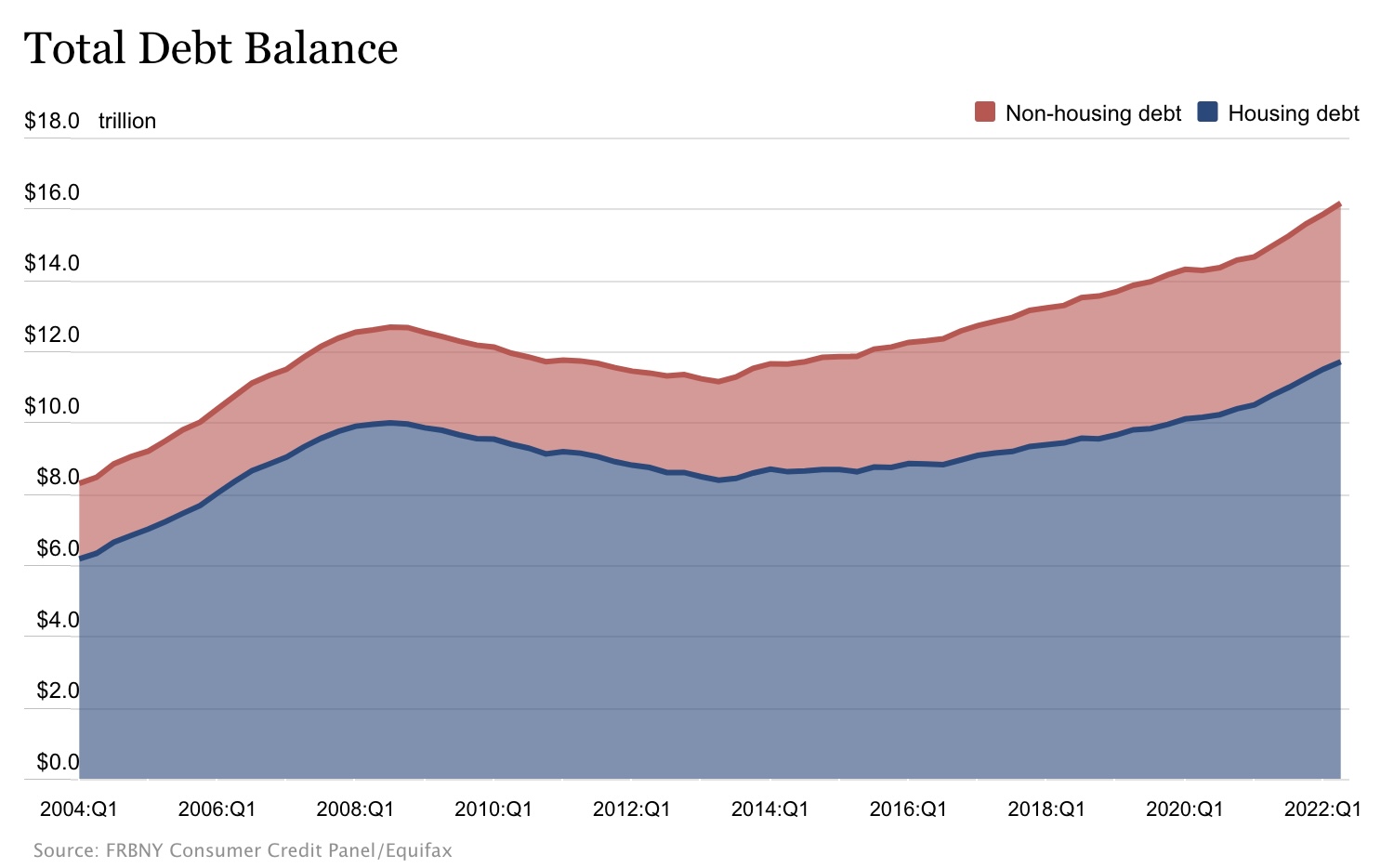

В ответ на экономический спад компания FedEx заявила, что планирует принять меры, включая закрытие 90 отделений до конца года. Хорошие новости: Американцы настолько погрязли в долгах, что вряд ли они планировали посещать какие-либо из этих отделений. Во втором квартале 2022 года потребительский долг достиг 16,15 триллиона долларов - это новый рекорд, - отметил Федеральный резервный банк Нью-Йорка в августовском отчете. Эта цифра составляет чуть более 48 000 долларов на каждого мужчину, женщину и ребенка в Соединенных Штатах - всего 330 миллионов человек.

При медианном доходе в 31 000 долларов США это означает, что соотношение долга к доходу в среднем составляет 154%. Если учесть долг федерального правительства в размере чуть более 30 триллионов долларов, то можно добавить еще 93 000 долларов на человека - итого 141 000 долларов и отношение долга к доходу 454%. (Очевидно, что цифры становятся еще хуже, если учесть, что по состоянию на август только 133 миллиона американцев имели работу с полной занятостью).

В то время как политики могут быть безразличны к государственному долгу, они больше обеспокоены потребительским долгом. "Я говорю американскому народу, что мы собираемся взять под контроль инфляцию", - сказал президент Джо Байден в интервью CBS в воскресенье, заставив наблюдателей задаться вопросом, не пытается ли он упредить объявление Федеральной резервной системы на этой неделе о потенциально огромном повышении федеральной процентной ставки на 100 базисных пунктов. Такой шаг, скорее всего, отправит рынки в штопор, от которого они не смогут оправиться в течение некоторого времени.

Как ни странно, даже этого шага может оказаться недостаточно, чтобы усмирить инфляцию в ближайшей перспективе. Учитывая стремительный рост задолженности, возможно, неудивительно, что инфляция, которая в августе выросла чуть более чем на 8% по сравнению с прошлым годом, демонстрирует мало признаков ослабления. Возможно, у американцев осталось не так много денег, но, в общем и целом, эта реальность не подавила спрос. Если отчет ФРС Нью-Йорка является хоть каким-то показателем, то денежные средства, поддерживающие этот спрос, поступают от кредитов. Банк отметил, что задолженность по кредитным картам во втором квартале пережила самый значительный процентный рост за последние 20 лет.

В этом и кроется сложность. Независимо от того, как быстро федеральные власти начнут сдерживать рост задолженности, неясно, когда цены на активы вырастут. Высокий уровень долга - который уже существует - означает, что денег на покупку вещей остается меньше. Увеличение стоимости обслуживания долга, как это пытается сделать Федеральная резервная система, означает меньше денег для покупки вещей. Принуждение американцев к экономическому разорению с целью снижения расходов означает уменьшение количества денег на покупку вещей. Неспособность контролировать инфляцию и позволить стоимости основных товаров и услуг продолжать расти - усугубляемая, конечно, энергетическим кризисом в Европе, над которым финансовые менеджеры имеют мало контроля - означает меньше денег для покупки всего остального.

Возможно, этот прогноз совпадает с тем, к которому пришел Элон Маск, заявив в июне, что у него "очень плохое предчувствие" в отношении экономики. Другие наблюдатели высказывали еще более мрачные мнения, включая известного автора книги "Богатый папа, бедный папа" Роберта Кийосаки, который избегает долгов. "Грядет самый большой крах пузыря", - написал Кийосаки в Твиттере в апреле. "Пенсии бэби-бумеров будут украдены. Расходы на фальшивые деньги в размере 10 триллионов долларов заканчиваются. Правительство, Уолл-стрит и ФРС - воры. Гиперинфляционная депрессия уже здесь. Покупайте золото, серебро, биткоин, пока койот не проснулся".

Признаться, оценка Кийосаки частично противоречит результатам, которые могли бы ожидать пессимисты. Экономическое бедствие должно привести к снижению цен на активы по всем направлениям - включая цены на золото, серебро и биткоин. Более оптимистичный прогнозист мог бы надеяться, что американцы научатся на своих ошибках, возьмут следующий год для выплаты долгов и возобновят большие расходы в 2024 году - избежав при этом гиперинфляционной депрессии.

При любом сценарии одно кажется относительно определенным: Ни криптовалюта, ни любой другой класс активов не стоит на пороге рекордного взлета. Если вы хотите процветать за счет инвестирования в следующем году, вам лучше начать учиться покупать короткие опционы у менее подкованных в рыночных вопросах оптимистов.

Данная статья предназначена для общего ознакомления и не является и не должна восприниматься как юридическая или инвестиционная консультация. Взгляды, мысли и мнения, выраженные здесь, принадлежат только автору и не обязательно отражают или представляют взгляды и мнения Cointelegraph.

Источник