После исторического события Merge в сентябре Ethereum стал блокчейном с доказательством ставки. Механизм, который теперь используется для подтверждения транзакций, основан на том, что проверяющие ставят на кон свой Ether (ETH). Мартовское обновление Ethereum под кодовым названием Shanghai наконец-то позволило стакерам выводить свои заблокированные Эфиры.

В число "инвестиционных тем" экосистемы Ethereum вошли: а) децентрализованные финансы (DeFi) б) стейблкоины в) биткоин (через обернутые версии BTC) и г) нефункционирующие токены (NFT). С обновлением сеть также начала предоставлять активы с фиксированной доходностью.

В настоящее время существует несколько способов заработка на Ethereum или с его помощью. В целом, их можно сгруппировать по "инвестиционным темам", включая: а) децентрализованные финансы (DeFi); б) стейблкоины; в) биткоин (BTC) (через обернутые версии BTC); г) нефункционирующие токены (NFT). После Шанхая сеть начала предлагать активы с фиксированным доходом.

Безрисковая ставка

Доходность - один из основных столпов традиционного финансирования (TradFi). Рост или падение доходности приводит к увеличению или уменьшению воспринимаемого риска других финансовых активов. Таким образом, движение базовой ставки, устанавливаемой Федеральной резервной системой США, служит обоснованием инвестиционных решений в целом.

Соответственно, специалисты по соблюдению законодательства используют тенденции изменения безрисковой ставки для выявления нерационального движения средств на рынках капитала, поскольку такие потоки средств могут быть попытками отмывания денег. Это объясняется тем, что отмыватели незаконных средств не гонятся активно за финансовой выгодой, как обычные инвесторы, поскольку единственной целью отмывания денег является запутывание следов грязных денег.

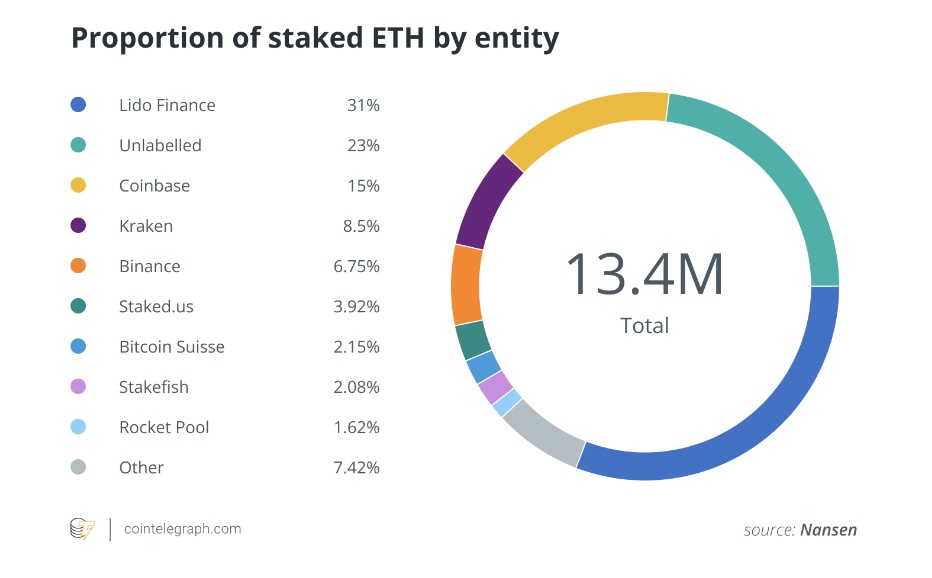

Поскольку доходность Ethereum по ставке обозначает "безрисковую ставку" в криптоэкосистеме, шанхайское обновление, возможно, улучшило состояние криптовалютной экспертизы.

TradFi forensics фокусируется на деятельности - crypto forensics фокусируется на сущностях

Управление риском финансовых преступлений в TradFi осуществляется с помощью автоматических систем, которые предупреждают учреждения о возможном незаконном использовании финансовых активов. В то время как специалисты по анализу данных разрабатывают и внедряют модели для выявления подозрительных транзакций, следственные группы все равно должны оценить полученные результаты и определить, нужно ли подавать отчеты о подозрительной деятельности (SAR).

Интересный момент контраста между криминалистикой для TradFi и криптовалют заключается в том, что последняя больше фокусируется на преступном субъекте, чем на самой деятельности. Другими словами, следователи анализируют сети криптокошельков, чтобы выявить переводы криминальных активов.

Отмывание денег происходит в три этапа: a) Размещение: доходы от преступлений попадают в финансовую систему; b) Наслоение: сложное перемещение средств для сокрытия следов аудита и разрыва связи с первоначальным преступлением; c) Интеграция: преступные доходы теперь полностью вливаются в легальную экономику и могут быть использованы в любых целях.

Для криптоактивов удобно разрабатывать решения для обнаружения размещения незаконных активов. Это связано с тем, что большинство отмытых денег происходит от крипто-нативных преступлений, таких как атаки выкупного ПО, взломы мостов DeFi, эксплойты смарт-контрактов и фишинговые схемы. Во всех таких преступлениях адреса кошельков преступников легко доступны. Следовательно, после совершения преступления соответствующие кошельки отслеживаются для анализа потоков активов.

В отличие от этого, эксперты-криминалисты, работающие, скажем, в банке, не имеют никакого представления о правонарушениях - таких как торговля людьми или наркотиками, киберпреступность или терроризм - когда преступные доходы вливаются в экосистему банка. Это чрезвычайно затрудняет обнаружение. Поэтому большинство решений по борьбе с отмыванием денег (AML) разработаны для выявления наслоений.

Вознаграждения за ставку в Ethereum облегчают обнаружение необычной активности

Для разработки решений по обнаружению наслоений необходимо мыслить как преступники, которые создают сложные потоки средств для запутывания денежного следа. Проверенный временем подход к выявлению такой деятельности заключается в обнаружении нерационального движения активов. Это связано с тем, что отмывание денег не преследует цели получения прибыли.

Учитывая, что доходность по ставке Эфира после Шанхая является эталонной процентной ставкой для криптовалют, мы можем сформулировать базовые структуры риск-вознаграждение. Вооружившись этим, исследователи могут систематически выявлять финансовое поведение, противоречащее тенденциям в эталонной ставке.

В качестве примера можно привести ситуацию, когда адрес или группа адресов указывают на организацию, которая постоянно принимает на себя высокий риск, получая при этом доход ниже безрисковой ставки. Подобная ситуация почти наверняка будет расследована в банке.

В частности, такая архитектура наблюдения за транзакциями может быть использована для обнаружения "отмывочной" торговли НФТ. В этом случае несколько участников рынка вступают в сговор для совершения многочисленных сделок с НМТ с целью размещения преступных активов или манипулирования ценами. Поскольку получение прибыли не является целью подавляющего большинства таких сделок, такая деятельность вызовет тревогу.

Аналогичным образом, в ситуации, когда доходы от терроризма укладываются по протоколам DeFi, обнаружение нерационального движения активов может дать существенные зацепки следователям, даже без знания о фактическом преступлении.

Финансовые преступления и DeFi

Традиционные рынки капитала часто используются для скрытого перемещения средств в обход санкций и финансирования террористической деятельности. Аналогичным образом, экосистемы DeFi представляют собой привлекательную цель для финансовых преступников благодаря возможности перемещения огромных сумм активов между юрисдикциями с помощью блокчейна.

Кроме того, наблюдается значительное смещение активности от централизованных бирж к децентрализованным в связи с недавними фиаско, такими как крах FTX. Это увеличение объемов DeFi облегчило для нелегальных потоков возможность оставаться незамеченными.

Еще более убедительным является введение централизованными поставщиками криптоуслуг более эффективного контроля за соблюдением нормативных требований - часто по требованию регулирующих органов - что, вероятно, заставляет преступников искать новые каналы для отмывания денег.

Следовательно, незаконные потоки в DeFi могут быть вызваны расширенным набором преступлений. Такое изменение парадигмы криптовалютных рынков потребует от криминалистов расширения возможностей по расследованию сложных потоков средств по различным протоколам без предварительного знания источника криминальных активов.

Соответственно, усилия по обеспечению соответствия должны быть направлены на выявление типологий наслоений. На самом деле, с быстрым прогрессом в области совместимости блокчейна, систематическое наблюдение для выявления преступных переводов стало еще более важным.

Наша способность обнаруживать подозрительную активность в криптовалютах не так идеальна, отчасти из-за чрезвычайной волатильности цен на криптовалюты. Волатильность делает статические пороги риска неэффективными и может позволить отмыванию денег остаться незамеченным. В этом смысле, если и когда Ethereum установит эталонный курс, это даст возможность установить базовую рациональность потоков средств и тем самым выявить отклонения.