Выступая на Virtual Fintech Forum в Гонконге 27 мая, соучредитель Ethereum Виталик Бутерин прокомментировал препятствия, связанные с развертыванием Ethereum 2.0. Бутерин сказал, что за последние пять лет произошло несколько внутренних командных конфликтов, и в результате он подтвердил, что запуск Ethereum 2.0 вряд ли произойдет раньше конца 2022 года.

В отчете Goldman Sachs от 22 мая аналитики заявили, что у эфира «высокие шансы обогнать биткойн в качестве доминирующего средства сбережения». Кроме того, в отчете отмечен рост сектора децентрализованного финансирования (DeFi) и экосистемы нефинансовых токенов (NFT), построенных на Ethereum. По совпадению, уже на следующий день цена эфира упала до 1750 долларов.

14 июня CoinShares опубликовала еженедельный отчет о потоках средств, и у инвестиционных продуктов Ether был самый большой отток, составивший 12,7 миллиона долларов.

Однако, по мнению Cointelegraph, предстоящее 25 июня истечение срока действия опционов на $ 1,5 млрд может стать поворотным моментом для эфира. Эта цифра на 30% больше, чем срок истечения 26 марта, который произошел, когда цена эфира упала на 17% за пять дней и достигла дна около 1550 долларов.

Несмотря на заигрывание с $ 2600 после роста на 12% за последнюю неделю, ведущие трейдеры эфира, похоже, не могут изменить свое нейтральное положение на медвежье, согласно данным по деривативам.

Премия по 3-месячным фьючерсам нейтрально-медвежья.

Обычно трехмесячные фьючерсы Tte обычно торгуются с премией по сравнению с обычными спотовыми биржами. В дополнение к риску биржевой ликвидности продавец откладывает расчет и обычно взимает дополнительную плату.

Доходность от 6% до 17% годовых по кредитованию стейблкоинов указывает на бычий настрой, когда 3-месячная премия торгуется выше этого диапазона. С другой стороны, когда фьючерсы торгуются ниже кредитной ставки стейблкоина, это сигнал о краткосрочных медвежьих настроениях.

Как показано выше, 8% -ная премия - 26% в годовом исчислении - исчезла 13 мая, что указывает на крайний оптимизм. С тех пор он составляет около 2,8%, что эквивалентно 10% в годовом исчислении. Таким образом, ведущие трейдеры настроены нейтрально-медвежьим образом в соответствии с этим индикатором, поскольку он приближается к нижнему уровню ожидаемого диапазона.

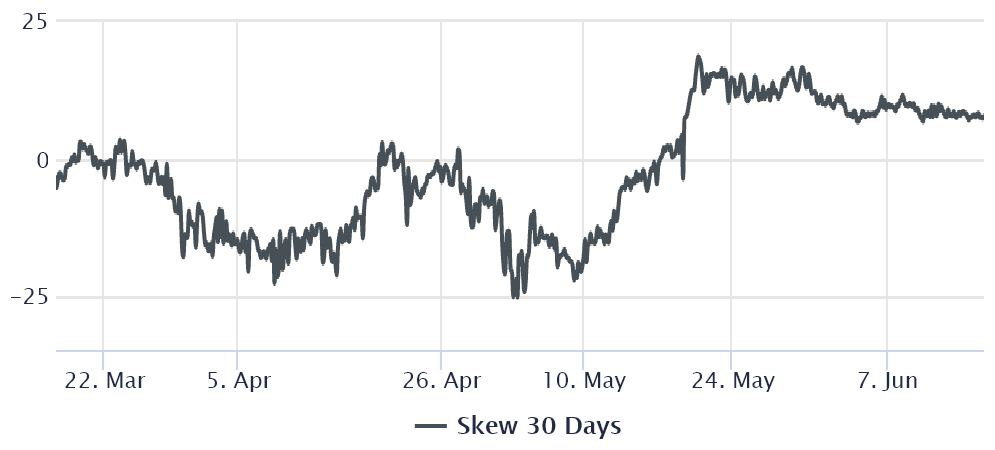

Перекос вариантов показывает умеренные признаки страха

Дельта-наклон 25% сравнивает аналогичные опционы колл (покупка) и пут (продажа) и становится положительным, когда защитная премия опционов пут торгуется выше. Когда этот показатель превышает 10%, это считается индикатором «страха».

Обратное верно, когда маркет-мейкеры настроены на повышение, и это приводит к тому, что индикатор отклонения 25% -ной дельты входит в отрицательный диапазон.

С 20 мая по 8 июня индикатор оставался около 10%, указывая на более высокую защитную премию пут, которая обычно является индикатором «страха». Однако за последнюю неделю он немного улучшился до 7% в «нейтральном» диапазоне, но все еще близок к медвежьим настроениям.

Нет никаких свидетельств бычьего роста уверенности ведущих трейдеров, поскольку эфир тестирует сопротивление $ 2600. Поэтому до тех пор, пока эти индикаторы не перейдут от нейтрального к бычьему, трейдеры должны действовать с особой осторожностью, прежде чем прийти к заключению, что налицо бычье движение.

Источник