Эфир (ETH) все еще находится в тревожной ситуации после того, как не смог пробить вершину 5-недельного нисходящего канала в третий раз подряд. За тестом сопротивления 3000 долларов 2 марта последовала коррекция на 17,5% за 5 дней, что сигнализирует о том, что покупатели несколько неохотно защищают цену.

На сегодняшний день эфир страдает от высоких комиссий за транзакции в сети, хотя в середине февраля они упали с 19 долларов до нынешних 13 долларов за транзакцию. Хотя это меньше пиковых значений, наблюдавшихся ранее, 13 долларов за транзакцию по-прежнему несовместимы с большинством игр, NFT и даже транзакциями DeFi.

Еще более тревожным, чем производительность эфира, является то, что общая заблокированная стоимость (TVL) в Ethereum снизилась на 55% 8 марта. Данные показывают, что процент активов, заблокированных в его смарт-контрактах, достиг рекордно низкого уровня по сравнению с конкурентами.

Этот индикатор может частично объяснить, почему эфир находится в нисходящем тренде с начала февраля. Но, что более важно, нужно анализировать, как позиционируют себя профессиональные трейдеры, и нет лучшего индикатора, чем рынки деривативов.

Фьючерсная премия не изменилась

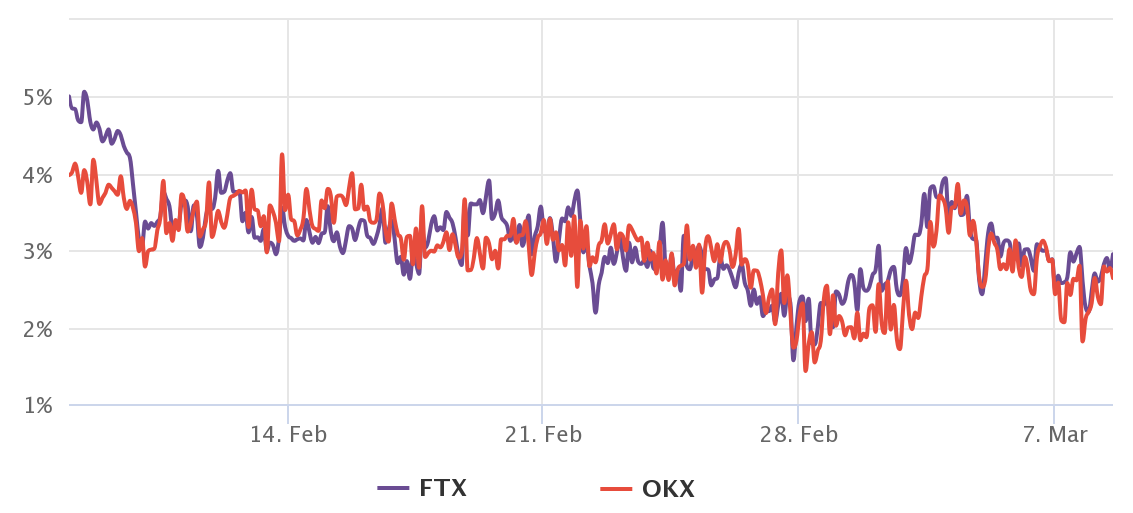

Чтобы понять, отражает ли текущий медвежий тренд настроения ведущих трейдеров, следует проанализировать премию фьючерсных контрактов на эфир, также известную как «базис». В отличие от бессрочного контракта, эти фьючерсы с фиксированным календарем не имеют ставки финансирования, поэтому их цена будет сильно отличаться от цены на обычных спотовых биржах.

Измеряя разрыв в расходах между фьючерсным рынком и обычным спотовым рынком, трейдер может определить уровень оптимизма на рынке. И наоборот, медвежьи настроения, как правило, приводят к тому, что трехмесячный фьючерсный контракт торгуется с годовой премией 5% или ниже (базис).

С другой стороны, нейтральный рынок должен составлять от 5% до 15%, отражая нежелание участников рынка блокировать эфир по дешевке, пока сделка не урегулируется.

На приведенном выше графике показано, что премия по фьючерсам на эфир достигла дна 28 февраля около 1,5%, уровня, который обычно ассоциируется с умеренным пессимизмом. Несмотря на небольшое улучшение текущей базы в 3%, участники фьючерсного рынка неохотно открывают длинные (покупные) позиции с кредитным плечом.

Длинные и короткие данные подтверждают отсутствие волнения

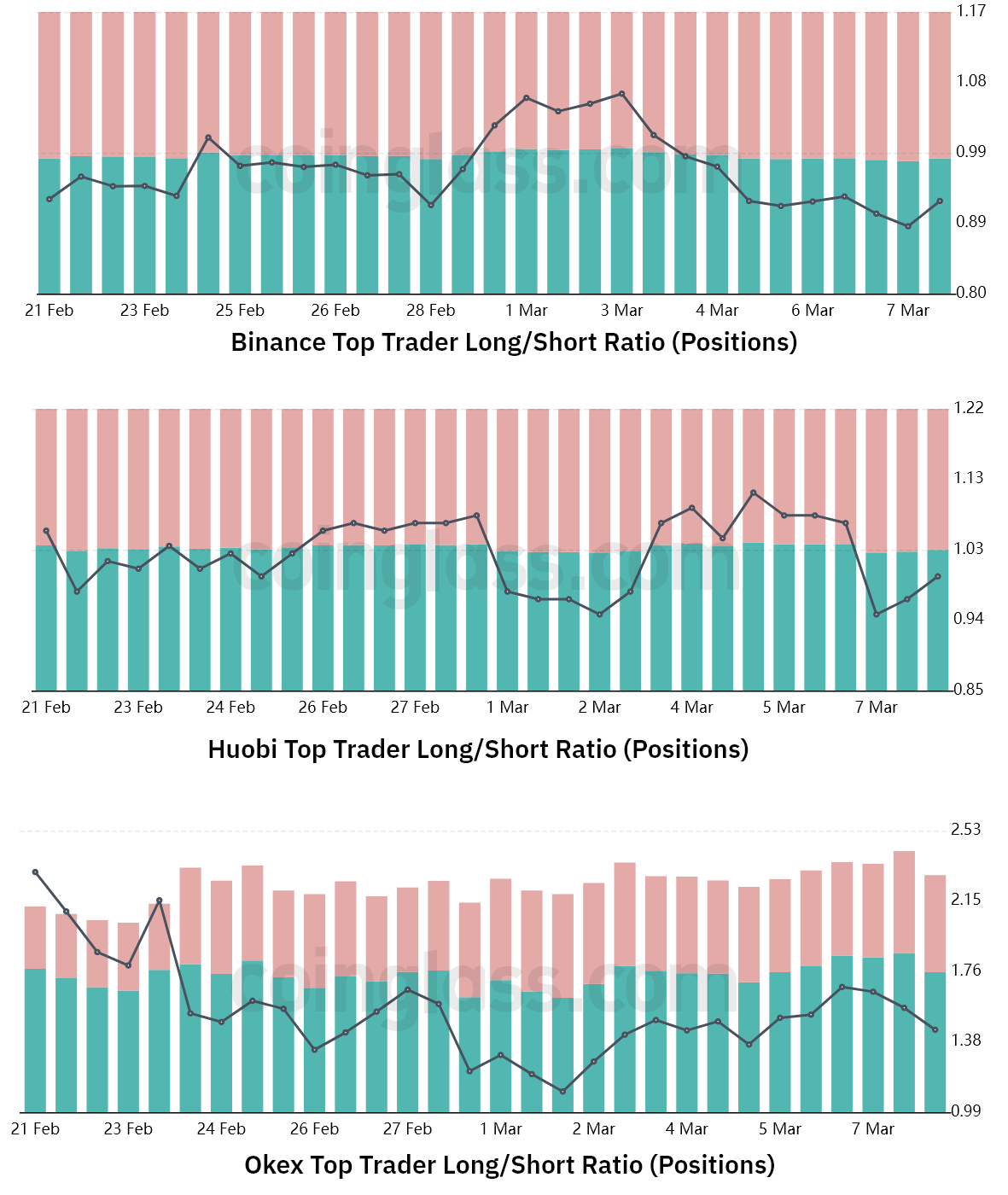

Чистое соотношение длинных и коротких позиций ведущих трейдеров исключает внешние факторы, которые могли повлиять на долгосрочные фьючерсные инструменты. Анализируя эти лучшие позиции клиентов на месте, бессрочные и фьючерсные контракты, можно лучше понять, склоняются ли профессиональные трейдеры к бычьему или медвежьему мышлению.

Иногда между разными биржами возникают методологические расхождения, поэтому зрители должны следить за изменениями, а не за абсолютными цифрами.

Любопытно, что когда 28 февраля премия по фьючерсам на эфиры достигла минимума в 1,5%, цена эфира была заметно близка к текущим 2600 долларам. Таким образом, имеет смысл сравнить соотношение длинных и коротких позиций ведущих трейдеров за этот период.

Binance показывает тот же уровень позиций эфира ведущих трейдеров на уровне 0,92 8 февраля и 8 марта. Однако эти киты и рыночные маркеры на Huobi и OKX эффективно сократили свои длинные позиции. Например, соотношение длинных и коротких позиций на Huobi снизилось с 1,07 до текущих 1,00. Кроме того, текущий коэффициент 1,47 трейдеров OKX меньше, чем 1,58 восемь дней назад.

Все данные указывают на дальнейший спад

С точки зрения метрик, обсуждавшихся выше, вряд ли есть смысл в том, что цена эфира в краткосрочной перспективе станет бычьей. Данные свидетельствуют о том, что профессиональные трейдеры не желают добавлять длинные позиции, о чем свидетельствует базовая ставка и соотношение длинных и коротких позиций.

Более того, данные TVL не подтверждают сильного индикатора использования смарт-контрактов Ethereum. Уступка позиций конкурентам при постоянной задержке перехода на решение Proof-of-Stake, вероятно, отвлечет внимание инвесторов и заставит долгосрочных инвесторов чувствовать себя некомфортно.

Взгляды и мнения, выраженные здесь, принадлежат исключительно автору и не обязательно отражают точку зрения Cointelegraph. Каждое инвестиционное и торговое движение сопряжено с риском. Вы должны провести собственное исследование при принятии решения.

Источник