Биткойн (BTC) цена и более широкий криптографический рынок исправлены в начале этой недели, отдавая небольшую часть прибыли, начисленных в январе, но с уверенностью сказать, что более опытные трейдеры ожидали некоторой технической коррекции.

Что было неожиданным, так это исполнение SEC 9 февраля против обмена Кракен и объявление регулятора о том, что программы поталкивания в качестве услуги являются нерегулируемыми ценными бумагами. Крипто -рынок распродал в новостях, и дав решение Кракена закрыть свои услуги по утилизации, трейдеры обеспокоены тем, что Coinbase в конечном итоге будет вынуждена сделать то же самое.

Несмотря на то, что события этой недели вызвали более резкие, чем ожидалось, недостаток, реальная вопрос: отражает ли исправление изменения в тенденции бычьего импульса, наблюдаемого на протяжении всего января, или «Службы по утилизации являются незарегистрированными ценными бумагами». не обращать внимания в ближайшие недели?

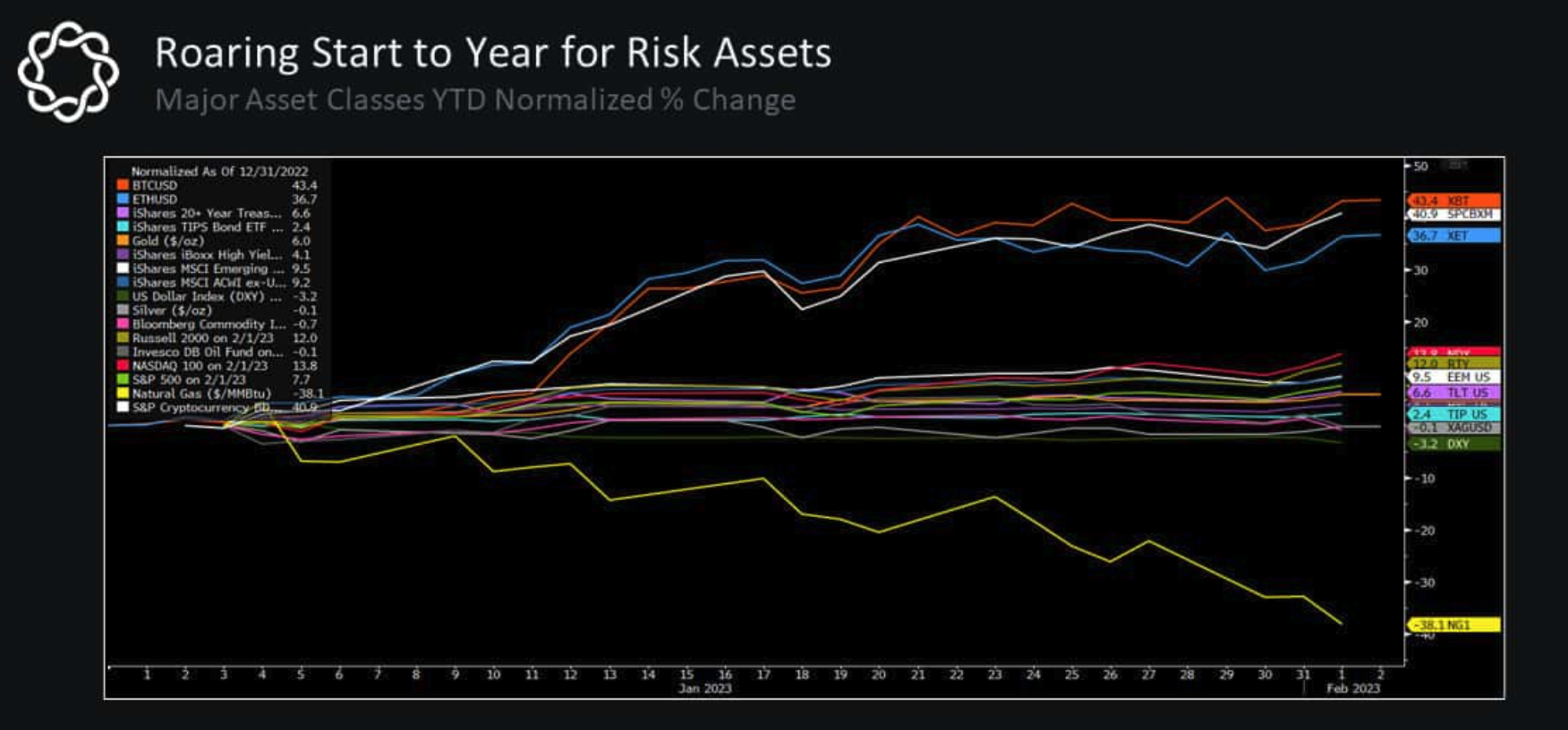

По словам аналитиков в Delphi Digital, Crypto настроена для «Roller Couster Ride в 2023 году». Аналитики Кевин Келли и Джейсон Пагулатос объяснили ценовое действие в январе как «недавнее увеличение глобальной ликвидности», которые благоприятны для рискованных активов, но оба согласны с тем, что макроэкономические препятствия будут продолжать негативно влиять на рынки, по крайней мере, до третьего квартала 2023.

Помимо негативных новостей этой недели и ее влияния на криптовалютные цены, несколько показателей дают некоторое представление о том, как остальная часть года может быть для крипто -рынка.

Dxy возвращается к жизни

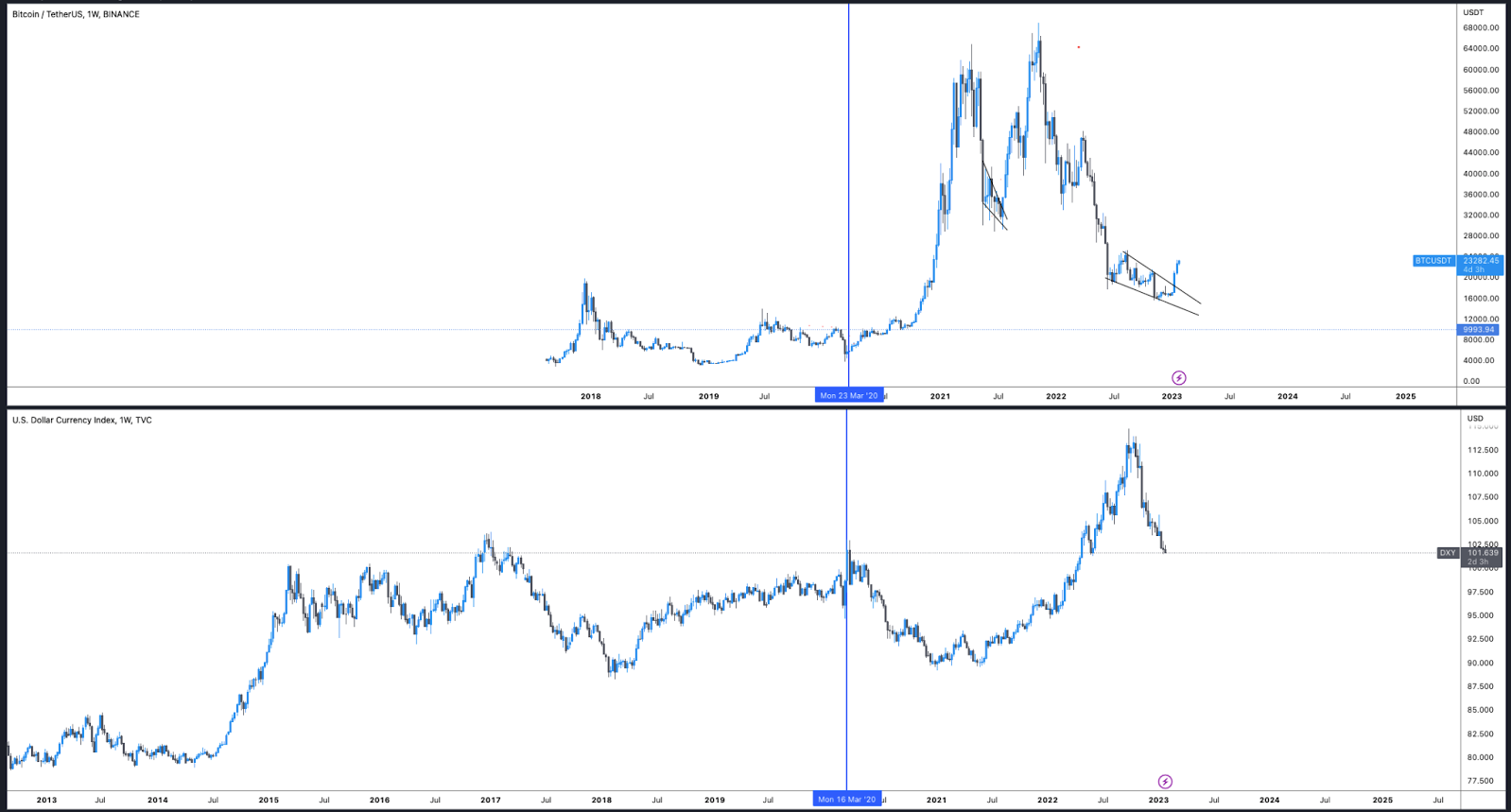

Индекс доллара США отскочил от своих недавних минимумов, что подчеркивается автором новостной рассылки Cointelegraph Big Smokey.

В недавнем посте Большой Смоки сказал:

«Декабрь ниже ожидания Печать ИПЦ и предстоящее февральское повышение процентных ставок и процентные ставки явно дало необходимое повышение настроений инвестора, чтобы повысить цены через то, что было липкой зоной в течение нескольких месяцев. Но, как показано ниже, обратная корреляция BTC с Индекс доллара США (Dxy) говорит обо всем. Недавно Dxy проиграл землю, отступая от максимума в сентябре 2022 года в 114 до текущего 101. Как это.

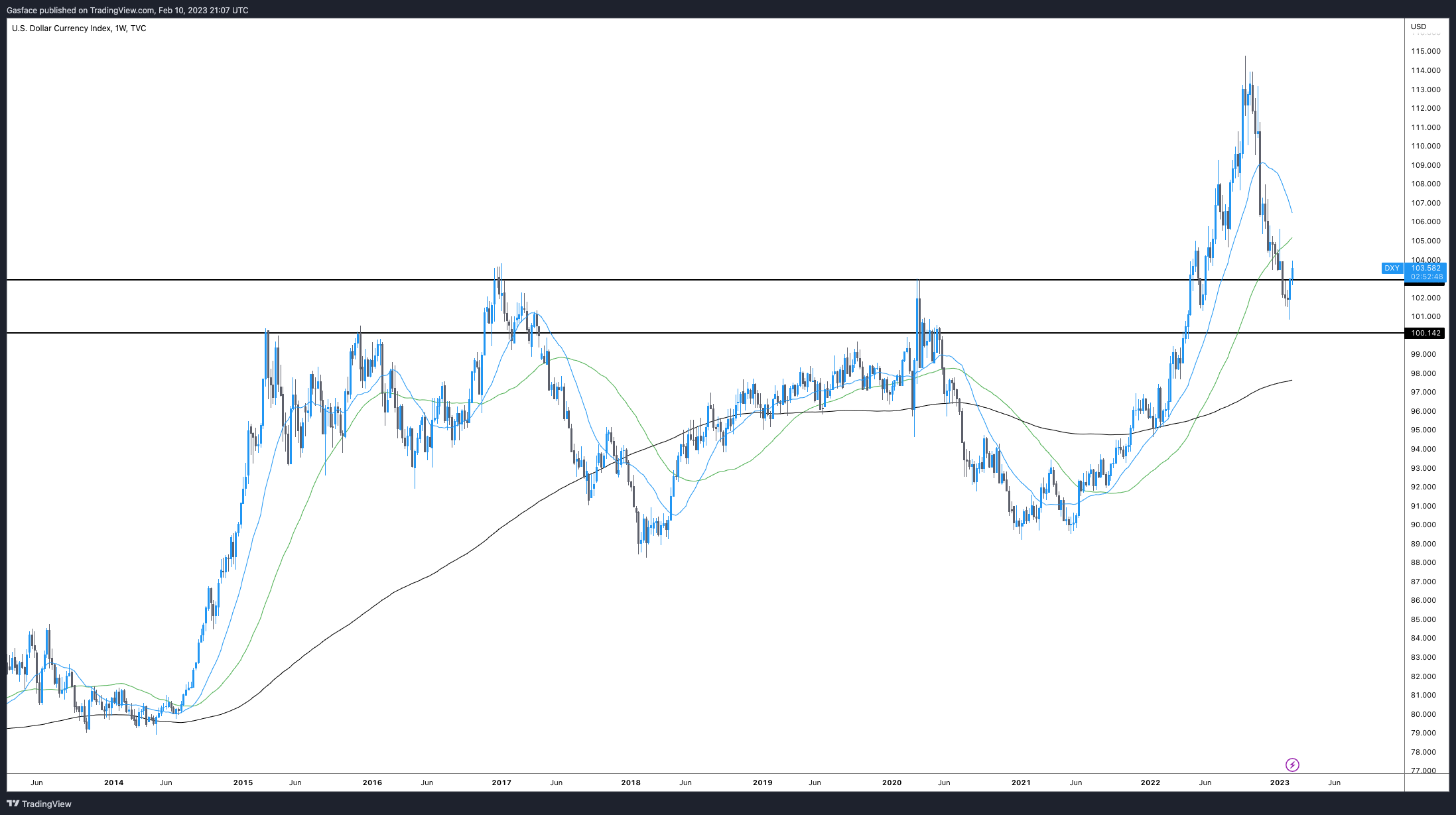

Глядя на DXY на этой неделе, можно будет отметить, что DXY отскочил от своего низкого уровня 30 января на 101 и достиг пятинедельного максимума около 104. Как и часовой механизм, BTC превысил 24 200 долларов и начал перевернуться, когда DXY вырвался.

По словам аналитика JLABS JJ The Janitor:

«Как тарифы DXY после повторного тестирования 50, 100- и 200-дневного MAS в ближайшие недели даст нам многое понимание следующего шага рынка… если он прорывается и держится выше своей 200-дневной MA (в настоящее время на ~ 106.45), рынки активов действительно снова станут медвежьими, и мы могли бы ожидать, что минимумы ноября будут угрожать. Однако, если этот DXY Back-Test потерпит неудачу, либо сейчас (на 50-дневных), либо позже, мы можем взять Это как подтверждение, что мы вступили в новую макросмерческую среду. Один, где сильный доллар, который терроризировал нас в 2022 году, теперь является кастрированным зверями ».

ФРС

В течение месяцев розничные и институциональные торговцы предсказывали возможный поворот из Федерального резерва Соединенных Штатов по повышению процентных ставок и политике количественного ужесточения. Некоторые, кажется, интерпретируют сокращающийся размер недавних и будущих повышений ставок как подтверждение их пророчества, но в последнем пресс-пресетере после федерального комитета открытого рынка (FOMC) Пауэлл намекал на необходимость будущих повышений и, разговаривая с Дэвидом Рубенштейном Во время открытого интервью в экономическом клубе Вашингтона. Пауэлл сказал:

«Мы думаем, что нам нужно будет сделать дальнейшее повышение ставок», в первую очередь потому, что, по словам Пауэлла, «рынок труда чрезвычайно силен».

Согласно Delphi Digital Analysis, участники рынка «играют в курицу с ФРС, пытающимися назвать свой блеф». Аналитики предполагают, что данные показывают, что рынок облигаций сигнализирует о том, что политика ФРС является слишком твердой.

Как правило, акции и крипто-рынки сплотились, когда решения FOMC по повышению ставок соответствуют ожиданиям участников рынка, и любой, кто следил за крипто-рынками в 2022 году, помните, что все и их мать ждали, когда Пауэлл будет разворачиваться, прежде чем ультраз Кэп криптовалюты.

С точки зрения технического анализа, также ожидалось откат цены BTC, с возможным повторным тестированием основной поддержки в зоне 20 000 долларов, особенно после 40%-ного месячного митинга в январе.

Основываясь на исторических данных и фрактальном анализе, Delphi Digital Analysts предполагают, что есть место для дальнейшего роста от BTC, так как «в диапазоне BTC в диапазоне 24 тыс. - 28 тыс. Долл. из недавнего Биткойнского Золотого Креста.

Несмотря на то, что все это обнадеживает в краткосрочной перспективе, реальность определенных компонентов индекса потребительских цен, оставшихся липкими, и Пауэлл видит необходимость в дальнейших повышениях процентных ставок из-за силы рынка труда, должна быть напоминанием о том, что крипто. Территория рынка. Повышение процентных ставок увеличивает эксплуатационные и капитальные затраты для предприятий, и эти увеличения всегда спускаются до потребителя. Еще одним последовательным и тревожным развитием является продолжение увольнений в крупных технологических компаниях.

Банки и крупные брокерские компании по -прежнему раскручивают свои оценки доходов, и крупные технологии имеют способ быть канарейкой в угольной шахте для рынков акций. Высокая корреляция между рынками акций и биткойнами и о макроэкономических препятствиях предполагает дату истечения срока действия на недавнем мини -рынке крипто. Инвесторам преуспели бы, чтобы сохранить это мнение.

Если долгожданный «Пивот Фед» продолжает оставаться неуловимым, определенные реалии выйдут на первый план, который обязательно окажет более сильное влияние на цены на крипто-рынках и акциях.

Глядя глубже в 2023 году

Несмотря на медвежьим характер проблем, перечисленных выше, Delphi Digital Analysts выпустили более позитивный взгляд на нижнюю половину 2023 года. Согласно их анализу:

«Потребность в расширении ликвидности станет более насущной по мере развития года. Трещины на рынке труда также станут более очевидными, что даст прикрытие ФРС для перехода к более жилой политике. Изменение в глобальной ликвидности, которую мы цитировали в конце из прошлого года начнет ускоряться в ответ на более слабые перспективы роста и опасения по поводу растущей хрупкости на суверенных долговых рынках, выступая в качестве поддержки активов риска в 2H 2023. Влияние изменений в глобальной ликвидности на финансовые рынки, как правило, отстает от 6 с 6 -18 месяцев, создание более оптимистичного перспектива на 2024-2025 гг. ".Источник