Текущее падение биткойнов (BTC) на 20% за последние четыре дня привело к тому, что цена достигла самого низкого уровня за девять месяцев, и хотя эти движения могут показаться необычными, целый ряд крупных компаний и товаров, зарегистрированных на бирже, столкнулись с аналогичной коррекцией. Например, фьючерсы на природный газ скорректировались на 15,5% за 4 дня, а фьючерсы на никель упали на 8% 9 мая.

Другие жертвы коррекции включают несколько компаний с рыночной капитализацией в 10 миллиардов долларов и выше, котирующихся на фондовых биржах США. Bill.com (BILL) подешевел на 30%, а Cloudflare (NET) скорректировался на 25,4%. Dish Network (DISH) также столкнулась с падением на 25,1%, а цена Ubiquitis (UI) снизилась на 20,4%.

Постоянные слабые экономические данные указывают на то, что рецессия приближается. В то же время Федеральная резервная система США отказалась от своих экспансионистских стимулов и теперь стремится сократить свой баланс на 1 триллион долларов. 5 мая Германия также сообщила о снижении производственных заказов на 4,7% по сравнению с предыдущим месяцем. Удельные затраты на рабочую силу в США в тот же день увеличились на 11,6%.

Этот медвежий макроэкономический сценарий может частично объяснить, почему биткойн и рискованные активы продолжают корректироваться, но более внимательное изучение позиции профессиональных трейдеров также может дать полезную информацию.

Премия фьючерса на биткойн стабилизировалась на уровне 2,5%

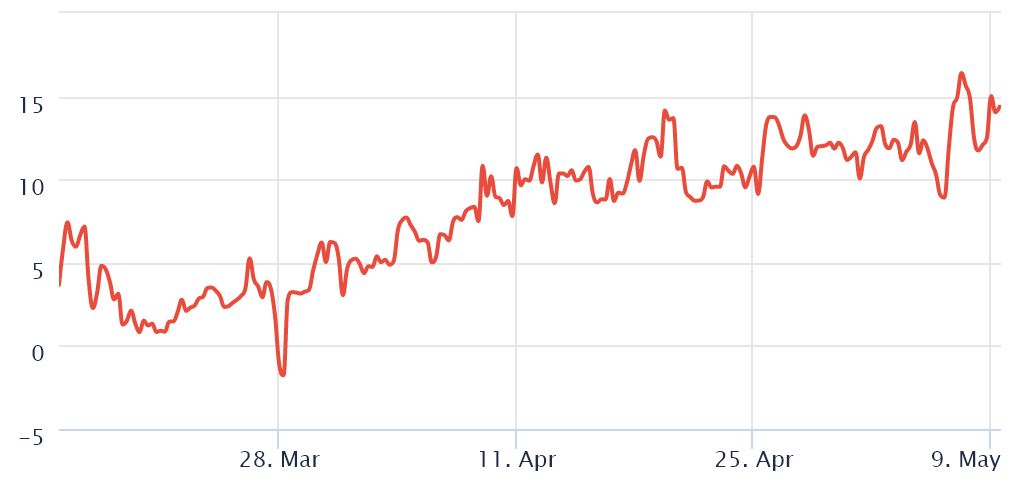

Чтобы понять, отражает ли недавнее ценовое движение настроения ведущих трейдеров, следует проанализировать премию фьючерсных контрактов на биткойны, также известную как «базовая ставка».

В отличие от бессрочного контракта, эти фьючерсы с фиксированным календарем не имеют ставки финансирования, поэтому их цена будет сильно отличаться от цены на обычных спотовых биржах. Трехмесячный фьючерсный контракт торгуется с премией в размере 5% или ниже в годовом исчислении всякий раз, когда эти профессиональные трейдеры переворачивают медвежью позицию.

С другой стороны, нейтральный рынок должен представлять базовую ставку от 5% до 12%, отражая нежелание участников рынка блокировать биткойны по дешевке, пока сделка не урегулируется.

Приведенные выше данные показывают, что премия по фьючерсам на биткойны с 6 апреля была ниже 5%, что указывает на то, что участники фьючерсного рынка неохотно открывают длинные позиции с кредитным плечом.

Даже с учетом приведенных выше данных недавней коррекции цен на 20% было недостаточно, чтобы этот показатель опустился ниже порогового значения в 2%, что следует интерпретировать как положительное. У быков, конечно, нет повода для радости, но признаков панических продаж с точки зрения фьючерсных рынков нет.

Опционные трейдеры углубились в зону «страха»

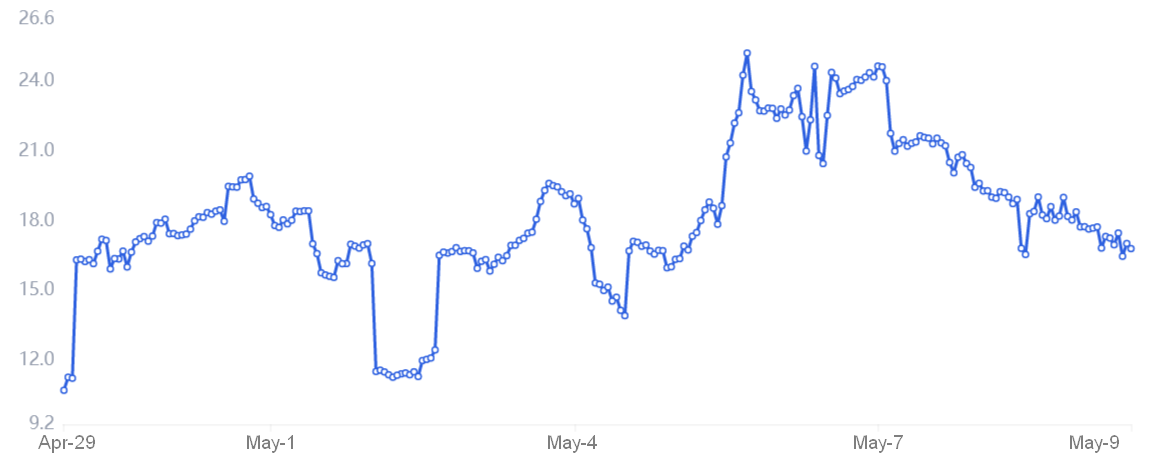

Чтобы исключить внешние эффекты, характерные для фьючерсных контрактов, трейдеры также должны анализировать рынки опционов. Наиболее простой и эффективной метрикой является перекос дельты 25%, который сравнивает эквивалентные опционы колл (покупка) и пут (продажа).

Короче говоря, индикатор станет положительным, когда преобладает «страх», потому что премия защитного опциона пут выше, чем премия опциона колл (бычий). С другой стороны, отрицательный перекос в 25% указывает на бычий рынок. Наконец, показания между отрицательными 8% и положительными 8% обычно считаются нейтральными.

На приведенном выше графике показано, что трейдеры биткойн-опционов сигнализируют о «страхе» с 8 апреля после того, как BTC упал ниже 42 500 долларов. В отличие от фьючерсных рынков, первичная метрика настроений опционов показала ухудшение состояния за последние 4 дня, поскольку перекос дельты 25% в настоящее время составляет 14,5%.

Для сравнения: в последний раз индикатор «страха и жадности» рынка опционов достигал 15% 28 января, после того как цена биткойна упала на 23,5% за 4 дня.

Бычьи настроения на маржинальных рынках достигли пика

Трейдеры также должны анализировать маржинальные рынки. Заимствование криптовалюты позволяет инвесторам использовать свою торговую позицию и потенциально увеличить свою прибыль. Например, трейдер может взять взаймы Tether (USDT) и использовать вырученные средства для увеличения своей доли биткойнов.

С другой стороны, заимствование биткойнов позволяет сделать ставку на снижение его цены. Однако баланс между маржинальными лонгами и шортами не всегда соблюдается.

Данные показывают, что в последнее время трейдеры брали в долг больше биткойнов, поскольку соотношение снизилось с 24,5 6 мая до нынешних 16,8. Чем выше показатель, тем увереннее профессиональные трейдеры оценивают биткойны.

Несмотря на недавнюю активность заимствования биткойнов, направленную на то, чтобы сделать ставку на падение цен, маржинальные трейдеры сохраняют в основном оптимизм, судя по кредитному коэффициенту USDT/BTC. Как правило, цифры выше 5 отражают бычий оптимизм, а недавний пик 24,5 был самым высоким уровнем более чем за 6 месяцев.

Согласно метрикам деривативов, биткойн-трейдеры опасаются углубления коррекции по мере ухудшения макроэкономических показателей. Однако инвесторы также ожидают потенциального кризиса на традиционных рынках, поэтому 20-процентная коррекция биткойнов просто следует за коррекцией активов с более широким риском.

Положительным моментом является отсутствие признаков использования коротких (отрицательных) ставок с кредитным плечом с использованием маржи или фьючерсов, а это означает, что продавцы мало убеждены в текущих ценовых уровнях.

Взгляды и мнения, выраженные здесь, принадлежат исключительно автору и не обязательно отражают точку зрения Cointelegraph. Каждое инвестиционное и торговое движение сопряжено с риском. Вы должны провести собственное исследование при принятии решения.

Источник