Биткойн (BTC) не смог выйти из 26-дневного нисходящего канала. Инвесторам неудобно держать волатильные активы после того, как Федеральная резервная система США пообещала сократить свой баланс на 9 триллионов долларов.

В то время как инфляция во всем мире росла, появились первые признаки экономического спада, когда розничные продажи в Соединенном Королевстве упали на 1,4% в марте. Более того, промышленное производство Японии в марте упало на 1,7%. Наконец, валовой внутренний продукт США упал на 1,4% в первом квартале 2022 года.

Этот медвежий макроэкономический сценарий может частично объяснить, почему биткойн находится в нисходящем тренде с начала апреля. Тем не менее, необходимо проанализировать, как позиционируют себя профессиональные трейдеры, и рынки деривативов предоставляют отличные индикаторы. 12-часовой график биткойн/доллар США на FTX. Источник: TradingView

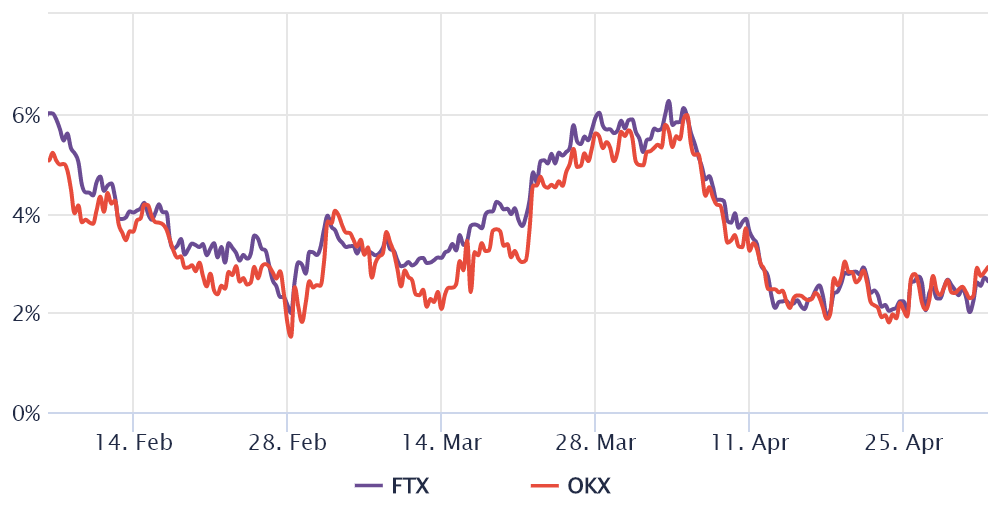

Премия фьючерсов на биткойны приглушена

Чтобы понять, отражает ли текущий медвежий тренд настроения ведущих трейдеров, следует проанализировать премию фьючерсных контрактов на биткойны, которая также известна как «база».

В отличие от бессрочного контракта, эти фьючерсы с фиксированным календарем не имеют ставки финансирования, поэтому их цена будет сильно отличаться от цены на обычных спотовых биржах. Медвежьи настроения рынка приводят к тому, что трехмесячный фьючерсный контракт торгуется с годовой премией 5% или ниже (базис).

С другой стороны, нейтральный рынок должен составлять от 5% до 12%, отражая нежелание участников рынка блокировать биткойны по дешевке, пока сделка не урегулируется.

На приведенном выше графике показано, что премия по фьючерсам на биткойны была ниже 5% с 6 апреля, что указывает на то, что участники фьючерсного рынка неохотно открывают длинные (покупные) позиции с кредитным плечом.

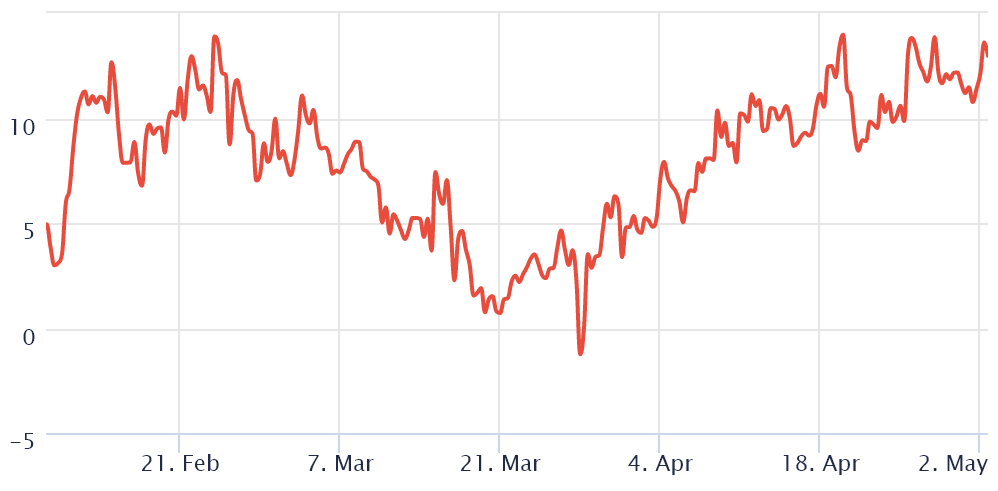

Опционные трейдеры остаются в зоне «страха»

Чтобы исключить внешние эффекты, характерные для фьючерсного инструмента, трейдеры также должны анализировать рынки опционов. Перекос дельты 25% сравнивает эквивалентные опционы колл (покупка) и пут (продажа). Индикатор станет положительным, когда преобладает «страх», потому что премия защитного опциона пут выше, чем премия опциона колл.

Противоположное происходит, когда маркет-мейкеры настроены по-бычьи, в результате чего перекос дельты 25% смещается в отрицательную область. Показания между отрицательными 8% и положительными 8% обычно считаются нейтральными.

На приведенном выше графике показано, что трейдеры биткойн-опционов сигнализируют о «страхе» с 8 апреля, когда BTC упал ниже 42 500 долларов после падения на 10% за четыре дня. Конечно, такая метрика может отражать 16-процентную отрицательную динамику цены BTC за последний месяц, так что это не совсем сюрприз.

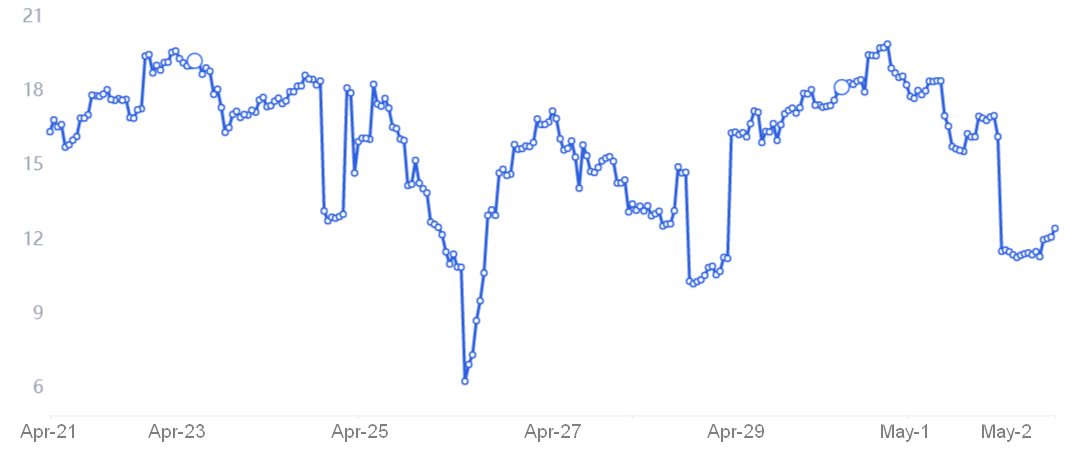

Маржинальные рынки поддерживают свой оптимизм

Маржинальная торговля позволяет инвесторам занимать криптовалюту и использовать свою торговую позицию, что потенциально увеличивает прибыль. Например, трейдер может купить криптовалюту, взяв взаймы Tether (USDT), чтобы увеличить свою подверженность риску.

С другой стороны, заемщики биткойнов могут только продавать криптовалюту, поскольку они делают ставку на снижение ее цены. В отличие от фьючерсных контрактов, баланс между маржинальными лонгами и шортами не всегда совпадает.

На приведенном выше графике показано, что в последнее время трейдеры брали в долг больше биткойнов, поскольку соотношение снизилось с 20 на 30 апреля до текущих 12,5. Чем выше показатель, тем увереннее профессиональные трейдеры оценивают биткойны.

Несмотря на некоторую дополнительную деятельность по заимствованию биткойнов, направленную на то, чтобы сделать ставку на падение цен, маржинальные трейдеры сохраняют в основном оптимизм в отношении кредитного отношения USDT/BTC.

Биткойн-трейдеры опасаются дальнейшей коррекции, поскольку макроэкономические показатели ухудшаются, поскольку инвесторы ожидают потенциального влияния кризиса на более рискованные рынки. Тем не менее, нет никаких признаков кредитного плеча коротких (отрицательных) ставок с использованием маржи или фьючерсов, а это означает, что продавцы не уверены в цене 38 000 долларов.

Взгляды и мнения, выраженные здесь, принадлежат исключительно автору и не обязательно отражают точку зрения Cointelegraph. Каждое инвестиционное и торговое движение сопряжено с риском. Вы должны провести собственное исследование при принятии решения.

Источник