На этой неделе цена биткоина вернула часть своих недавних достижений, но многочисленные данные указывают на то, что $30 000 должны оставаться поддержкой в будущем.

Биткоин (BTC) оставался в узком диапазоне 4,3% в течение 15 дней, предшествовавших 7 июля. Несмотря на близость диапазона от $29 895 до $31 165, на настроения инвесторов существенно повлияла неудачная попытка прорваться выше $31 400 6 июля.

Склонность трейдеров слишком остро реагировать на краткосрочные движения цен, а не на 82%-ный рост Биткоина за год, может быть частью причины краткосрочной коррекции. Это же объяснение применимо и к событиям, связанным с другими криптовалютами.

В центре внимания инвесторов находятся вопросы о том, был ли недавний рост цен вызван исключительно многочисленными запросами на биржевые фонды (ETF) спот-биткоина.

Среди других важных событий - уход с биржи 6 июля главного стратега Binance Патрика Хиллманна и других высокопоставленных сотрудников по соблюдению нормативно-правового соответствия в связи с ответом генерального директора Чанпенга Чжао на расследование Министерства юстиции США. 29 июня криптовалютная биржа также проинформировала пользователей о том, что ее платежный шлюз для евробанков прекратит работу к сентябрю, что может привести к прекращению депозитов и снятия средств через банковский перевод SEPA.

Между тем, кривая доходности процентных ставок достигла 3 июля самой глубокой инверсии с 1981 года, отражая доходность двухлетней ноты в 4,94% по сравнению с 10-летней нотой, торгуемой по 3,86%, что противоположно ожиданиям от более долгосрочных облигаций. За этим явлением пристально наблюдают инвесторы, поскольку оно предшествовало прошлым рецессиям.

Все эти события, вероятно, оказывают определенное влияние на цену биткоина и настроения инвесторов. Обе темы более подробно рассматриваются ниже.

Трейдеры демонстрируют силу на рынках маржи, опционов и фьючерсов

Индикатор маржинального кредитования OKX, основанный на соотношении Stablecoin/BTC, постоянно увеличивался с 20-кратного показателя в пользу длинных позиций 1 июля до текущего 29-кратного показателя 7 июля, что указывает на растущую уверенность трейдеров, использующих маржинальное кредитование. Однако он остается в нейтрально-бычьем диапазоне, ниже исторического порога 30x, ассоциирующегося с чрезмерным оптимизмом.

Помимо того, что индикатор оставляет место для дальнейшего длинного плеча, он не показывает признаков потенциального стресса на маржинальных рынках в случае внезапной коррекции цены биткоина.

Трейдеры не покупают защитные путы и не увеличивают шорты

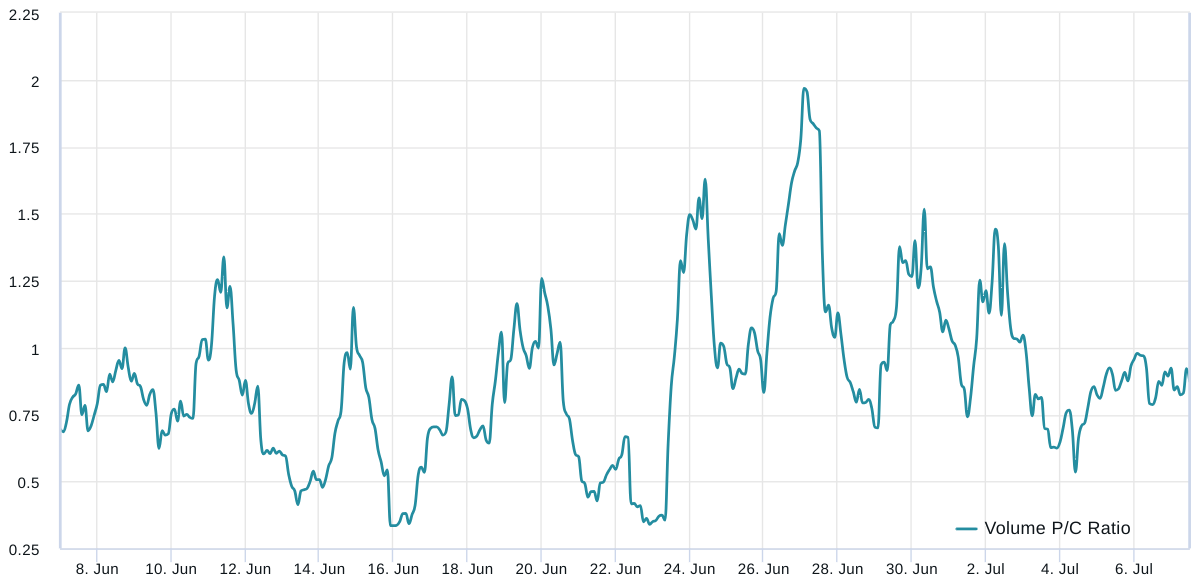

Трейдеры также могут оценить настроение рынка, измеряя, идет ли большая активность через опционы колл (покупка) или опционы пут (продажа). Отношение пут к колл 0,70 указывает на то, что открытый интерес по опционам пут отстает от более "бычьих" коллов и, следовательно, является "бычьим". Напротив, показатель 1,40 свидетельствует в пользу опционов пут, что можно считать медвежьим трендом.

Соотношение пут и колл для объема опционов на биткоин оставалось ниже 1,0 в течение последних трех дней, что говорит о большем предпочтении нейтральных и "бычьих" опционов колл. Важно то, что, несмотря на кратковременную коррекцию цены биткоина до $29 750 7 июля, значительного всплеска спроса на защитные опционы пут не наблюдалось.

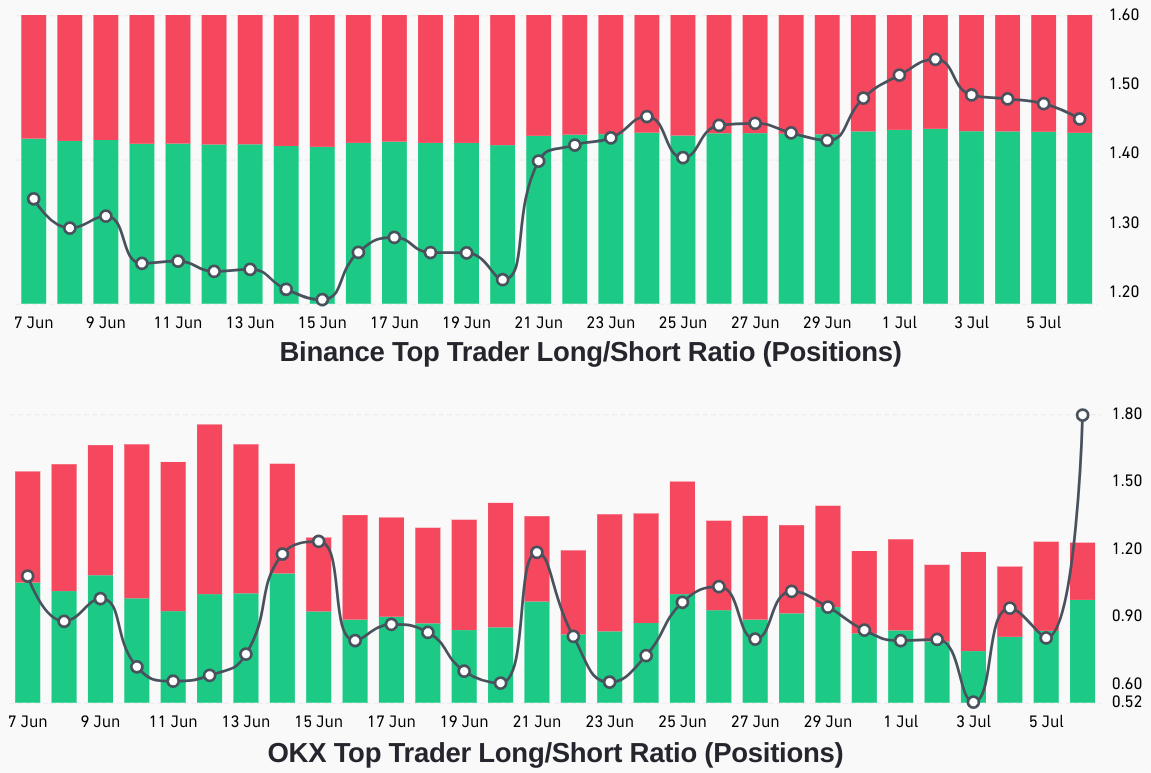

Чистое соотношение длинных и коротких позиций ведущих трейдеров исключает внешние эффекты, которые могли повлиять исключительно на рынки опционов. Иногда возникают методологические расхождения между различными биржами, поэтому читателям следует следить за изменениями, а не за абсолютными цифрами.

Соотношение длинных и коротких позиций у ведущих трейдеров OKX выросло с 0,52 3 июля до 1,68 7 июля, что указывает на высокий спрос на длинные позиции с кредитным плечом, несмотря на то, что Биткоин не смог прорваться выше $31 000. На Binance индикатор снизился с 1,52 3 июля до 1,39 7 июля, оставаясь выше среднего значения 1,33 за предыдущие 30 дней, что свидетельствует о нейтральном значении.

Медведям придется нелегко, учитывая ожидания рынков в отношении потенциального одобрения ETF.

Натали Брунелл, отмеченная наградами тележурналистка, ведущая подкастов и преподаватель в сфере биткоина, рассказала Cointelegraph о том, как криптовалюта сейчас более серьезно воспринимается институциональными инвесторами как класс активов, о чем свидетельствуют многочисленные заявки на биткоин ETF, в том числе от некоторых крупнейших в мире управляющих фондами активов.

Выступая 5 июля на Fox Business, Ларри Финк, генеральный директор Blackrock, также заявил, что роль биткоина в значительной степени заключается в "оцифровке золота", предложив американским регуляторам рассмотреть вопрос о том, как спотовый ETF может демократизировать финансы. Финк предположил, что инвесторы могут обратиться к биткоину в качестве хеджа против инфляции или девальвации некоторых валют.

Итак, с высоты птичьего полета, тем, кто сомневается в том, что биткоин ждет коррекция после ралли, подогреваемого шумихой вокруг ETF, устойчивость бычьих убеждений трейдеров и отсутствие чрезмерного оптимизма, наблюдаемого в марже BTC, показывают, что им стоит расслабиться.

Опционные и фьючерсные рынки биткоина указывают на то, что для "медведей" биткоина и тех, кто ожидает резкой коррекции цен исключительно из-за проблем с регулированием и рецессией, впереди сложные времена.

Источник