Модель нисходящего треугольника оказывает давление на биткоин (BTC) в течение последних трех недель, и хотя некоторые трейдеры считают это бычьим разворотным паттерном, поддержка на уровне $19 000 остается решающим уровнем для определения судьбы быков.

Несмотря на явное отсутствие четкого ценового дна, показатели производных инструментов биткоина значительно улучшились с 30 июня, а позитивные новости от глобального управляющего активами VanEck, возможно, ослабили настроения трейдеров.

5 июля два пенсионных фонда в американском штате Вирджиния объявили о вложении 35 миллионов долларов в криптовалютный инвестиционный фонд VanEcks.

В тот же день дочерняя компания биржи Huobi получила лицензию на ведение бизнеса денежных услуг (MSB) от Сети по борьбе с финансовыми преступлениями США (FinCEN). Компания, базирующаяся на Сейшельских островах, заявила, что лицензия создает основу для расширения крипто-бизнеса в США.

Немного позитивных новостей появилось 7 июля: децентрализованная финансовая платформа для майнинга и кредитования Celsius Network объявила о том, что полностью погасила свою задолженность перед протоколом Maker (MKR).

Celsius - одна из нескольких криптовалютных доходных платформ, находящихся на грани банкротства после исторических убытков по нескольким позициям. Принудительные продажи позиций с кредитным плечом со стороны бирж и децентрализованных финансовых приложений (DeFi) ускорили недавний обвал цен на криптовалюту.

В настоящее время трейдеры испытывают смешанные чувства между возможными последствиями заражения и оптимизмом по поводу того, что поддержка на уровне $19 000 набирает силу. По этой причине анализ данных по деривативам необходим для того, чтобы понять, оценивают ли инвесторы более высокую вероятность падения рынка.

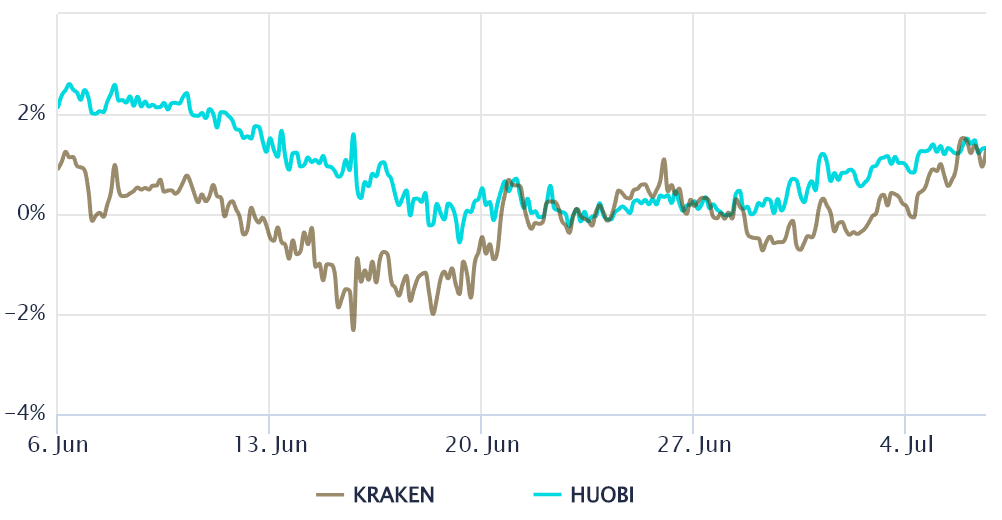

Премия за фьючерсы на биткоин слегка изменяется в положительную сторону

Розничные трейдеры обычно избегают квартальных фьючерсов из-за их фиксированной даты расчета и ценового отличия от спотовых рынков. Однако самым большим преимуществом контрактов является отсутствие колеблющейся ставки финансирования; отсюда преобладание арбитражных отделов и профессиональных трейдеров.

Эти контракты с фиксированным месяцем, как правило, торгуются с небольшой премией к спотовым рынкам, поскольку продавцы запрашивают больше денег, чтобы подольше задержать расчеты. Такая ситуация технически известна как "контанго" и не является исключительной для криптовалютных рынков. Таким образом, на здоровых рынках фьючерсы должны торговаться с годовой премией от 5% до 10%.

Годовая премия фьючерсов на биткоин стала отрицательной 28 июня, что указывает на низкий спрос со стороны покупателей с кредитным плечом. Однако медвежья структура продержалась недолго, так как 4 июля индикатор перешел в положительную область.

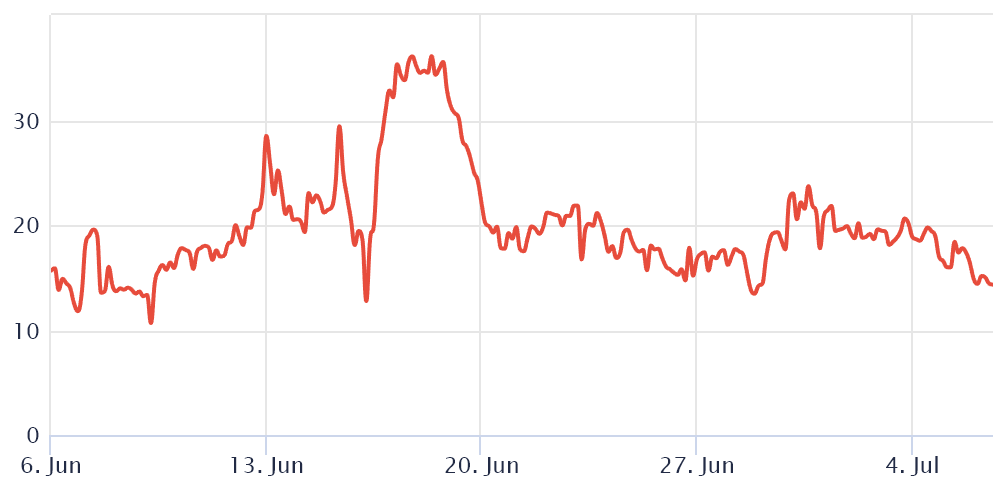

Опционные трейдеры по-прежнему скептически относятся к каждому ценовому насосу

Чтобы исключить внешние эффекты, характерные для инструмента фьючерсов на биткоин, трейдеры должны также проанализировать рынки опционов. Например, 25%-ный перекос дельты показывает, когда арбитражные службы завышают цену за защиту от повышения или понижения.

Трейдеры опционов дают более высокие шансы на рост цены во время бычьих рынков, в результате чего индикатор перекоса опускается ниже -12%. В то же время на рынках, где царит всеобщий страх, положительный перекос составляет 12% и более.

18 июня был зафиксирован рекордный 30-дневный перекос дельты, характерный для крайне медвежьих рынков. Тем не менее, текущий уровень перекоса в 16% свидетельствует о нежелании инвесторов обеспечивать защиту от падения, что отражается в завышенных ценах на опционы пут.

Заражение по-прежнему является угрозой, которая оказывает давление на весь рынок

Трудно сказать, были ли $17 580 минимумом цикла, но некоторые трейдеры связывают это движение с тем, что компания Three Arrows Capitals не смогла выполнить свои маржинальные требования.

Некоторые трейдеры призывают к "поколению дна", но инвесторам еще предстоит пройти долгий путь, прежде чем они перейдут к бычьим настроениям, поскольку биткоин остается запертым в нисходящей треугольной формации.

3AC был ликвидирован на дне поколения, поспешите отправить все в суперцикл

- hentaiavenger66 (@hentaiavenger66) 6 июля 2022 г.

С одной стороны, показатели производных биткоина демонстрируют скромное улучшение с 30 июня. С другой стороны, инвесторы по-прежнему с подозрением относятся к дальнейшему распространению инфекции от такого важного управляющего венчурным капиталом и криптоактивами.

Иногда лучшая торговля - это дождаться более четкой структуры рынка и любой ценой избегать кредитного плеча, независимо от вашей уверенности в наступлении дна цикла.

Взгляды и мнения, выраженные здесь, принадлежат исключительно автору и не обязательно отражают точку зрения Cointelegraph. Любые инвестиции и торговые операции связаны с риском. При принятии решения вы должны провести собственное исследование.

Источник