За последние несколько месяцев трейдеры привыкли к меньшей волатильности биткоина (BTC), однако исторически сложилось так, что всего за 2-3 дня цена на эту криптовалюту может колебаться на 10%. Недавняя коррекция на 11,4% с $29 340 до $25 980 в период с 15 по 18 августа застала многих врасплох и привела к крупнейшей ликвидации с момента обвала FTX в ноябре 2022 года. Однако остается открытым вопрос: была ли эта коррекция значительной с точки зрения структуры рынка?

Некоторые эксперты указывают на снижение ликвидности как на причину недавних скачков волатильности, но так ли это на самом деле?

В 2023 году BTC вырос более чем на 70%, однако "разрыв Аламеды" - падение ликвидности после краха FTX и Alameda Research - сохраняется, поддерживаемый низкой волатильностью.

- Kaiko (@KaikoData) 17 августа 2023 г.

Полный анализ читайте здесь: https://t.co/kVslgLQtpL pic.Twitter.com/g8Ac7udBl7

Как видно из графика Kaiko Data, снижение глубины портфеля ордеров на биткоин на 2% отразилось на снижении волатильности. Возможно, маркет-мейкеры скорректировали свои алгоритмы в соответствии со сложившимися рыночными условиями.

Поэтому обращение к рынку деривативов для оценки последствий падения до $26 000 представляется целесообразным. Цель такого исследования - определить, стали ли "киты" и маркет-мейкеры "медвежьими", или же они требуют более высоких премий за защитные хеджевые позиции.

Для начала трейдерам следует выявить аналогичные случаи в недавнем прошлом, среди которых выделяются два события:

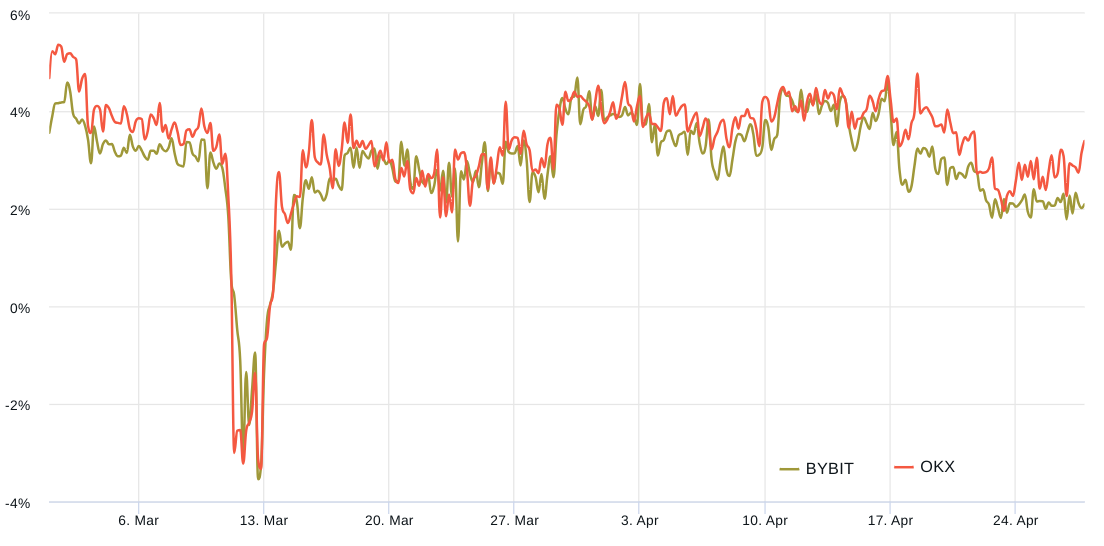

Первое снижение произошло с 8 по 10 марта, в результате чего биткоин упал на 11,4% до 19 600 долл. Эта коррекция последовала за ликвидацией банка Silvergate, который был важнейшим операционным партнером для многих криптовалютных компаний.

Последующее значительное движение произошло в период с 19 по 21 апреля, в результате чего цена биткойна упала на 10,4%. После выступления председателя Комиссии по ценным бумагам и биржам США (SEC) Гэри Генслера в Комитете по финансовым услугам Палаты представителей он впервые более чем за 3 недели вернулся к отметке 27 250 долл. Высказывания Генслера не дали уверенности в том, что усилия Комиссии по регулированию, направленные на обеспечение соблюдения законодательства, будут прекращены.

Не все 10% падения цены биткойна одинаковы

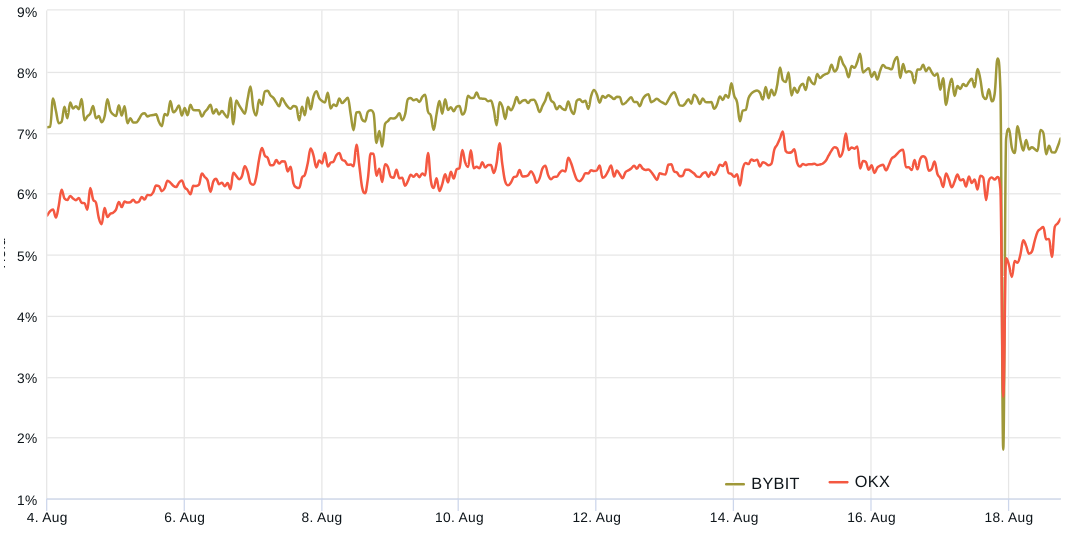

Квартальные фьючерсы на биткоин, как правило, торгуются с небольшой премией по сравнению со спотовыми рынками. Это отражает стремление продавцов получить дополнительную компенсацию за отсрочку расчетов. На здоровых рынках фьючерсные контракты на BTC обычно торгуются с годовой премией в диапазоне от 5% до 10%. Такая ситуация, называемая "контанго", не является уникальной для криптовалютной сферы.

Перед обвалом 8 марта премия по фьючерсам на биткоин составляла 3,5%, что свидетельствовало об умеренном уровне комфорта. Однако когда цена биткоина опустилась ниже отметки 20 000 долларов, усилилось чувство пессимизма, что привело к смещению индикатора к дисконту в 3,5%. Это явление, получившее название "бэквордация", характерно для "медвежьего" рынка.

И наоборот, коррекция 19 апреля оказала минимальное влияние на основную метрику фьючерсов на биткоин: премия осталась на уровне 3,5%, когда цена BTC вернулась к отметке 27 250 долл. Это может означать, что профессиональные трейдеры либо были уверены в надежности структуры рынка, либо были хорошо подготовлены к коррекции на 10,4%.

Сравнение с последним событием - обвалом BTC на 11,4% в период с 15 по 18 августа - выявляет явные отличия от предыдущих случаев. Начальный уровень премии фьючерсов на биткоин был выше, превысив нейтральный порог в 5%.

Обратите внимание, как быстро рынок деривативов воспринял шок 18 августа. Премия по фьючерсам на BTC быстро вернулась к нейтрально-бычьей позиции в 6%. Это говорит о том, что падение до 26 000 долл. не сильно ослабило оптимизм "китов" и маркет-мейкеров в отношении криптовалюты.

Рынки опционов подтверждают отсутствие медвежьего импульса

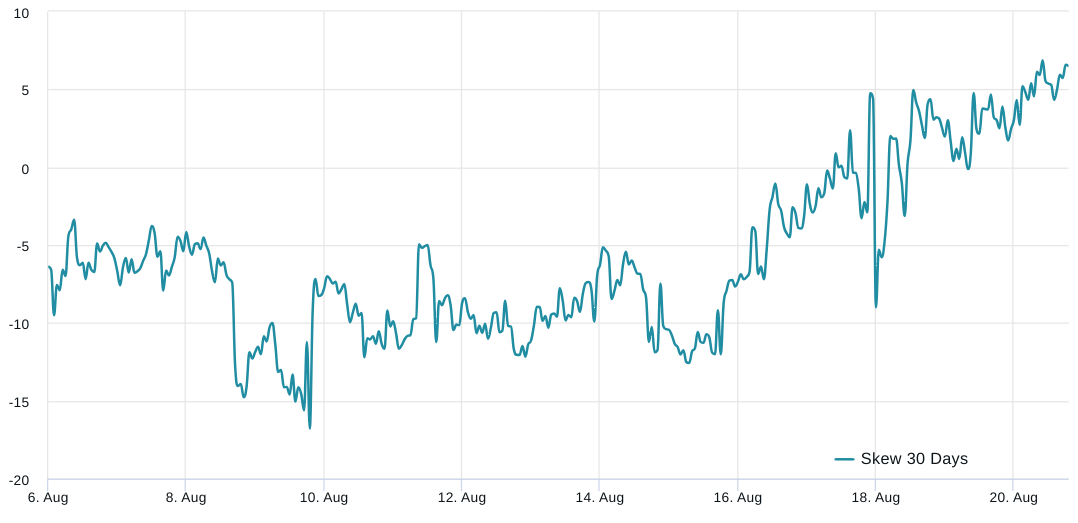

Трейдерам также следует проанализировать рынки опционов, чтобы понять, не привела ли недавняя коррекция к тому, что профессиональные трейдеры стали более осторожными в отношении риска. Короче говоря, если трейдеры ожидают падения цены биткойна, то показатель дельта-перекоса будет расти выше 7%, а фазы ажиотажа обычно имеют отрицательный 7%-ный перекос.

Данные свидетельствуют о чрезмерном спросе на опционы "колл" (на покупку) BTC в преддверии обвала 15 августа: индикатор находится на уровне -11%. В последующие пять дней эта тенденция изменилась, хотя показатель оставался в нейтральном диапазоне и не смог преодолеть порог в 7%.

В конечном счете, как опционы, так и фьючерсы на биткоин не обнаруживают признаков того, что профессиональные трейдеры заняли "медвежью" позицию. Хотя это и не гарантирует скорого возвращения BTC к уровню поддержки $29 000, но снижает вероятность продолжительной коррекции цены.

Источник