Биткоин (BTC) продемонстрировал силу 4 и 5 октября, показав 5-процентный рост 5 октября и пробив уровень сопротивления $20 000. В результате были ликвидированы короткие (медвежьи) позиции с кредитным плечом на сумму 75 миллионов долларов, и некоторые трейдеры прогнозировали возможное ралли до 28 000 долларов.

$BTC #Биткоин

- ⓗ (@el_crypto_prof) 4 октября 2022 г.

Поделился этим нисходящим каналом 2 дня назад. $BTC удалось пробить среднюю линию.

Следующая цель = Верхняя линия тренда канала = ~21,5k.

В случае прорыва возможны 28k-30k. pic.Twitter.com/dyqMLdcXZ4

Как описал @el_crypto_prof, нисходящий канал продолжает оказывать свое давление, но сил может хватить для тестирования верхней линии тренда канала на уровне $21 500. Ценовое действие совпало с улучшением ситуации на мировых фондовых рынках 4 октября: индекс S&P 500 вырос на 3,1%, а индекс Nasdaq Composite вырос на 3,3%.

Любопытно, что улучшение настроений произошло в то время, как количество вакансий в США сократилось на 1,1 млн. в августе, согласно данным Министерства труда США. Снижение было самым значительным с апреля 2020 года и стало сигналом того, что агрессивная сокращающая денежно-кредитная политика Федерального резерва США может закончиться раньше, чем ожидалось.

Общие бычьи настроения могли привести к тому, что биткоин пробил сопротивление в 20 000 долларов, но это не означает, что профессиональные инвесторы чувствуют себя комфортно на текущих ценовых уровнях.

Маржинальные трейдеры не увеличили свои длинные позиции, несмотря на ралли

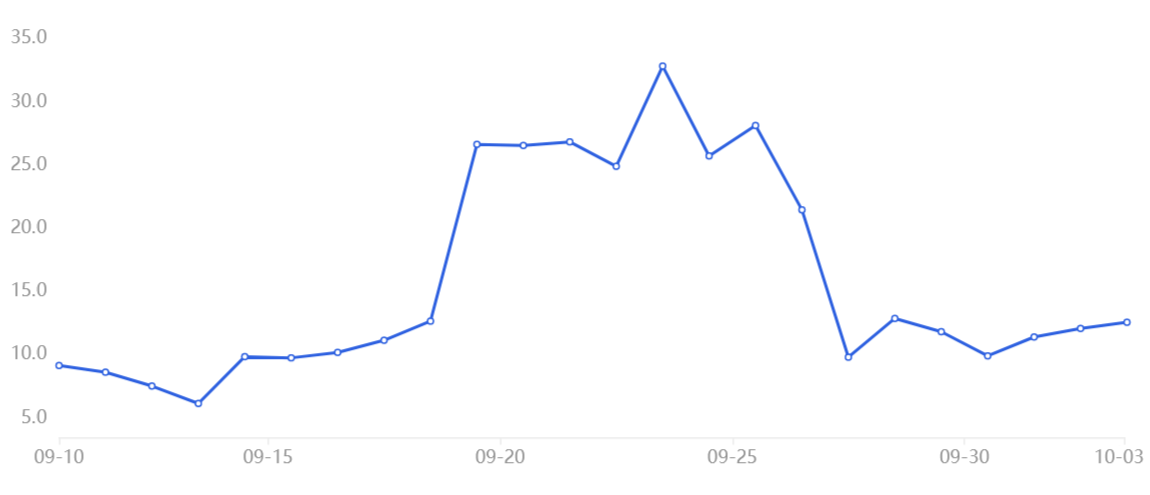

Мониторинг рынков маржи и опционов дает отличное представление о том, как позиционируются профессиональные трейдеры. Маржинальная торговля позволяет инвесторам заимствовать криптовалюту для увеличения своей торговой позиции. Например, можно увеличить риск, заняв стейблкоины для покупки дополнительной позиции по биткоину.

С другой стороны, заемщики биткоина могут только шортить криптовалюту, делая ставку на снижение ее цены. Однако, в отличие от фьючерсных контрактов, баланс между маржинальными лонгами и шортами не всегда совпадает.

Приведенный выше график показывает, что коэффициент маржинального кредитования трейдеров OKX остается относительно стабильным, около 12. В то же время цена биткоина подскочила на 5% с 3 октября. Кроме того, метрика остается "бычьей", так как с большим отрывом от цены предпочитает заимствования стабильных биткоинов. В результате профессиональные трейдеры занимают бычьи позиции.

Опционные рынки занимают нейтральную позицию

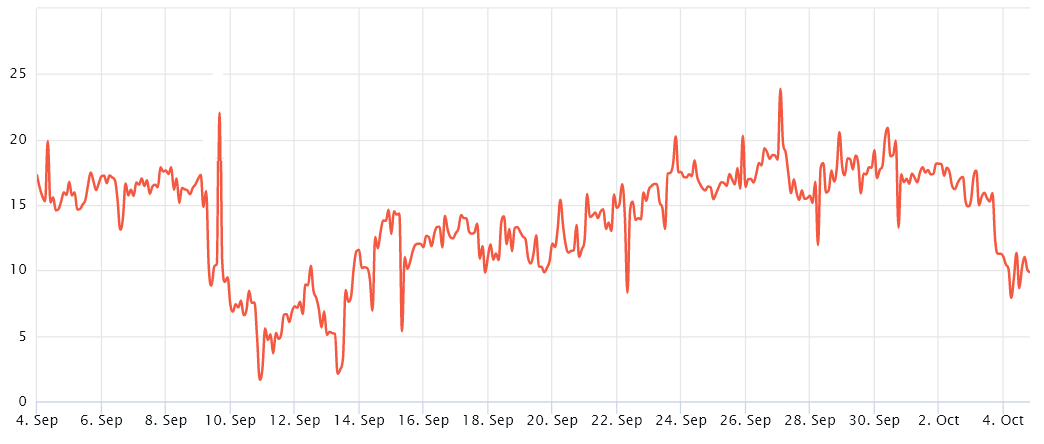

Чтобы понять, сможет ли биткоин удержаться на уровне $20 000, 25%-ный перекос дельты является показательным признаком, когда арбитражные службы и маркет-мейкеры завышают цену за защиту от повышения или понижения.

Индикатор сравнивает аналогичные опционы колл (покупка) и пут (продажа) и становится положительным, когда преобладает страх, поскольку премия защитных опционов пут выше, чем рискованных опционов колл.

Индикатор перекоса поднимется выше 12%, если трейдеры опасаются обвала цены биткоина. С другой стороны, общее волнение отражает отрицательный 12%-ный перекос.

Как показано выше, 25%-ный перекос дельты превышал 12% с 21 сентября. Однако 3 октября он опустился ниже этого порога, что говорит о том, что опционные трейдеры оценивают подобный риск неожиданных скачков или сбросов.

Если этот показатель превышает 12%, это свидетельствует о том, что трейдеры испытывают страх и не заинтересованы в предоставлении защиты от падения.

Несмотря на нейтральный индикатор опционов на биткоин, ставка маржинального кредитования OKX показала, что киты и маркет-мейкеры сохранили свои бычьи ставки после роста цены BTC на 5% 4 октября.

Деривативы, похоже, отражают доверие к поддержке $20 000, набирающей силу, поскольку инвесторы демонстрируют более высокую вероятность того, что Федеральная резервная система США ослабит повышение процентных ставок раньше, чем ожидалось.

Источник