Биткойн (BTC) в течение последних двух недель торговался в узком диапазоне 4,5%, что указывает на уровень консолидации около отметки в 34 700 долларов.

Несмотря на стагнацию цен, рост на 24,2% с 7 октября вселяет уверенность, вызванную надвигающимися последствиями сокращения вдвое в 2024 году и потенциальным одобрением спотового биржевого фонда биткойнов (ETF) в Соединенных Штатах.

Инвесторы обеспокоены пессимистическими прогнозами мировой экономики

Медведи ожидают дальнейших макроэкономических данных, поддерживающих глобальный экономический спад, поскольку Федеральная резервная система США удерживает процентную ставку выше 5,25%, чтобы сдержать инфляцию. Например, 6 ноября экспорт Китая в октябре сократился на 6,4% по сравнению с годом ранее. Кроме того, 7 ноября Германия сообщила о снижении промышленного производства в октябре на 1,4% по сравнению с предыдущим месяцем.

Слабая глобальная экономическая активность привела к тому, что цены на нефть марки WTI упали ниже 78 долларов впервые с конца июля, несмотря на потенциальное сокращение поставок со стороны крупных производителей нефти. Выступление президента Федерального резервного банка Миннеаполиса США Нила Кашкари 6 ноября задало медвежий тон, вызвав реакцию бегства к качеству.

Кашкари заявил:

«Мы еще не полностью решили проблему инфляции. Нам предстоит еще много работы, чтобы ее решить».

Инвесторы искали убежища в казначейских облигациях США, в результате чего доходность по 10-летним облигациям упала до 4,55%, самого низкого уровня за шесть недель. Любопытно, что индекс фондового рынка S&P 500 достиг 4383 пунктов, самого высокого уровня почти за семь недель, превзойдя ожидания во время глобального экономического спада.

Этот феномен можно объяснить тем фактом, что компании, входящие в индекс S&P 500, в совокупности владеют 2,6 триллиона долларов США в виде денежных средств и их эквивалентов, что обеспечивает некоторую защиту, поскольку процентные ставки остаются высокими. Несмотря на растущую зависимость от крупных технологических компаний, фондовый рынок обеспечивает как дефицит, так и дивидендную доходность, что соответствует предпочтениям инвесторов во времена неопределенности.

Между тем, открытый интерес к фьючерсам на биткойны достиг самого высокого уровня с апреля 2022 года и составил 16,3 миллиарда долларов. Эта веха приобретает еще большее значение, поскольку Чикагская товарная биржа (CME) укрепляет свои позиции второго по величине рынка деривативов BTC.

Здоровый спрос на опционы и фьючерсы на биткойны

Недавнее использование фьючерсов и опционов на биткойны попало в заголовки СМИ. Спрос на кредитное плечо, вероятно, подогревается тем, что, по мнению инвесторов, является двумя наиболее оптимистичными катализаторами 2024 года: потенциалом спотового BTC ETF и сокращением биткойнов вдвое.

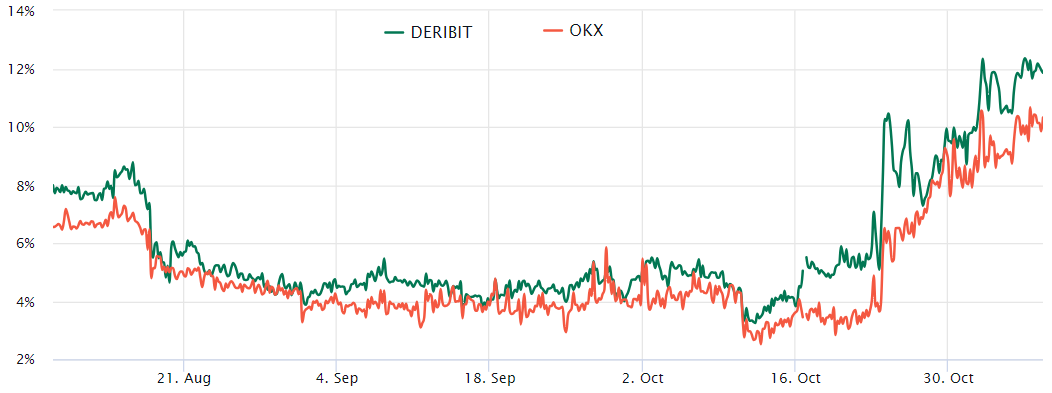

Один из способов оценить состояние рынка — изучить фьючерсную премию на биткойн, которая измеряет разницу между двухмесячными фьючерсными контрактами и текущей спотовой ценой. На устойчивом рынке годовая премия, также известная как базовая ставка, обычно должна находиться в диапазоне от 5% до 10%.

Обратите внимание, что этот показатель достиг самого высокого уровня за более чем год – 11%. Это указывает на высокий спрос на фьючерсы на биткойны, в первую очередь обусловленный длинными позициями с кредитным плечом. Если бы было наоборот, и инвесторы делали бы большие ставки на снижение цен на биткойны, премия осталась бы на уровне 5% или ниже.

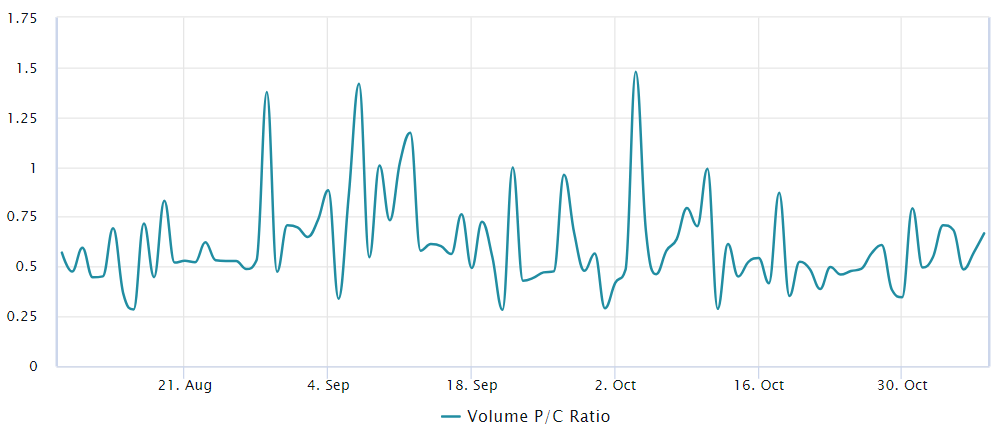

Еще одно доказательство можно получить на рынках опционов на биткойны, сравнивая спрос на опционы «колл» (покупка) и «пут» (продажа). Хотя этот анализ не охватывает более сложные стратегии, он предлагает широкий контекст для понимания настроений инвесторов.

За прошедшую неделю этот показатель в среднем составил 0,60, что отражает 40%-ное смещение в пользу опционов колл (покупка). Интересно, что открытый интерес к биткойн-опционам за последние 30 дней увеличился на 51%, достигнув $15,6 млрд, и этот рост также был обусловлен бычьими инструментами, о чем свидетельствуют данные об объемах опционов «пут-ту-колл».

Поскольку цена биткойнов достигает самого высокого уровня за 18 месяцев, можно ожидать некоторой степени скептицизма и хеджирования. Тем не менее, текущие условия на рынке деривативов демонстрируют здоровый рост без признаков чрезмерного оптимизма, что соответствует бычьему прогнозу, нацеленному на 40 000 долларов и более высокие цены к концу года.

Источник