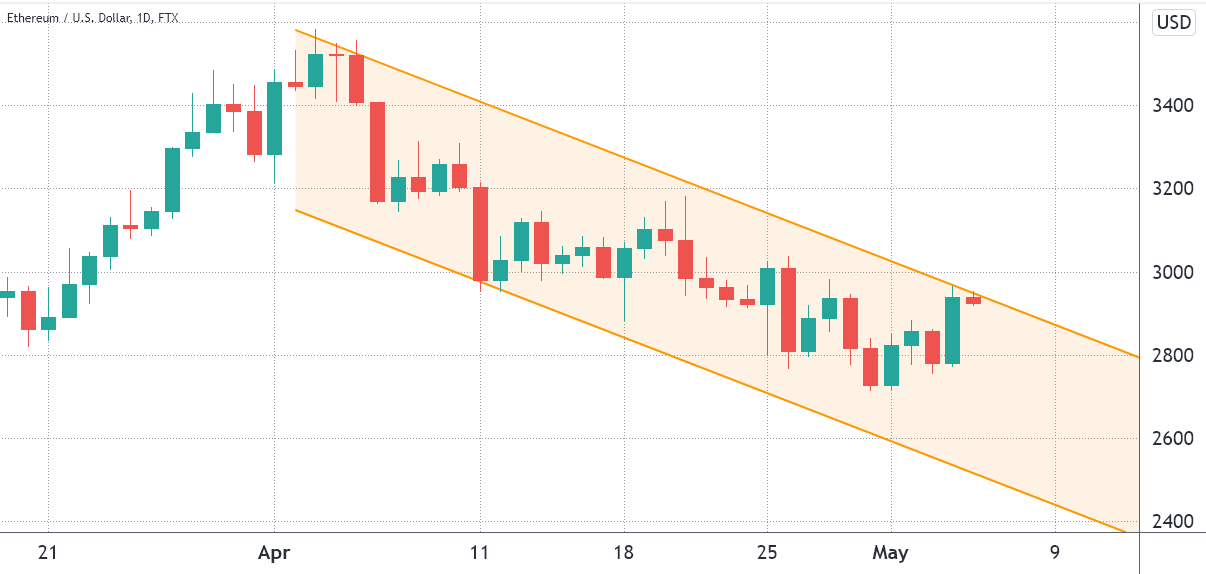

Несмотря на отскок от 45-дневного минимума 30 апреля, цена эфира (ETH) по-прежнему застряла в нисходящем канале, и последующего роста на 9% за последние четыре дня было достаточно, чтобы заставить альткойн протестировать модели сопротивления на уровне 2870 долларов.

Денежно-кредитная политика Федеральной резервной системы по-прежнему оказывает большое влияние на цены криптовалют, и волатильность на этой неделе, скорее всего, связана с комментариями FOMC. 4 мая Федеральная резервная система США повысила базовую процентную ставку овернайт на полпроцента, что стало самым большим повышением за 22 года. Хотя это было широко ожидаемое и единодушное решение, монетарное управление заявило, что, начиная с июня, оно сократит свою базу активов на 9 триллионов долларов.

Председатель Джереми Пауэлл объяснил, что Федеральная резервная система полна решимости восстановить стабильность цен, даже если это означает нанесение ущерба экономике за счет снижения инвестиций в бизнес и расходов домашних хозяйств. Пауэлл также отверг важность снижения валового внутреннего продукта за первые три месяца 2022 года.

Несмотря на то, что цена эфира скорректировалась на 14% в течение месяца, стоимость сети, заблокированная в смарт-контрактах (TVL), увеличилась на 7% за 30 дней до 25,2 млн эфиров, согласно данным DefiLlama. По этой причине стоит выяснить, повлияло ли падение цены ниже 3000 долларов на настроения трейдеров деривативами.

Трейдеры фьючерсных шоу ETH по-прежнему настроены по-медвежьи

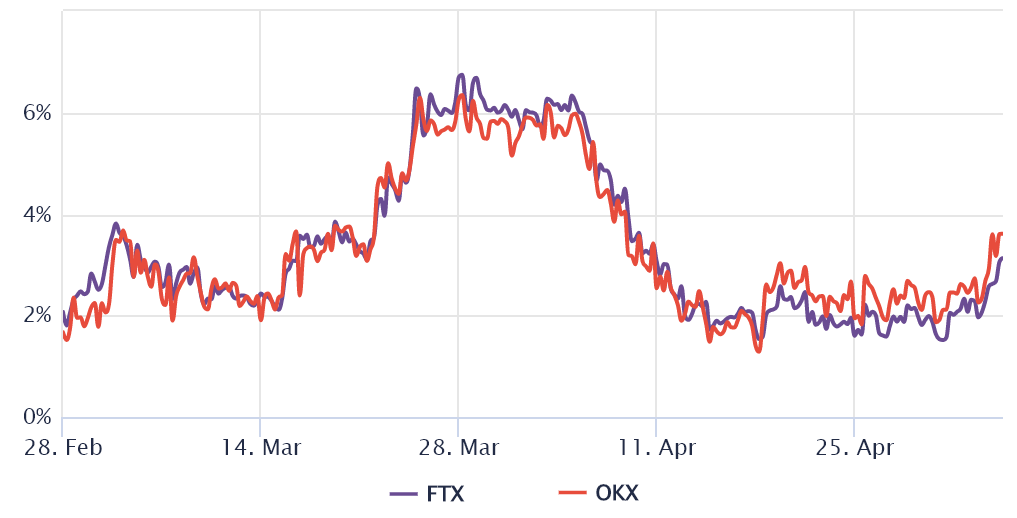

Чтобы понять, стал ли рынок медвежьим, трейдеры должны проанализировать премию по фьючерсным контрактам на эфир, также известную как базисная ставка. В отличие от бессрочного контракта, эти фьючерсы с фиксированным календарем не имеют ставки финансирования, поэтому их цена будет сильно отличаться от цены на обычных спотовых биржах.

Можно оценить настроение рынка, измерив разрыв в расходах между фьючерсным и обычным спотовым рынком.

Чтобы компенсировать депозиты трейдеров до тех пор, пока сделка не урегулируется, фьючерсы должны торговаться с годовой премией от 5% до 12% на здоровых рынках. Тем не менее, как показано выше, годовая премия эфира была ниже этого порога с 5 апреля.

Несмотря на небольшое улучшение за последние 24 часа, текущая базовая ставка в 3,5% обычно считается медвежьей, поскольку она сигнализирует об отсутствии спроса на покупателей кредитного плеча.

Настроения на рынках опционов ухудшились

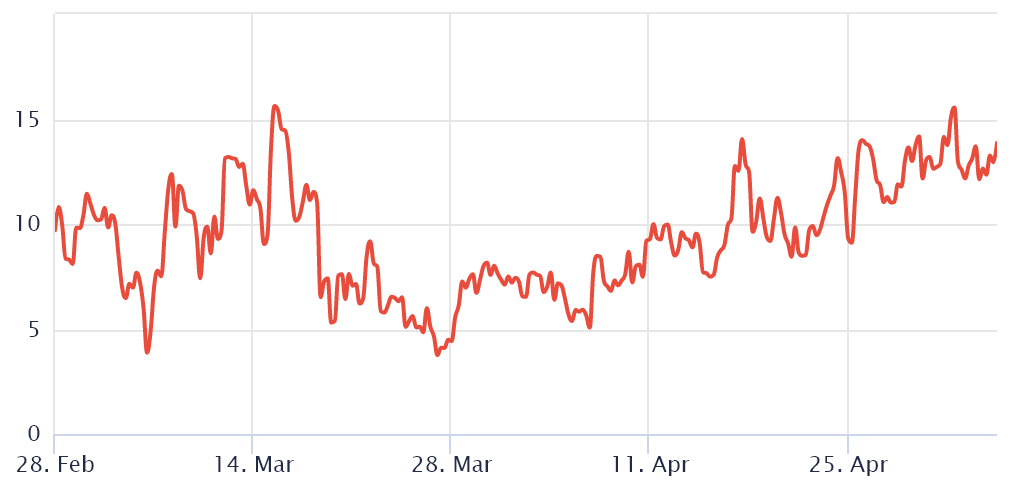

Чтобы исключить внешние эффекты, характерные для фьючерсного инструмента, трейдеры также должны анализировать рынки опционов. Например, перекос дельты 25% сравнивает аналогичные опционы колл (покупка) и пут (продажа).

Этот показатель станет положительным, когда преобладает страх, потому что премия защитного опциона пут выше, чем опционы колл с аналогичным риском. Противоположное происходит, когда преобладает жадность, в результате чего индикатор перекоса дельты 25% смещается в отрицательную область.

Диапазон индикатора перекоса 25% между отрицательными 8% и положительными 8% обычно считается нейтральной областью. Однако метрика находится выше такого порога с 16 апреля и в настоящее время составляет 14%.

Поскольку опционные трейдеры платят более высокие премии за защиту от падения, можно с уверенностью заключить, что настроения ухудшились за последние 30 дней. В настоящее время на рынке усиливаются медвежьи настроения.

Конечно, ни один из этих данных не может предсказать, продолжит ли эфир уважать нисходящий канал, который в настоящее время удерживает сопротивление в 2950 долларов. Тем не менее, учитывая текущие данные по деривативам, есть основания полагать, что возможный скачок выше 3000 долларов, вероятно, будет недолгим.

Взгляды и мнения, выраженные здесь, принадлежат исключительно автору и не обязательно отражают точку зрения Cointelegraph. Каждое инвестиционное и торговое движение сопряжено с риском. Вы должны провести собственное исследование при принятии решения.

Источник