21 июня, или 40 дней назад, биткойн (BTC) преодолел рубеж в 30 000 долл. после заметного роста на 19,5% за неделю. С тех пор он движется в диапазоне, в котором периодически происходят умеренные коррекции, и цена BTC торгуется вблизи отметки 29 300 долл. Хотя такие периоды консолидации являются обычным явлением для традиционных рынков, криптоинвесторам они обычно внушают опасения.

По мере того как цена биткойна раз за разом не может пробить уровень $31 000, трейдеры становятся все более напряженными, а их настроения ухудшаются. Эта тенденция может внезапно развернуться, независимо от каких-либо новостей или макроэкономических факторов, которые могли бы поддержать восходящее движение, а эмоции криптотрейдеров могут усиливать положительные и отрицательные колебания цены, приводя к эйфории и страху.

Низкая волатильность Bitcon заставляет трейдеров беспокоиться

Повышенное беспокойство трейдеров отчасти объясняется исторической волатильностью биткоина, которая раньше была гораздо выше, чем сейчас. В настоящее время 50-дневная волатильность в 33% в годовом исчислении является самой низкой за последние 6 месяцев, что резко контрастирует с волатильностью в 60% и выше, наблюдавшейся в течение 245 дней на протяжении 2022 года. Несмотря на причины такого изменения, последний период был относительно спокойным для цены биткоина.

В качестве иллюстрации можно привести тот факт, что волатильность акций компании Tesla (TSLA), входящей в десятку крупнейших мировых активов и являющейся частью индекса S&P 500, в настоящее время составляет 58% в годовом исчислении. Для сравнения, волатильность акций производителя графических чипов Nvidia (NVDA) на протяжении большей части 2021 года постоянно составляла 70% и выше.

Хотя некоторые аналитики используют данные о волатильности для прогнозирования тенденций, необходимо отметить, что этот показатель опирается на абсолютные изменения цен, что дает одинаковый результат как при повышательных, так и при понижательных колебаниях цен. Поэтому волатильность дает информацию только о величине дневных колебаний.

Однако помимо изменения цены существуют и другие показатели, которые могут свидетельствовать об интересе или отсутствии интереса инвесторов к тому или иному активу, например, оценка его доли на рынке или доминирования на рынке.

Доминирование биткоина свидетельствует о снижении интереса к альткоинам

30 июля рыночная доля биткоина в общей капитализации криптовалют снизилась до 49,5%, что является самым низким показателем с 16 июня.

Частично это снижение можно объяснить положительным для Ripple Labs судебным решением от 13 июля, которое снизило регуляторные риски для альткоинов. Представители отрасли полагают, что это решение пойдет на пользу криптовалютным биржам Coinbase и Binance в их судебных процессах с Комиссией по ценным бумагам и биржам. Снижение доминирующего положения биткоина свидетельствует о смене тенденции по сравнению с ростом, наблюдавшимся в период с декабря 2022 года по июнь 2023 года, когда его доля увеличилась с 40,2% до 52%.

Низкая активность в сетях - еще один признак негативных настроений инвесторов

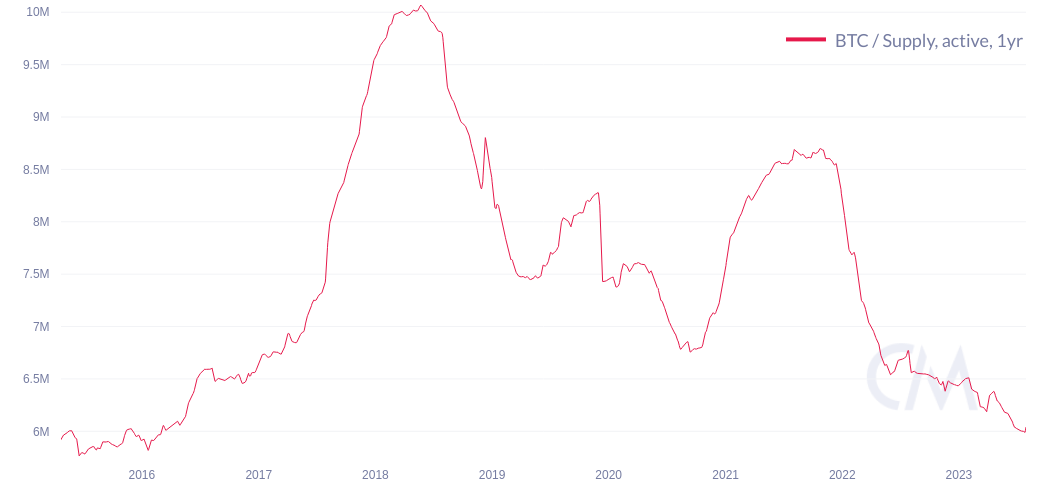

Активное предложение биткоина за 1 год, представляющее собой сумму уникальных сделок с BTC за 12 месяцев, по состоянию на 26 июля достигло самого низкого уровня с февраля 2016 года и составило 6,0 млн BTC. Эти данные по сравнению с активностью в 6,2 млн. BTC за три месяца до этого вызывают опасения, особенно с учетом возможного одобрения спотовых ETF в США.

Уменьшение числа перемещений биткойна по цепочке могло быть компенсировано ростом использования Lightning Network в качестве альтернативного решения. Однако в настоящее время в этой сети второго уровня хранится всего 138 млн. долл. общей стоимости (Total Value Locked, TVL), а за последние 30 дней в ней практически не перемещалось 16 382 узла.

Трейдеры опционов на биткоин теряют доверие

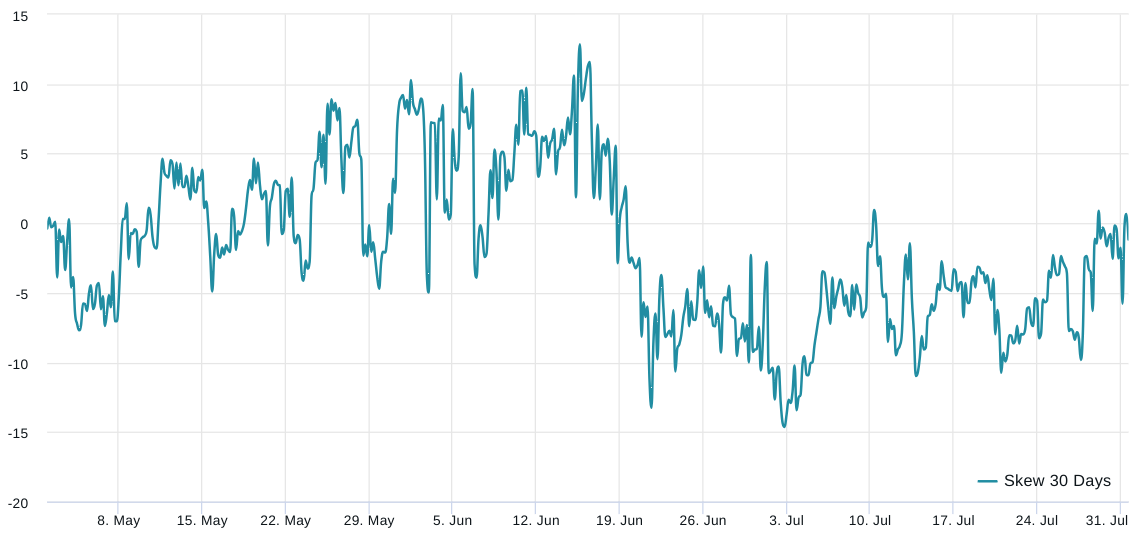

Основная метрика "страха и жадности" для опционов на биткоин - 25%-ный перекос дельты - показывает, что быки с течением времени становятся все менее уверенными в себе. Показания выше 7% говорят о том, что трейдеры ожидают падения цены биткойна, в то время как периоды ажиотажа обычно дают перекос -7%.

В настоящее время 30-дневная метрика остается неизменной на уровне 1%, что указывает на сбалансированный спрос между опционами колл (покупка) и защитными путами, сигнализируя о нейтральном рынке. Однако это свидетельствует о снижении аппетита "быков" по сравнению с дисконтом от 2% до 14% по нейтрально-медвежьим опционам "пут" (продажа) в период с 19 июня по 29 июля. Эти данные по производным инструментам убедительно подтверждают мысль о том, что трейдеры стали менее уверенными в себе после прорыва уровня поддержки $29 500.

Поскольку настроение инвесторов ухудшается, а индикаторы указывают на усиление напряженности, цена биткойна в ближайшей перспективе столкнется с растущим давлением. Падение доминирующего положения, низкая активность в сети и опасения на рынке опционов - все это оказывает потенциальное негативное влияние на цену биткоина. Положительным моментом является то, что если трейдеры сохраняют осторожность и ожидают дальнейшего нисходящего движения, то вероятность чрезмерных ликвидаций среди трейдеров с кредитным плечом снижается.

Источник